- Juli 2025

- März 2024

- April 2024

- Mai 2024

- Juni 2024

- Juli 2024

- August 2024

- September 2024

- Oktober 2024

- November 2024

- Dezember 2024

- Januar 2025

- Februar 2025

- März 2025

- April 2025

- Mai 2025

- Juni 2025

- Februar 2024

- Januar 2024

- Dezember 2023

- November 2023

- Oktober 2023

- August 2023

- Juli 2023

- Juni 2023

- Mai 2023

- April 2023

- Februar 2023

- Januar 2023

- Fristen & Termine

- Steuern Aktuell 2022

- Steuern Aktuell 2021

- Steuern Aktuell 2020

- Steuern Aktuell 2019

- Steuern Aktuell 2018

- Steuern aktuell 2017

- Steuern Aktuell 2016

Juni 2017

03.062017Erstattung von Vorsteuerbeträgen

Autor: badewitz

geschrieben am 03.06.2017 12:18 Uhr, abgelegt in Juni 2017

Erstattung von Vorsteuerbeträgen aus sog. Drittländern (Nicht-EU-Staaten)

In Deutschland ansässige Unternehmer bzw. Unternehmen, die ausländische Leistungen in einem Nicht-EUStaat bezogen und entsprechende Vorsteuerbeträge (z.B. anlässlich von Geschäftsreisen) entrichtet und selbst keine steuerpflichtigen Umsätze in dem jeweiligen Staat erbracht haben, können sich die ausländische Vorsteuer erstatten lassen. Eine Vergütung der Vorsteuer erfolgt jedoch nur in den Drittstaaten, zu denen bezüglich der Vorsteuererstattung eine sog. Gegenseitigkeit besteht.

Im Gegensatz zum elektronischen Verfahren bei der Erstattung von Vorsteuerbeträgen aus EU-Mitgliedstaaten (über das BZStOnline-Portal) können Vergütungsanträge gegenüber Drittstaaten nur schriftlich [...] >> weiterlesen

In Deutschland ansässige Unternehmer bzw. Unternehmen, die ausländische Leistungen in einem Nicht-EUStaat bezogen und entsprechende Vorsteuerbeträge (z.B. anlässlich von Geschäftsreisen) entrichtet und selbst keine steuerpflichtigen Umsätze in dem jeweiligen Staat erbracht haben, können sich die ausländische Vorsteuer erstatten lassen. Eine Vergütung der Vorsteuer erfolgt jedoch nur in den Drittstaaten, zu denen bezüglich der Vorsteuererstattung eine sog. Gegenseitigkeit besteht.

Im Gegensatz zum elektronischen Verfahren bei der Erstattung von Vorsteuerbeträgen aus EU-Mitgliedstaaten (über das BZStOnline-Portal) können Vergütungsanträge gegenüber Drittstaaten nur schriftlich [...] >> weiterlesen

03.062017Verluste bei Ratenzahlung

Autor: badewitz

geschrieben am 03.06.2017 12:14 Uhr, abgelegt in Juni 2017

Private Veräußerungsgeschäfte: Verluste bei Ratenzahlung

Werden Grundstücke im Privatvermögen innerhalb von zehn Jahren nach Erwerb veräußert, handelt es sich um ein privates Veräußerungsgeschäft, dessen Gewinn oder Verlust einkommensteuerlich relevant ist; ausgenommen davon sind insbesondere Häuser und Wohnungen, die (ausschließlich) zu eigenen Wohnzwecken genutzt wurden (§ 23 Abs. 1 Nr. 1 EStG). Verluste aus steuerpflichtigen Veräußerungsgeschäften sind nur mit entsprechenden Gewinnen im gleichen oder im vorherigen Jahr ausgleichsfähig oder für folgende Jahre vortragsfähig (§ 23 Abs. 3 Sätze 7 und 8 EStG).

Bei einer Zahlung des Verkaufserlöses [...] >> weiterlesen

Werden Grundstücke im Privatvermögen innerhalb von zehn Jahren nach Erwerb veräußert, handelt es sich um ein privates Veräußerungsgeschäft, dessen Gewinn oder Verlust einkommensteuerlich relevant ist; ausgenommen davon sind insbesondere Häuser und Wohnungen, die (ausschließlich) zu eigenen Wohnzwecken genutzt wurden (§ 23 Abs. 1 Nr. 1 EStG). Verluste aus steuerpflichtigen Veräußerungsgeschäften sind nur mit entsprechenden Gewinnen im gleichen oder im vorherigen Jahr ausgleichsfähig oder für folgende Jahre vortragsfähig (§ 23 Abs. 3 Sätze 7 und 8 EStG).

Bei einer Zahlung des Verkaufserlöses [...] >> weiterlesen

03.062017Verlustverrechnung aus Kapitalvermögen

Autor: badewitz

geschrieben am 03.06.2017 12:10 Uhr, abgelegt in Juni 2017

Verlustverrechnung bei Einkünften aus Kapitalvermögen

Mit Einführung der Abgeltungsteuer ab 2009 werden auch Veräußerungsgewinne und -verluste in die Besteuerung von Kapitalerträgen einbezogen. Ein Ausgleich von Verlusten aus Kapitalvermögen mit Überschüssen aus anderen Einkunftsarten ist jedoch ausgeschlossen.

Diese Verluste dürfen nur mit Überschüssen aus anderem Kapitalvermögen verrechnet oder zur Verrechnung in zukünftige Jahre vorgetragen werden; für Verluste aus Aktienveräußerungen ist sogar nur eine Verrechnung mit Überschüssen aus Aktienveräußerungen bzw. ein entsprechender Vortrag möglich.

Die Finanzverwaltung hatte bisher noch eine andere Einschränkung bei der Verlustverrechnung vorgesehen.

>> weiterlesen

Mit Einführung der Abgeltungsteuer ab 2009 werden auch Veräußerungsgewinne und -verluste in die Besteuerung von Kapitalerträgen einbezogen. Ein Ausgleich von Verlusten aus Kapitalvermögen mit Überschüssen aus anderen Einkunftsarten ist jedoch ausgeschlossen.

Diese Verluste dürfen nur mit Überschüssen aus anderem Kapitalvermögen verrechnet oder zur Verrechnung in zukünftige Jahre vorgetragen werden; für Verluste aus Aktienveräußerungen ist sogar nur eine Verrechnung mit Überschüssen aus Aktienveräußerungen bzw. ein entsprechender Vortrag möglich.

Die Finanzverwaltung hatte bisher noch eine andere Einschränkung bei der Verlustverrechnung vorgesehen.

>> weiterlesen

03.062017Steuererlass bei Sanierungsgewinn

Autor: badewitz

geschrieben am 03.06.2017 12:05 Uhr, abgelegt in Juni 2017

Erlass von Steuern auf Sanierungsgewinne vorläufig

Der Bundesfinanzhof hatte entschieden, dass betriebliche Gewinne, die aufgrund eines Forderungsverzichts durch Gläubiger zum Zweck der Sanierung des Schuldners entstehen, entgegen der bisherigen Praxis nicht generell von Ertragsteuern befreit werden dürfen. Derzeit ist eine gesetzliche Regelung geplant, wonach Sanierungsgewinne (wieder) regelmäßig steuerfrei gestellt werden sollen.

Die Finanzverwaltung weist darauf hin, dass bei Forderungsverzicht bzw. Schuldenerlass nach dem 8. Februar 2017 Steuerfestsetzungen, die eine entsprechende Steuerbefreiung oder eine Steuerstundung vorsehen, unter dem Vorbehalt des Widerrufs ergehen. Vom Widerruf der Steuerbefreiung [...] >> weiterlesen

Der Bundesfinanzhof hatte entschieden, dass betriebliche Gewinne, die aufgrund eines Forderungsverzichts durch Gläubiger zum Zweck der Sanierung des Schuldners entstehen, entgegen der bisherigen Praxis nicht generell von Ertragsteuern befreit werden dürfen. Derzeit ist eine gesetzliche Regelung geplant, wonach Sanierungsgewinne (wieder) regelmäßig steuerfrei gestellt werden sollen.

Die Finanzverwaltung weist darauf hin, dass bei Forderungsverzicht bzw. Schuldenerlass nach dem 8. Februar 2017 Steuerfestsetzungen, die eine entsprechende Steuerbefreiung oder eine Steuerstundung vorsehen, unter dem Vorbehalt des Widerrufs ergehen. Vom Widerruf der Steuerbefreiung [...] >> weiterlesen

03.062017Einrichtung bei doppelter Haushaltsführung

Autor: badewitz

geschrieben am 03.06.2017 12:00 Uhr, abgelegt in Juni 2017

Kosten für Einrichtungsgegenstände bei doppelter Haushaltsführung

Aufwendungen für einen beruflich veranlassten doppelten Haushalt können als Werbungskosten bzw. Betriebsausgaben abgezogen werden. Ein doppelter Haushalt in steuerlicher Hinsicht liegt insbesondere dann vor, wenn sich die Arbeitsstätte nicht am Wohnort befindet und am Beschäftigungsort eine weitere Wohnung unterhalten wird.

Neben der Miete und den Nebenkosten können auch Kosten für Einrichtungsgegenstände der Wohnung am Beschäftigungsort (ggf. im Wege der Abschreibungen) berücksichtigt werden. Seit 2014 ist der Abzug von Kosten für „die Nutzung der Unterkunft“ am Beschäftigungsort allerdings auf 1.000 Euro monatlich [...] >> weiterlesen

Aufwendungen für einen beruflich veranlassten doppelten Haushalt können als Werbungskosten bzw. Betriebsausgaben abgezogen werden. Ein doppelter Haushalt in steuerlicher Hinsicht liegt insbesondere dann vor, wenn sich die Arbeitsstätte nicht am Wohnort befindet und am Beschäftigungsort eine weitere Wohnung unterhalten wird.

Neben der Miete und den Nebenkosten können auch Kosten für Einrichtungsgegenstände der Wohnung am Beschäftigungsort (ggf. im Wege der Abschreibungen) berücksichtigt werden. Seit 2014 ist der Abzug von Kosten für „die Nutzung der Unterkunft“ am Beschäftigungsort allerdings auf 1.000 Euro monatlich [...] >> weiterlesen

03.062017Aufbewahrungspflicht elektronischer Kontoauszug

Autor: badewitz

geschrieben am 03.06.2017 11:53 Uhr, abgelegt in Juni 2017

Aufbewahrungspflichten für elektronische Kontoauszüge

Banken stellen Kontoauszüge als Alternative zur Papierform häufig auch in elektronischer Form zur Verfügung. Diese Kontoauszüge werden von der Finanzverwaltung regelmäßig anerkannt, und zwar unabhängig vom Datenformat. In Betracht kommen dabei sowohl Bildformate (tif, pdf) als auch maschinell auswertbare Formate (z.B. csv).

Hinsichtlich der Anerkennung von elektronischen Kontoauszügen orientiert sich die Finanzverwaltung an der Anerkennung von elektronischen Rechnungen. Danach ist es erforderlich,

Banken stellen Kontoauszüge als Alternative zur Papierform häufig auch in elektronischer Form zur Verfügung. Diese Kontoauszüge werden von der Finanzverwaltung regelmäßig anerkannt, und zwar unabhängig vom Datenformat. In Betracht kommen dabei sowohl Bildformate (tif, pdf) als auch maschinell auswertbare Formate (z.B. csv).

Hinsichtlich der Anerkennung von elektronischen Kontoauszügen orientiert sich die Finanzverwaltung an der Anerkennung von elektronischen Rechnungen. Danach ist es erforderlich,

- den Kontoauszug bei Eingang auf seine Richtigkeit zu überprüfen und

- die Prüfung zu dokumentieren und zu protokollieren.

03.062017Neue Berechnung der zumutbaren Belastung

Autor: badewitz

geschrieben am 03.06.2017 11:32 Uhr, abgelegt in Juni 2017

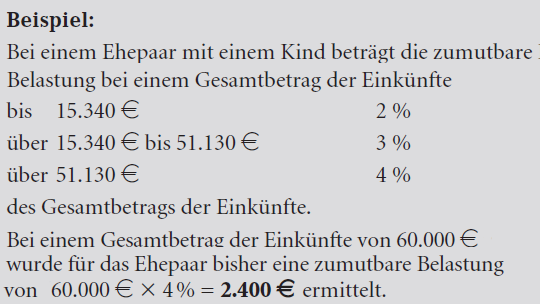

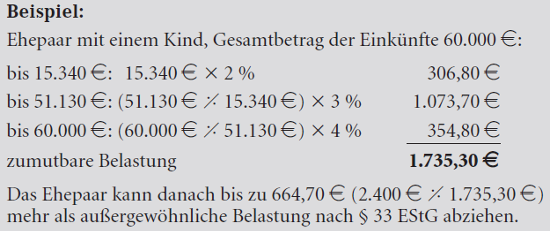

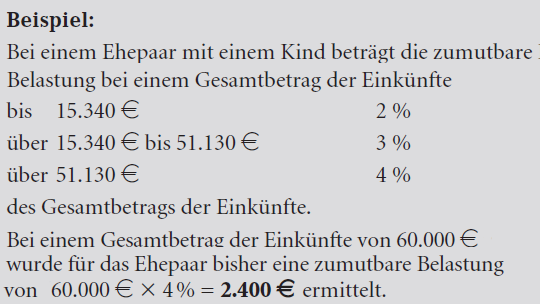

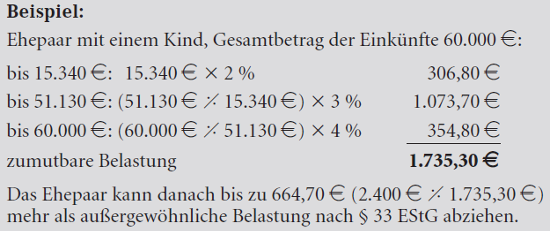

Außergewöhnliche Belastungen: Neue Berechnung der zumutbaren Belastung

Außergewöhnliche Belastungen im Sinne des § 33 EStG (z.B. Krankheitskosten) können nur insoweit steuermindernd abgezogen werden, als sie eine zumutbare Belastung übersteigen. Die zumutbare Belastung ist abhängig von der Einkommenshöhe und dem Familienstand und beträgt 1% bis 7% des Gesamtbetrags der Einkünfte (vgl. § 33 Abs. 3 EStG).

Nach neuester Auffassung des Bundesfinanzhofs ist die zumutbare Belastung jetzt stufenweise zu berechnen, was für die Betroffenen regelmäßig zu einer größeren Steuerersparnis führt.

Die [...] >> weiterlesen

Außergewöhnliche Belastungen im Sinne des § 33 EStG (z.B. Krankheitskosten) können nur insoweit steuermindernd abgezogen werden, als sie eine zumutbare Belastung übersteigen. Die zumutbare Belastung ist abhängig von der Einkommenshöhe und dem Familienstand und beträgt 1% bis 7% des Gesamtbetrags der Einkünfte (vgl. § 33 Abs. 3 EStG).

Nach neuester Auffassung des Bundesfinanzhofs ist die zumutbare Belastung jetzt stufenweise zu berechnen, was für die Betroffenen regelmäßig zu einer größeren Steuerersparnis führt.

Die [...] >> weiterlesen

03.062017Vermietungsabsicht

Autor: badewitz

geschrieben am 03.06.2017 11:31 Uhr, abgelegt in Juni 2017

Vermietungsabsicht bei einer über einen längeren Zeitraum leer stehenden sanierungsbedürftigen Immobilie

Die steuerliche Berücksichtigung von Aufwendungen als Werbungskosten im Zusammenhang mit der Vermietung eines Wohnobjekts setzt die Absicht des Eigentümers voraus, auf Dauer gesehen nachhaltig Überschüsse zu erzielen.

Steht die Wohnung (zunächst) über einen längeren Zeitraum leer, z.B. weil umfang reiche Renovierungsarbeiten oder Bau- bzw. Sanierungsmaßnahmen durchgeführt werden müssen, erkennt die Finanzverwaltung entsprechende Aufwendungen als Werbungskosten an, solange der Eigentümer der Wohnung den ursprünglichen Entschluss zur Einkunftserzielung nicht endgültig aufgegeben hat.

Der Bundesfinanzhof hat jetzt klargestellt, [...] >> weiterlesen

Die steuerliche Berücksichtigung von Aufwendungen als Werbungskosten im Zusammenhang mit der Vermietung eines Wohnobjekts setzt die Absicht des Eigentümers voraus, auf Dauer gesehen nachhaltig Überschüsse zu erzielen.

Steht die Wohnung (zunächst) über einen längeren Zeitraum leer, z.B. weil umfang reiche Renovierungsarbeiten oder Bau- bzw. Sanierungsmaßnahmen durchgeführt werden müssen, erkennt die Finanzverwaltung entsprechende Aufwendungen als Werbungskosten an, solange der Eigentümer der Wohnung den ursprünglichen Entschluss zur Einkunftserzielung nicht endgültig aufgegeben hat.

Der Bundesfinanzhof hat jetzt klargestellt, [...] >> weiterlesen