- Juli 2025

- März 2024

- April 2024

- Mai 2024

- Juni 2024

- Juli 2024

- August 2024

- September 2024

- Oktober 2024

- November 2024

- Dezember 2024

- Januar 2025

- Februar 2025

- März 2025

- April 2025

- Mai 2025

- Juni 2025

- Februar 2024

- Januar 2024

- Dezember 2023

- November 2023

- Oktober 2023

- August 2023

- Juli 2023

- Juni 2023

- Mai 2023

- April 2023

- Februar 2023

- Januar 2023

- Fristen & Termine

- Steuern Aktuell 2022

- Steuern Aktuell 2021

- Steuern Aktuell 2020

- Steuern Aktuell 2019

- Steuern Aktuell 2018

- Steuern aktuell 2017

- Steuern Aktuell 2016

September 2024

19.082024Erstattung von Vorsteuerbeträgen aus EU-Mitgliedstaaten

Autor: badewitz

geschrieben am 19.08.2024 12:07 Uhr, abgelegt in September 2024

In Deutschland ansässige Unternehmer, die zum Vorsteuerabzug berechtigt sind und im Zusammenhang mit ihrer unternehmerischen Tätigkeit im Ausland Vorsteuerbeträge entrichtet haben (z. B. anlässlich einer Geschäftsreise oder als Aussteller bei einer Messe), können diese regelmäßig in einem besonderen Verfahren vergütet bekommen.

Das Vergütungsverfahren ist grundsätzlich für Unternehmer vorgesehen, die in dem Staat, in dem die Erstattung beantragt wird, keine steuerpflichtigen Umsätze erzielen, d. h. somit nicht dem „normalen“ Besteuerungsverfahren unterliegen und deshalb in diesem Staat keine Umsatzsteuer-Anmeldungen abzugeben haben.

Anträge auf Erstattung von Vorsteuerbeträgen aus [...] >> weiterlesen

Das Vergütungsverfahren ist grundsätzlich für Unternehmer vorgesehen, die in dem Staat, in dem die Erstattung beantragt wird, keine steuerpflichtigen Umsätze erzielen, d. h. somit nicht dem „normalen“ Besteuerungsverfahren unterliegen und deshalb in diesem Staat keine Umsatzsteuer-Anmeldungen abzugeben haben.

Anträge auf Erstattung von Vorsteuerbeträgen aus [...] >> weiterlesen

19.082024Umsatzsteuer: Innenleistungen bei Organschaft nicht steuerbar

Autor: badewitz

geschrieben am 19.08.2024 12:04 Uhr, abgelegt in September 2024

Juristische Personen des Privatrechts (z. B. AG, GmbH) gelten grundsätzlich als selbständig tätige Unternehmer. Die von ihnen im Inland im Rahmen ihrer Unternehmen ausgeführten Umsätze unterliegen der deutschen Umsatzsteuer und die Umsätze sind steuerbar. Die Umsätze sind auch umsatzsteuerpflichtig, soweit keine Umsatzsteuerbefreiung anzuwenden ist.

Ist eine juristische Person nach dem Gesamtbild der tatsächlichen Verhältnisse finanziell, wirtschaftlich und organisatorisch in ein anderes Unternehmen (Organträger) eingegliedert, ist sie nicht mehr selbständig; es liegt eine Organschaft vor. Organträger und Organgesellschaft(en) bilden umsatzsteuerlich ein Unternehmen. Das bedeutet, dass die Umsätze der [...] >> weiterlesen

Ist eine juristische Person nach dem Gesamtbild der tatsächlichen Verhältnisse finanziell, wirtschaftlich und organisatorisch in ein anderes Unternehmen (Organträger) eingegliedert, ist sie nicht mehr selbständig; es liegt eine Organschaft vor. Organträger und Organgesellschaft(en) bilden umsatzsteuerlich ein Unternehmen. Das bedeutet, dass die Umsätze der [...] >> weiterlesen

19.082024Zufluss einer Tantieme bei einem beherrschenden Gesellschafter-Geschäf

Autor: badewitz

geschrieben am 19.08.2024 12:00 Uhr, abgelegt in September 2024

Zufluss einer Tantieme bei einem beherrschenden Gesellschafter-Geschäftsführer

Überschusseinkünfte sind grundsätzlich in dem Jahr zu versteuern, in dem diese zugeflossen sind (§ 11 Abs. 1 EStG). Dies gilt nach allgemeiner Auffassung allerdings nicht für eine Tantieme zugunsten eines beherrschenden Gesellschafter-Geschäftsführers.

Diese ist auch dann zu versteuern, wenn eine Auszahlung (noch) nicht erfolgt ist. Denn ein beherrschender Gesellschafter hat es regelmäßig in der Hand, sich geschuldete Beträge auszahlen zu lassen, wenn der Anspruch eindeutig, unbestritten und fällig ist. Eine Tantieme gilt daher in diesen Fällen mit der [...] >> weiterlesen

Überschusseinkünfte sind grundsätzlich in dem Jahr zu versteuern, in dem diese zugeflossen sind (§ 11 Abs. 1 EStG). Dies gilt nach allgemeiner Auffassung allerdings nicht für eine Tantieme zugunsten eines beherrschenden Gesellschafter-Geschäftsführers.

Diese ist auch dann zu versteuern, wenn eine Auszahlung (noch) nicht erfolgt ist. Denn ein beherrschender Gesellschafter hat es regelmäßig in der Hand, sich geschuldete Beträge auszahlen zu lassen, wenn der Anspruch eindeutig, unbestritten und fällig ist. Eine Tantieme gilt daher in diesen Fällen mit der [...] >> weiterlesen

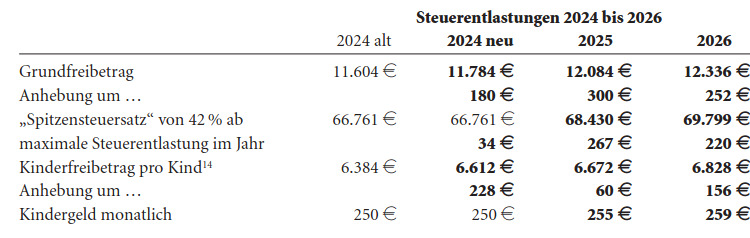

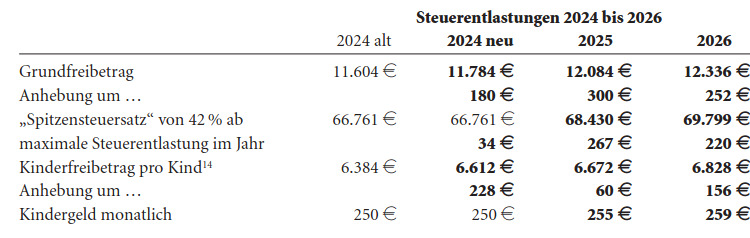

19.082024Einkommensteuersenkung für 2024 bis 2026

Autor: badewitz

geschrieben am 19.08.2024 11:55 Uhr, abgelegt in September 2024

Die Bundesregierung plant, die Einkommensteuer für die Jahre 2024 (rückwirkend), 2025 und 2026 zu senken, weil der einkommensteuerliche Grundfreibetrag an das inflationsbedingt gestiegene Existenzminimum anzupassen ist. Die weiteren Eckpunkte im Tarifverlauf sollen entsprechend angeglichen werden; nur der Grenzbetrag für den Beginn der sog. Reichensteuer mit dem Steuersatz von 45 % soll unverändert bei 277.826 Euro (Ehepartner: 555.652 Euro) bleiben.

Darüber hinaus sollen auch der Kinderfreibetrag und das Kindergeld angehoben werden. Einzelheiten können der folgenden Tabelle entnommen werden:

Beim Lohnsteuerabzug sollen die Auswirkungen der Tarifanpassung für [...] >> weiterlesen

Darüber hinaus sollen auch der Kinderfreibetrag und das Kindergeld angehoben werden. Einzelheiten können der folgenden Tabelle entnommen werden:

Beim Lohnsteuerabzug sollen die Auswirkungen der Tarifanpassung für [...] >> weiterlesen

19.082024Zuordnung einer Leasingsonderzahlung im Rahmen einer Nutzungseinlage

Autor: badewitz

geschrieben am 19.08.2024 11:51 Uhr, abgelegt in September 2024

Wird ein Leasingfahrzeug sowohl privat als auch betrieblich genutzt, können die Fahrzeugkosten grundsätzlich anteilig als Betriebsausgaben abziehbar sein. Bei einer betrieblichen Nutzung von mehr als 50 % ist das Leasingfahrzeug wie ein Wirtschaftsgut des notwendigen Betriebsvermögens zu behandeln.

Abzustellen ist dabei nach aktueller Rechtsprechung des Bundesfinanzhofs nicht nur auf die Nutzungsverhältnisse im Anschaffungsjahr, sondern auf die dauerhaft beabsichtigte eigenbetriebliche Nutzung. Bei einer dauerhaften betrieblichen Nutzungsabsicht von mehr als 50 % stellt die Leasingsonderzahlung in voller Höhe eine Betriebsausgabe dar. Für die Privatnutzung des Fahrzeugs [...] >> weiterlesen

Abzustellen ist dabei nach aktueller Rechtsprechung des Bundesfinanzhofs nicht nur auf die Nutzungsverhältnisse im Anschaffungsjahr, sondern auf die dauerhaft beabsichtigte eigenbetriebliche Nutzung. Bei einer dauerhaften betrieblichen Nutzungsabsicht von mehr als 50 % stellt die Leasingsonderzahlung in voller Höhe eine Betriebsausgabe dar. Für die Privatnutzung des Fahrzeugs [...] >> weiterlesen

19.082024Entfernungspauschale ist verfassungsgemäß

Autor: badewitz

geschrieben am 19.08.2024 11:50 Uhr, abgelegt in September 2024

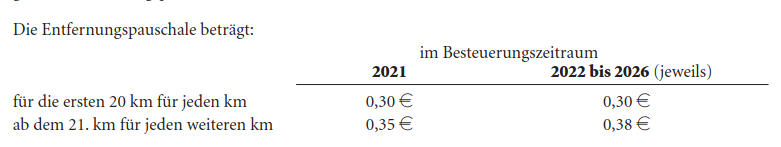

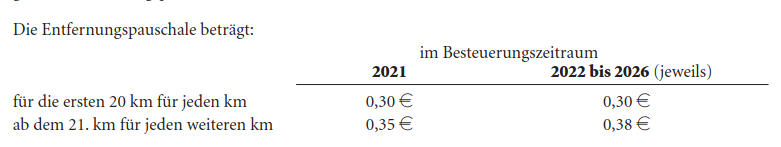

Arbeitnehmer können für die Wege zwischen Wohnung und erster Tätigkeitsstätte unabhängig vom gewählten Verkehrsmittel eine Entfernungspauschale für jeden vollen Kilometer der Entfernung zwischen Wohnung und erster Tätigkeitsstätte als Werbungskosten geltend machen, höchstens jedoch 4.500 Euro im Kalenderjahr. Die Begrenzung auf den Höchstbetrag gilt nicht bei Verwendung eines PKW. Bei Nutzung öffentlicher Verkehrsmittel können die tatsächlichen Aufwendungen angesetzt werden, wenn diese höher sind als die gesamte Entfernungspauschale.

Das Finanzgericht Berlin-Brandenburg hat aktuell entschieden, dass die Differenzierung der Entfernungspauschale für die ersten 20 km und [...] >> weiterlesen

Das Finanzgericht Berlin-Brandenburg hat aktuell entschieden, dass die Differenzierung der Entfernungspauschale für die ersten 20 km und [...] >> weiterlesen

19.082024Neue Verwaltungsanweisung zur Grundsteuerwertfeststellung – Nachweis e

Autor: badewitz

geschrieben am 19.08.2024 11:41 Uhr, abgelegt in September 2024

Neue Verwaltungsanweisung zur Grundsteuerwertfeststellung –

Nachweis eines niedrigeren Verkehrswerts

Aufgrund der Verfassungswidrigkeit der bisherigen Ermittlung der Grundsteuer hat der Gesetzgeber im Rahmen einer umfassenden Gesetzesreform die Grundstücksbewertung unter Umsetzung der Vorgaben des Bundesverfassungsgerichts neu geregelt.

Sofern die Länder nicht von ihrer Möglichkeit einer abweichenden Gesetzgebung Gebrauch gemacht haben, gilt für die Grundstücksbewertung das sog. Bundesmodell. Dies sieht – anders als das alte Recht – keine Möglichkeit mehr vor, dem Finanzamt in Abweichung zu der standardisierten gesetzlichen Wertermittlung einen tatsächlich geringeren Immobilienwert insbesondere durch ein Gutachten [...] >> weiterlesen

Nachweis eines niedrigeren Verkehrswerts

Aufgrund der Verfassungswidrigkeit der bisherigen Ermittlung der Grundsteuer hat der Gesetzgeber im Rahmen einer umfassenden Gesetzesreform die Grundstücksbewertung unter Umsetzung der Vorgaben des Bundesverfassungsgerichts neu geregelt.

Sofern die Länder nicht von ihrer Möglichkeit einer abweichenden Gesetzgebung Gebrauch gemacht haben, gilt für die Grundstücksbewertung das sog. Bundesmodell. Dies sieht – anders als das alte Recht – keine Möglichkeit mehr vor, dem Finanzamt in Abweichung zu der standardisierten gesetzlichen Wertermittlung einen tatsächlich geringeren Immobilienwert insbesondere durch ein Gutachten [...] >> weiterlesen