- Juli 2025

- März 2024

- April 2024

- Mai 2024

- Juni 2024

- Juli 2024

- August 2024

- September 2024

- Oktober 2024

- November 2024

- Dezember 2024

- Januar 2025

- Februar 2025

- März 2025

- April 2025

- Mai 2025

- Juni 2025

- Februar 2024

- Januar 2024

- Dezember 2023

- November 2023

- Oktober 2023

- August 2023

- Juli 2023

- Juni 2023

- Mai 2023

- April 2023

- Februar 2023

- Januar 2023

- Fristen & Termine

- Steuern Aktuell 2022

- Steuern Aktuell 2021

- Steuern Aktuell 2020

- Steuern Aktuell 2019

- Steuern Aktuell 2018

- Steuern aktuell 2017

- Steuern Aktuell 2016

Mai 2017

03.052017Steuerermäßigung haushaltsnahe Dienstleistungen

Autor: badewitz

geschrieben am 03.05.2017 12:27 Uhr, abgelegt in Mai 2017

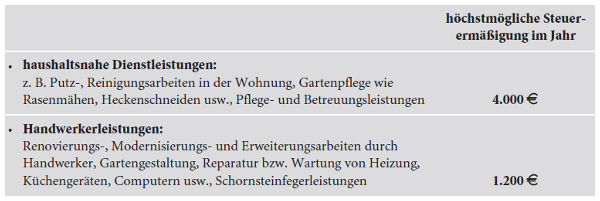

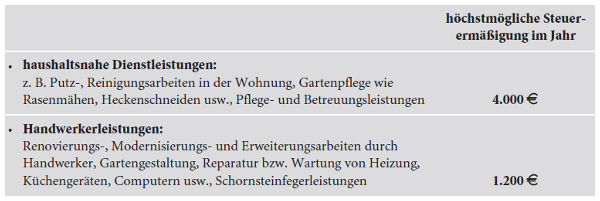

Steuerermäßigung für haushaltsnahe Dienstleistungen und Handwerkerleistungen

Für Aufwendungen im Zusammenhang mit Renovierungs-, Instandsetzungs- bzw. Modernisierungsarbeiten in einem privaten Haushalt oder der Pflege des dazugehörigen Grundstücks kann eine Steuerermäßigung in Form eines Abzugs von der Einkommensteuer in Anspruch genommen werden (siehe § 35a Abs. 2 und 3 EStG).

Die Steuerermäßigung beträgt 20% der Arbeitskosten für

Nach § 35a Abs. 4 EStG ist die Steuerermäßigung auf Leistungen begrenzt, die im Haushalt erbracht werden. Zum „Haushalt“ können auch mehrere, räumlich voneinander getrennte Orte (z.B. Zweit-, Wochenend- oder Ferienwohnungen) gehören. [...] >> weiterlesen

Für Aufwendungen im Zusammenhang mit Renovierungs-, Instandsetzungs- bzw. Modernisierungsarbeiten in einem privaten Haushalt oder der Pflege des dazugehörigen Grundstücks kann eine Steuerermäßigung in Form eines Abzugs von der Einkommensteuer in Anspruch genommen werden (siehe § 35a Abs. 2 und 3 EStG).

Die Steuerermäßigung beträgt 20% der Arbeitskosten für

Nach § 35a Abs. 4 EStG ist die Steuerermäßigung auf Leistungen begrenzt, die im Haushalt erbracht werden. Zum „Haushalt“ können auch mehrere, räumlich voneinander getrennte Orte (z.B. Zweit-, Wochenend- oder Ferienwohnungen) gehören. [...] >> weiterlesen

03.052017Erlass von Steuern auf Sanierungsgewinne

Autor: badewitz

geschrieben am 03.05.2017 12:24 Uhr, abgelegt in Mai 2017

Erlass von Steuern auf Sanierungsgewinne nur nach Einzelfallprüfung

Nach einer bis 1997 geltenden Regelung waren Gewinne, die dadurch entstehen, dass betriebliche Schulden zum Zwecke der Sanierung eines Unternehmens ganz oder teilweise von den Gläubigern erlassen werden, in voller Höhe von Ertragsteuern befreit. Obwohl diese Vorschrift 1998 aus dem Gesetz gestrichen wurde, wendet die Finanzverwaltung den Inhalt der Vorschrift im Rahmen einer Verwaltungsanweisung weiter an.

Nach einer bis 1997 geltenden Regelung waren Gewinne, die dadurch entstehen, dass betriebliche Schulden zum Zwecke der Sanierung eines Unternehmens ganz oder teilweise von den Gläubigern erlassen werden, in voller Höhe von Ertragsteuern befreit. Obwohl diese Vorschrift 1998 aus dem Gesetz gestrichen wurde, wendet die Finanzverwaltung den Inhalt der Vorschrift im Rahmen einer Verwaltungsanweisung weiter an.

Danach werden Steuern auf Sanierungsgewinne unter ähnlichen Voraussetzungen wie unter der früheren Rechtslage auf Antrag zunächst gestundet und später aus sachlichen Billigkeitsgründen [...] >> weiterlesen

Nach einer bis 1997 geltenden Regelung waren Gewinne, die dadurch entstehen, dass betriebliche Schulden zum Zwecke der Sanierung eines Unternehmens ganz oder teilweise von den Gläubigern erlassen werden, in voller Höhe von Ertragsteuern befreit. Obwohl diese Vorschrift 1998 aus dem Gesetz gestrichen wurde, wendet die Finanzverwaltung den Inhalt der Vorschrift im Rahmen einer Verwaltungsanweisung weiter an.

Nach einer bis 1997 geltenden Regelung waren Gewinne, die dadurch entstehen, dass betriebliche Schulden zum Zwecke der Sanierung eines Unternehmens ganz oder teilweise von den Gläubigern erlassen werden, in voller Höhe von Ertragsteuern befreit. Obwohl diese Vorschrift 1998 aus dem Gesetz gestrichen wurde, wendet die Finanzverwaltung den Inhalt der Vorschrift im Rahmen einer Verwaltungsanweisung weiter an.Danach werden Steuern auf Sanierungsgewinne unter ähnlichen Voraussetzungen wie unter der früheren Rechtslage auf Antrag zunächst gestundet und später aus sachlichen Billigkeitsgründen [...] >> weiterlesen

03.052017Erlass von Säumniszuschlägen

Autor: badewitz

geschrieben am 03.05.2017 12:14 Uhr, abgelegt in Mai 2017

Erlass von Säumniszuschlägen für „pünktliche“ Steuerzahler

Werden Steuerzahlungen (z.B. für die Festsetzung bzw. Vorauszahlung von Einkommen- oder Körperschaftsteuer) nicht fristgemäß entrichtet, entstehen „automatisch“ - allein aufgrund des Zeitablaufs - Säumniszuschläge; diese betragen grundsätzlich 1% des abgerundeten rückständigen Steuerbetrags für jeden angefangenen Monat.

Erfolgt die Zahlung des Steuerbetrags durch Überweisung, werden Säumniszuschläge nicht erhoben, wenn der Fälligkeitstag (bei Vorauszahlungen in der Regel der 10. eines Monats) lediglich um bis zu 3 Tage überschritten wird (sog. Schonfrist); entscheidend ist die Gutschrift auf dem Konto der Finanzverwaltung.

Eine Besonderheit gilt bei Fälligkeitssteuern (z.B. Umsatzsteuer-Voranmeldung, Lohnsteueranmeldung): Hier werden [...] >> weiterlesen

Werden Steuerzahlungen (z.B. für die Festsetzung bzw. Vorauszahlung von Einkommen- oder Körperschaftsteuer) nicht fristgemäß entrichtet, entstehen „automatisch“ - allein aufgrund des Zeitablaufs - Säumniszuschläge; diese betragen grundsätzlich 1% des abgerundeten rückständigen Steuerbetrags für jeden angefangenen Monat.

Erfolgt die Zahlung des Steuerbetrags durch Überweisung, werden Säumniszuschläge nicht erhoben, wenn der Fälligkeitstag (bei Vorauszahlungen in der Regel der 10. eines Monats) lediglich um bis zu 3 Tage überschritten wird (sog. Schonfrist); entscheidend ist die Gutschrift auf dem Konto der Finanzverwaltung.

Eine Besonderheit gilt bei Fälligkeitssteuern (z.B. Umsatzsteuer-Voranmeldung, Lohnsteueranmeldung): Hier werden [...] >> weiterlesen

03.052017Papierbescheinigung für Bonusprogramme

Autor: badewitz

geschrieben am 03.05.2017 12:11 Uhr, abgelegt in Mai 2017

Papierbescheinigung für Bonusprogramme der Krankenkassen

Beiträge zur Krankenversicherung (Basisversorgung) sind als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen mindern dagegen den Sonderausgabenabzug im Jahr des Zuflusses. Hierzu gehörten bisher auch Geld- oder Sachleistungen, die im Rahmen der Teilnahme an Bonusprogrammen der gesetzlichen Krankenkassen gewährt wurden.

Beiträge zur Krankenversicherung (Basisversorgung) sind als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen mindern dagegen den Sonderausgabenabzug im Jahr des Zuflusses. Hierzu gehörten bisher auch Geld- oder Sachleistungen, die im Rahmen der Teilnahme an Bonusprogrammen der gesetzlichen Krankenkassen gewährt wurden.

Nach einer neueren Entscheidung des Bundesfinanzhofs handelt es sich jedoch nicht um Beitragsrückerstattungen, sondern um Kostenerstattungen, wenn dem Versicherten Aufwendungen für bestimmte Gesundheitsmaßnahmen ersetzt werden, die dieser selbst getragen hat und die nicht vom Versicherungsumfang erfasst sind; dies gilt nunmehr auch, wenn die Erstattungen [...] >> weiterlesen

Beiträge zur Krankenversicherung (Basisversorgung) sind als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen mindern dagegen den Sonderausgabenabzug im Jahr des Zuflusses. Hierzu gehörten bisher auch Geld- oder Sachleistungen, die im Rahmen der Teilnahme an Bonusprogrammen der gesetzlichen Krankenkassen gewährt wurden.

Beiträge zur Krankenversicherung (Basisversorgung) sind als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen mindern dagegen den Sonderausgabenabzug im Jahr des Zuflusses. Hierzu gehörten bisher auch Geld- oder Sachleistungen, die im Rahmen der Teilnahme an Bonusprogrammen der gesetzlichen Krankenkassen gewährt wurden.Nach einer neueren Entscheidung des Bundesfinanzhofs handelt es sich jedoch nicht um Beitragsrückerstattungen, sondern um Kostenerstattungen, wenn dem Versicherten Aufwendungen für bestimmte Gesundheitsmaßnahmen ersetzt werden, die dieser selbst getragen hat und die nicht vom Versicherungsumfang erfasst sind; dies gilt nunmehr auch, wenn die Erstattungen [...] >> weiterlesen

03.052017Zulässigkeit von Gebäudeabschreibungen

Autor: badewitz

geschrieben am 03.05.2017 12:06 Uhr, abgelegt in Mai 2017

Zulässigkeit von Gebäudeabschreibungen bei mittelbarer Grundstücksschenkung

Erhält der Beschenkte unter der Auflage, ein genau bestimmtes Grundstück zu erwerben, einen Geldbetrag, handelt es sich um eine mittelbare Grundstücksschenkung. In diesem Fall wird für steuerliche Zwecke angenommen, dass nicht der Geldbetrag, sondern die Immobilie übertragen wird. Entsprechendes gilt, soweit nur ein nicht unbedeutender Anteil der Anschaffungs-/Herstellungskosten zugewendet wird. Diese im Schenkungsteuerrecht entwickelten Grundsätze zur mittelbaren Grundstücksschenkung gelten auch einkommensteuerlich.

Erhält der Beschenkte unter der Auflage, ein genau bestimmtes Grundstück zu erwerben, einen Geldbetrag, handelt es sich um eine mittelbare Grundstücksschenkung. In diesem Fall wird für steuerliche Zwecke angenommen, dass nicht der Geldbetrag, sondern die Immobilie übertragen wird. Entsprechendes gilt, soweit nur ein nicht unbedeutender Anteil der Anschaffungs-/Herstellungskosten zugewendet wird. Diese im Schenkungsteuerrecht entwickelten Grundsätze zur mittelbaren Grundstücksschenkung gelten auch einkommensteuerlich.

Diese Form der Übertragung kann schenkungsteuerlich vorteilhaft sein, weil die Schenkung dann nicht mit dem nominellen Geldwert, sondern mit [...] >> weiterlesen

Erhält der Beschenkte unter der Auflage, ein genau bestimmtes Grundstück zu erwerben, einen Geldbetrag, handelt es sich um eine mittelbare Grundstücksschenkung. In diesem Fall wird für steuerliche Zwecke angenommen, dass nicht der Geldbetrag, sondern die Immobilie übertragen wird. Entsprechendes gilt, soweit nur ein nicht unbedeutender Anteil der Anschaffungs-/Herstellungskosten zugewendet wird. Diese im Schenkungsteuerrecht entwickelten Grundsätze zur mittelbaren Grundstücksschenkung gelten auch einkommensteuerlich.

Erhält der Beschenkte unter der Auflage, ein genau bestimmtes Grundstück zu erwerben, einen Geldbetrag, handelt es sich um eine mittelbare Grundstücksschenkung. In diesem Fall wird für steuerliche Zwecke angenommen, dass nicht der Geldbetrag, sondern die Immobilie übertragen wird. Entsprechendes gilt, soweit nur ein nicht unbedeutender Anteil der Anschaffungs-/Herstellungskosten zugewendet wird. Diese im Schenkungsteuerrecht entwickelten Grundsätze zur mittelbaren Grundstücksschenkung gelten auch einkommensteuerlich.Diese Form der Übertragung kann schenkungsteuerlich vorteilhaft sein, weil die Schenkung dann nicht mit dem nominellen Geldwert, sondern mit [...] >> weiterlesen

03.052017Verlustverrechnung bei Veräußerungsgeschäften

Autor: badewitz

geschrieben am 03.05.2017 12:00 Uhr, abgelegt in Mai 2017

Verlustverrechnung bei privaten Veräußerungsgeschäften: Übergangsregelung

Seit 2009 gehören auch Überschüsse und Verluste aus der Veräußerung von Kapitalvermögen (z.B. Aktien, Wertpapiere) grundsätzlich zu den steuerpflichtigen Einkünften aus Kapitalvermögen (§ 20 Abs. 2 EStG).

Seit 2009 gehören auch Überschüsse und Verluste aus der Veräußerung von Kapitalvermögen (z.B. Aktien, Wertpapiere) grundsätzlich zu den steuerpflichtigen Einkünften aus Kapitalvermögen (§ 20 Abs. 2 EStG).

Verluste aus diesen Vorgängen dürfen allerdings nicht mit anderen positiven Einkünften ausgeglichen werden. Verluste aus der Veräußerung von Aktien dürfen sogar nur ausschließlich mit Gewinnen aus Aktienverkäufen verrechnet werden (§ 20 Abs. 6 Satz 2 und 5 EStG); bei anderen Verlusten aus Kapitalvermögen ist eine Verrechnung mit beliebigen anderen positiven Einkünften aus Kapitalvermögen [...] >> weiterlesen

Seit 2009 gehören auch Überschüsse und Verluste aus der Veräußerung von Kapitalvermögen (z.B. Aktien, Wertpapiere) grundsätzlich zu den steuerpflichtigen Einkünften aus Kapitalvermögen (§ 20 Abs. 2 EStG).

Seit 2009 gehören auch Überschüsse und Verluste aus der Veräußerung von Kapitalvermögen (z.B. Aktien, Wertpapiere) grundsätzlich zu den steuerpflichtigen Einkünften aus Kapitalvermögen (§ 20 Abs. 2 EStG).Verluste aus diesen Vorgängen dürfen allerdings nicht mit anderen positiven Einkünften ausgeglichen werden. Verluste aus der Veräußerung von Aktien dürfen sogar nur ausschließlich mit Gewinnen aus Aktienverkäufen verrechnet werden (§ 20 Abs. 6 Satz 2 und 5 EStG); bei anderen Verlusten aus Kapitalvermögen ist eine Verrechnung mit beliebigen anderen positiven Einkünften aus Kapitalvermögen [...] >> weiterlesen