- Juli 2025

- März 2024

- April 2024

- Mai 2024

- Juni 2024

- Juli 2024

- August 2024

- September 2024

- Oktober 2024

- November 2024

- Dezember 2024

- Januar 2025

- Februar 2025

- März 2025

- April 2025

- Mai 2025

- Juni 2025

- Februar 2024

- Januar 2024

- Dezember 2023

- November 2023

- Oktober 2023

- August 2023

- Juli 2023

- Juni 2023

- Mai 2023

- April 2023

- Februar 2023

- Januar 2023

- Fristen & Termine

- Steuern Aktuell 2022

- Steuern Aktuell 2021

- Steuern Aktuell 2020

- Steuern Aktuell 2019

- Steuern Aktuell 2018

- Steuern aktuell 2017

- Steuern Aktuell 2016

März 2022

02.032022Grundsteuerreform: Steuererklärungspflichten 2022

Autor: badewitz

geschrieben am 02.03.2022 14:57 Uhr, abgelegt in März 2022

Das Bundesverfassungsgericht hatte die der Grundsteuer zugrunde liegenden Einheitswerte für Grundstücke für verfassungswidrig erklärt, dem Gesetzgeber allerdings eine Übergangsfrist eingeräumt. Eine Grundsteuerreform soll zum 01.01.2025 in Kraft treten. Bis dahin müssen alle Grundstücke in der Bundesrepublik neu bewertet werden und erhalten neue Einheitswerte.

Zu diesem Zweck muss jeder Eigentümer eines Grundstücks – das gilt auch für Teileigentum und Eigentumswohnungen – grundsätzlich eine elektronische Steuererklärung zur Wertermittlung abgeben. Maßgebend sind dafür die Verhältnisse am 01.01.2022.Momentan ist davon auszugehen, dass für die Abgabe dieser Erklärungen nur ein [...] >> weiterlesen

Zu diesem Zweck muss jeder Eigentümer eines Grundstücks – das gilt auch für Teileigentum und Eigentumswohnungen – grundsätzlich eine elektronische Steuererklärung zur Wertermittlung abgeben. Maßgebend sind dafür die Verhältnisse am 01.01.2022.Momentan ist davon auszugehen, dass für die Abgabe dieser Erklärungen nur ein [...] >> weiterlesen

Zu diesem Zweck muss jeder Eigentümer eines Grundstücks – das gilt auch für Teileigentum und Eigentumswohnungen – grundsätzlich eine elektronische Steuererklärung zur Wertermittlung abgeben. Maßgebend sind dafür die Verhältnisse am 01.01.2022.Momentan ist davon auszugehen, dass für die Abgabe dieser Erklärungen nur ein [...] >> weiterlesen

Zu diesem Zweck muss jeder Eigentümer eines Grundstücks – das gilt auch für Teileigentum und Eigentumswohnungen – grundsätzlich eine elektronische Steuererklärung zur Wertermittlung abgeben. Maßgebend sind dafür die Verhältnisse am 01.01.2022.Momentan ist davon auszugehen, dass für die Abgabe dieser Erklärungen nur ein [...] >> weiterlesen02.032022Bonuszahlungen der gesetzlichen Krankenkassen

Autor: badewitz

geschrieben am 02.03.2022 14:56 Uhr, abgelegt in März 2022

Beitragszahlungen an Krankenkassen sind als Sonderausgaben abzugsfähig. Erfolgen umgekehrt Zahlungen der Krankenkasse an ihr Mitglied, ist zu prüfen, ob insoweit eine den Sonderausgabenabzug mindernde Beitragsrückerstattung vorliegt.

Werden von der gesetzlichen Krankenkasse z. B. im Rahmen eines Bonusprogramms Kosten für Gesundheitsmaßnahmen (teilweise) erstattet oder wird eine Pauschalzahlung geleistet, liegt keine den Sonderausgabenabzug mindernde Beitragsrückerstattung vor, sofern damit konkret einer Gesundheitsmaßnahme zuzuordnende Kosten ausgeglichen werden.

Werden von der gesetzlichen Krankenkasse z. B. im Rahmen eines Bonusprogramms Kosten für Gesundheitsmaßnahmen (teilweise) erstattet oder wird eine Pauschalzahlung geleistet, liegt keine den Sonderausgabenabzug mindernde Beitragsrückerstattung vor, sofern damit konkret einer Gesundheitsmaßnahme zuzuordnende Kosten ausgeglichen werden.

In einer aktuellen Stellungnahme hat die Finanzverwaltung diese Rechtsprechung umgesetzt. Eine Beitragsrückerstattung liegt danach nicht vor, wenn die zusätzlichen Aufwendungen des Versicherten für [...] >> weiterlesen

Werden von der gesetzlichen Krankenkasse z. B. im Rahmen eines Bonusprogramms Kosten für Gesundheitsmaßnahmen (teilweise) erstattet oder wird eine Pauschalzahlung geleistet, liegt keine den Sonderausgabenabzug mindernde Beitragsrückerstattung vor, sofern damit konkret einer Gesundheitsmaßnahme zuzuordnende Kosten ausgeglichen werden.

Werden von der gesetzlichen Krankenkasse z. B. im Rahmen eines Bonusprogramms Kosten für Gesundheitsmaßnahmen (teilweise) erstattet oder wird eine Pauschalzahlung geleistet, liegt keine den Sonderausgabenabzug mindernde Beitragsrückerstattung vor, sofern damit konkret einer Gesundheitsmaßnahme zuzuordnende Kosten ausgeglichen werden.In einer aktuellen Stellungnahme hat die Finanzverwaltung diese Rechtsprechung umgesetzt. Eine Beitragsrückerstattung liegt danach nicht vor, wenn die zusätzlichen Aufwendungen des Versicherten für [...] >> weiterlesen

02.032022Häusliches Arbeitszimmer in einer gemeinsamen Wohnung

Autor: badewitz

geschrieben am 02.03.2022 14:56 Uhr, abgelegt in März 2022

Aufwendungen für ein beruflich genutztes sog. häusliches Arbeitszimmer sind in der Regel bis zu einem Betrag von 1.250 Euro als Betriebsausgaben oder Werbungskosten abzugsfähig, wenn für die betriebliche oder berufliche Tätigkeit kein anderer Arbeitsplatz zur Verfügung steht; ein unbegrenzter Abzug der Aufwendungen ist möglich, wenn das Arbeitszimmer den Mittelpunkt der gesamten betrieblichen und beruflichen Betätigung bildet (vgl. § 4 Abs. 5 Nr. 6b EStG).

Fraglich ist aber, welche Aufwendungen überhaupt abzugsfähig sind, wenn sich das Arbeitszimmer in einer gemeinsamen Wohnung von Ehepartnern befindet, ein [...] >> weiterlesen

Fraglich ist aber, welche Aufwendungen überhaupt abzugsfähig sind, wenn sich das Arbeitszimmer in einer gemeinsamen Wohnung von Ehepartnern befindet, ein [...] >> weiterlesen

Fraglich ist aber, welche Aufwendungen überhaupt abzugsfähig sind, wenn sich das Arbeitszimmer in einer gemeinsamen Wohnung von Ehepartnern befindet, ein [...] >> weiterlesen

Fraglich ist aber, welche Aufwendungen überhaupt abzugsfähig sind, wenn sich das Arbeitszimmer in einer gemeinsamen Wohnung von Ehepartnern befindet, ein [...] >> weiterlesen02.032022Fremdübliche Zinsen auf Konzerndarlehen

Autor: badewitz

geschrieben am 02.03.2022 14:55 Uhr, abgelegt in März 2022

Insbesondere in grenzüberschreitenden Konstellationen versuchen Konzerne, Gewinne in einen Staat mit niedrigen Steuersätzen zu transferieren. Eine Methode der Gewinnverlagerung kann darin bestehen, dass ein Konzernunternehmen einem anderen Konzernunternehmen ein Darlehen gewährt und dabei steuerlich unzulässig überhöhte – d. h. keine fremdüblichen – Zinsen berechnet.

Der Bundesfinanzhof hat entschieden, dass die Fremdüblichkeit des vereinbarten Zinssatzes für ein Konzerndarlehen vorrangig so zu ermitteln ist, dass der vereinbarte Zins mit dem Zins verglichen wird, der z. B. bei vergleichbaren Bankdarlehen vereinbart worden wäre (Preisvergleichsmethode). Das gilt auch für [...] >> weiterlesen

Der Bundesfinanzhof hat entschieden, dass die Fremdüblichkeit des vereinbarten Zinssatzes für ein Konzerndarlehen vorrangig so zu ermitteln ist, dass der vereinbarte Zins mit dem Zins verglichen wird, der z. B. bei vergleichbaren Bankdarlehen vereinbart worden wäre (Preisvergleichsmethode). Das gilt auch für [...] >> weiterlesen

Der Bundesfinanzhof hat entschieden, dass die Fremdüblichkeit des vereinbarten Zinssatzes für ein Konzerndarlehen vorrangig so zu ermitteln ist, dass der vereinbarte Zins mit dem Zins verglichen wird, der z. B. bei vergleichbaren Bankdarlehen vereinbart worden wäre (Preisvergleichsmethode). Das gilt auch für [...] >> weiterlesen

Der Bundesfinanzhof hat entschieden, dass die Fremdüblichkeit des vereinbarten Zinssatzes für ein Konzerndarlehen vorrangig so zu ermitteln ist, dass der vereinbarte Zins mit dem Zins verglichen wird, der z. B. bei vergleichbaren Bankdarlehen vereinbart worden wäre (Preisvergleichsmethode). Das gilt auch für [...] >> weiterlesen02.032022Grundsteuer-Erlass wegen Ertragsminderung

Autor: badewitz

geschrieben am 02.03.2022 14:55 Uhr, abgelegt in März 2022

Ein Grundsteuer-Erlass wegen einer Ertragsminderung bei bebauten Grundstücken kommt nicht nur bei außergewöhnlichen und vorübergehenden Umständen in Betracht, sondern z. B. auch bei schwacher Mietnachfrage bzw. Unvermietbarkeit der Immobilie aufgrund der allgemein schwierigen Wirtschaftslage.

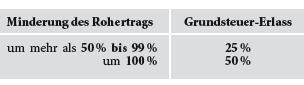

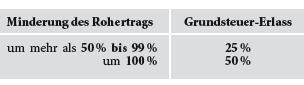

Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50% beantragt werden:

Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50% beantragt werden:

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei einer leerstehenden Wohnung [...] >> weiterlesen

Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50% beantragt werden:

Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50% beantragt werden:

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei einer leerstehenden Wohnung [...] >> weiterlesen

02.032022Fehlende allgemeine Registrierkassenpflicht nicht verfassungswidrig

Autor: badewitz

geschrieben am 02.03.2022 14:54 Uhr, abgelegt in März 2022

Unternehmer bzw. Händler mit bargeldintensiven Betrieben (z. B. auf Wochenmärkten oder in der Gastronomie), die keine Registrierkasse verwenden, können ihre Bareinnahmen mit Hilfe einer sog. offenen Ladenkasse erfassen.

Diese Praxis hat der Bundesfinanzhof jetzt bestätigt. Das Gericht hat hierzu entschieden, dass das Fehlen einer gesetzlichen Verpflichtung zur Führung einer elektronischen Kasse nicht verfassungswidrig sei. Danach liege kein strukturelles Vollzugsdefizit vor, was eine Verfassungswidrigkeit begründen könne; auch bei einer offenen Ladenkasse bestehe ein Entdeckungsrisiko bei Manipulationen.

Diese Praxis hat der Bundesfinanzhof jetzt bestätigt. Das Gericht hat hierzu entschieden, dass das Fehlen einer gesetzlichen Verpflichtung zur Führung einer elektronischen Kasse nicht verfassungswidrig sei. Danach liege kein strukturelles Vollzugsdefizit vor, was eine Verfassungswidrigkeit begründen könne; auch bei einer offenen Ladenkasse bestehe ein Entdeckungsrisiko bei Manipulationen.

Zumindest für das Jahr 2015 bestand nach Auffassung des Gerichts [...] >> weiterlesen

Diese Praxis hat der Bundesfinanzhof jetzt bestätigt. Das Gericht hat hierzu entschieden, dass das Fehlen einer gesetzlichen Verpflichtung zur Führung einer elektronischen Kasse nicht verfassungswidrig sei. Danach liege kein strukturelles Vollzugsdefizit vor, was eine Verfassungswidrigkeit begründen könne; auch bei einer offenen Ladenkasse bestehe ein Entdeckungsrisiko bei Manipulationen.

Diese Praxis hat der Bundesfinanzhof jetzt bestätigt. Das Gericht hat hierzu entschieden, dass das Fehlen einer gesetzlichen Verpflichtung zur Führung einer elektronischen Kasse nicht verfassungswidrig sei. Danach liege kein strukturelles Vollzugsdefizit vor, was eine Verfassungswidrigkeit begründen könne; auch bei einer offenen Ladenkasse bestehe ein Entdeckungsrisiko bei Manipulationen.Zumindest für das Jahr 2015 bestand nach Auffassung des Gerichts [...] >> weiterlesen

02.032022Entfernungspauschale bei Nutzung verschiedener Verkehrsmittel

Autor: badewitz

geschrieben am 02.03.2022 14:53 Uhr, abgelegt in März 2022

Arbeitnehmer können für die Wege zwischen Wohnung und erster Tätigkeitsstätte unabhängig vom gewählten Verkehrsmittel eine Entfernungspauschale von 0,30 Euro für jeden vollen Kilometer der Entfernung zwischen Wohnung und erster Tätigkeitsstätte als Werbungskosten geltend machen, höchstens jedoch 4.500 Euro im Kalenderjahr.

Die Begrenzung auf den Höchstbetrag gilt nicht bei Verwendung eines PKW. Bei Nutzung öffentlicher Verkehrsmittel können die tatsächlichen Aufwendungen angesetzt werden, wenn diese höher sind als die gesamte Entfernungspauschale.

Die Begrenzung auf den Höchstbetrag gilt nicht bei Verwendung eines PKW. Bei Nutzung öffentlicher Verkehrsmittel können die tatsächlichen Aufwendungen angesetzt werden, wenn diese höher sind als die gesamte Entfernungspauschale.

Infolge der Einführung der CO2-Steuer wurde die Entfernungspauschale ab 2021 ab dem 21. Entfernungskilometer auf [...] >> weiterlesen

Die Begrenzung auf den Höchstbetrag gilt nicht bei Verwendung eines PKW. Bei Nutzung öffentlicher Verkehrsmittel können die tatsächlichen Aufwendungen angesetzt werden, wenn diese höher sind als die gesamte Entfernungspauschale.

Die Begrenzung auf den Höchstbetrag gilt nicht bei Verwendung eines PKW. Bei Nutzung öffentlicher Verkehrsmittel können die tatsächlichen Aufwendungen angesetzt werden, wenn diese höher sind als die gesamte Entfernungspauschale.Infolge der Einführung der CO2-Steuer wurde die Entfernungspauschale ab 2021 ab dem 21. Entfernungskilometer auf [...] >> weiterlesen

02.032022Zweifel an der Verfassungsmäßigkeit von Säumniszuschlägen

Autor: badewitz

geschrieben am 02.03.2022 14:52 Uhr, abgelegt in März 2022

Säumniszuschläge entstehen, wenn eine festgesetzte bzw. angemeldete Steuer nicht pünktlich zum Fälligkeitstag gezahlt wurde; bei einer Säumnis von bis zu drei Tagen (Schonfrist) werden diese regelmäßig nicht erhoben. Für jeden angefangenen Monat der Säumnis fallen automatisch 1 % (12%pro Jahr) des rückständigen Steuerbetrags an. Neben ihrer Funktion als Druckmittel erfüllen Säumniszuschläge auch eine zinsähnliche Funktion für die Zeit des Zahlungsrückstands.

Vor dem Hintergrund des anhaltend niedrigen Zinsniveaus hat der Bundesfinanzhof in einem kürzlich bekannt gewordenen Beschluss Zweifel an der Verfassungsmäßigkeit der Höhe von Säumniszuschlägen geäußert. [...] >> weiterlesen

Vor dem Hintergrund des anhaltend niedrigen Zinsniveaus hat der Bundesfinanzhof in einem kürzlich bekannt gewordenen Beschluss Zweifel an der Verfassungsmäßigkeit der Höhe von Säumniszuschlägen geäußert. [...] >> weiterlesen

Vor dem Hintergrund des anhaltend niedrigen Zinsniveaus hat der Bundesfinanzhof in einem kürzlich bekannt gewordenen Beschluss Zweifel an der Verfassungsmäßigkeit der Höhe von Säumniszuschlägen geäußert. [...] >> weiterlesen

Vor dem Hintergrund des anhaltend niedrigen Zinsniveaus hat der Bundesfinanzhof in einem kürzlich bekannt gewordenen Beschluss Zweifel an der Verfassungsmäßigkeit der Höhe von Säumniszuschlägen geäußert. [...] >> weiterlesen