- Juli 2025

- März 2024

- April 2024

- Mai 2024

- Juni 2024

- Juli 2024

- August 2024

- September 2024

- Oktober 2024

- November 2024

- Dezember 2024

- Januar 2025

- Februar 2025

- März 2025

- April 2025

- Mai 2025

- Juni 2025

- Februar 2024

- Januar 2024

- Dezember 2023

- November 2023

- Oktober 2023

- August 2023

- Juli 2023

- Juni 2023

- Mai 2023

- April 2023

- Februar 2023

- Januar 2023

- Fristen & Termine

- Steuern Aktuell 2022

- Steuern Aktuell 2021

- Steuern Aktuell 2020

- Steuern Aktuell 2019

- Steuern Aktuell 2018

- Steuern aktuell 2017

- Steuern Aktuell 2016

August 2022

01.082022Kosten für eine Zweitgrabstätte

Autor: badewitz

geschrieben am 01.08.2022 11:01 Uhr, abgelegt in August 2022

Kosten für eine Zweitgrabstätte als Nachlassverbindlichkeit

Nachlassregelungskosten, die bei der Ermittlung der Erbschaftsteuer als Nachlassverbindlichkeit vom Erblasser abgezogen werden können, werden – sofern kein Nachweis höherer Kosten erfolgt – mit einem Pauschbetrag von 10.300 Euro berücksichtigt. Hierzu gehören u. a. auch die Kosten der Bestattung und für ein angemessenes Grabdenkmal. In einer aktuellen Entscheidung hatte der Bundesfinanzhof zu beurteilen, ob unter den Begriff des angemessenen Grabdenkmals auch die Aufwendungen für eine Zweitgrabstätte fallen.

Hierzu gehören u. a. auch die Kosten der Bestattung und für ein angemessenes Grabdenkmal. In einer aktuellen Entscheidung hatte der Bundesfinanzhof zu beurteilen, ob unter den Begriff des angemessenen Grabdenkmals auch die Aufwendungen für eine Zweitgrabstätte fallen.

Im Streitfall wurde der Erblasser zunächst in einer vorübergehenden ersten Grabstätte bestattet, welche [...] >> weiterlesen

Nachlassregelungskosten, die bei der Ermittlung der Erbschaftsteuer als Nachlassverbindlichkeit vom Erblasser abgezogen werden können, werden – sofern kein Nachweis höherer Kosten erfolgt – mit einem Pauschbetrag von 10.300 Euro berücksichtigt.

Hierzu gehören u. a. auch die Kosten der Bestattung und für ein angemessenes Grabdenkmal. In einer aktuellen Entscheidung hatte der Bundesfinanzhof zu beurteilen, ob unter den Begriff des angemessenen Grabdenkmals auch die Aufwendungen für eine Zweitgrabstätte fallen.

Hierzu gehören u. a. auch die Kosten der Bestattung und für ein angemessenes Grabdenkmal. In einer aktuellen Entscheidung hatte der Bundesfinanzhof zu beurteilen, ob unter den Begriff des angemessenen Grabdenkmals auch die Aufwendungen für eine Zweitgrabstätte fallen.Im Streitfall wurde der Erblasser zunächst in einer vorübergehenden ersten Grabstätte bestattet, welche [...] >> weiterlesen

01.082022Aufwendungen für bürgerliche Kleidung

Autor: badewitz

geschrieben am 01.08.2022 11:00 Uhr, abgelegt in August 2022

Aufwendungen für bürgerliche Kleidung nicht abzugsfähig

Grundsätzlich können auch Aufwendungen für Berufskleidung gemäß § 9 Abs. 1 Satz 3 Nr. 6 EStG als Betriebsausgaben bzw. Werbungskosten in voller Höhe steuerlich geltend gemacht werden, wenn es sich um typische Berufskleidung handelt, die ihrer Beschaffenheit nach objektiv nahezu ausschließlich für die berufliche Verwendung bestimmt und wegen der Eigenart des Berufs nötig ist.

Hierunter fallen z.B. Arbeitsschutzkleidung, Arztkittel, Uniformen oder Kleidung mit Firmenlogo. Bei typischer Berufskleidung ist es unschädlich, wenn die Kleidung auch privat getragen wird.

Hierunter fallen z.B. Arbeitsschutzkleidung, Arztkittel, Uniformen oder Kleidung mit Firmenlogo. Bei typischer Berufskleidung ist es unschädlich, wenn die Kleidung auch privat getragen wird.

Der Bundesfinanzhof [...] >> weiterlesen

Grundsätzlich können auch Aufwendungen für Berufskleidung gemäß § 9 Abs. 1 Satz 3 Nr. 6 EStG als Betriebsausgaben bzw. Werbungskosten in voller Höhe steuerlich geltend gemacht werden, wenn es sich um typische Berufskleidung handelt, die ihrer Beschaffenheit nach objektiv nahezu ausschließlich für die berufliche Verwendung bestimmt und wegen der Eigenart des Berufs nötig ist.

Hierunter fallen z.B. Arbeitsschutzkleidung, Arztkittel, Uniformen oder Kleidung mit Firmenlogo. Bei typischer Berufskleidung ist es unschädlich, wenn die Kleidung auch privat getragen wird.

Hierunter fallen z.B. Arbeitsschutzkleidung, Arztkittel, Uniformen oder Kleidung mit Firmenlogo. Bei typischer Berufskleidung ist es unschädlich, wenn die Kleidung auch privat getragen wird.Der Bundesfinanzhof [...] >> weiterlesen

01.082022Regelmäßig wiederkehrende Ausgaben

Autor: badewitz

geschrieben am 01.08.2022 11:00 Uhr, abgelegt in August 2022

Regelmäßig wiederkehrende Ausgaben zum Jahreswechsel bei Einnahmen/Überschussrechnung

Bei nichtbilanzierenden Steuerzahlern mit Gewinnermittlung durch Einnahmen-Überschussrechnung (§ 4 Abs. 3 EStG) oder bei Einkünften aus nichtselbständiger Arbeit, bei Vermietungs- und Kapitaleinkünften sowie bei sonstigen Einkünften werden Einnahmen und Ausgaben grundsätzlich in dem Kalenderjahr steuerlich berücksichtigt, in dem sie zu- bzw. abgeflossen sind (vgl. § 11 EStG).

Beim Zufluss von Einnahmen ist z.B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend.

Beim Zufluss von Einnahmen ist z.B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend.

Für Ausgaben gilt Entsprechendes: Bei einer Überweisung gilt als Zahlungszeitpunkt der [...] >> weiterlesen

Bei nichtbilanzierenden Steuerzahlern mit Gewinnermittlung durch Einnahmen-Überschussrechnung (§ 4 Abs. 3 EStG) oder bei Einkünften aus nichtselbständiger Arbeit, bei Vermietungs- und Kapitaleinkünften sowie bei sonstigen Einkünften werden Einnahmen und Ausgaben grundsätzlich in dem Kalenderjahr steuerlich berücksichtigt, in dem sie zu- bzw. abgeflossen sind (vgl. § 11 EStG).

Beim Zufluss von Einnahmen ist z.B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend.

Beim Zufluss von Einnahmen ist z.B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend.Für Ausgaben gilt Entsprechendes: Bei einer Überweisung gilt als Zahlungszeitpunkt der [...] >> weiterlesen

01.082022Steuerberatungskosten im Erbfall

Autor: badewitz

geschrieben am 01.08.2022 10:59 Uhr, abgelegt in August 2022

Im Zusammenhang mit einem Erbfall können für die Erben unterschiedliche Steuerberatungskosten anfallen. Soweit diese noch auf einen Auftrag des Erblassers zurückzuführen sind, handelt es sich bei Berechnung der Erbschaftsteuer um abzugsfähige Nachlassverbindlichkeiten (§ 10 Abs. 5 Nr. 1 ErbStG).

Das gilt auch im Fall einer über den Tod des Erblassers hinausgehenden Beauftragung (z.B. im Fall eines Dauermandats). Sofern Steuerberatungskosten beim Erben entstehen, weil er Einkünfte des Erblassers nacherklären oder dessen Steuererklärungen korrigieren muss, handelt es sich um sog. Nachlassregelungskosten (§ 10 Abs. 5 Nr. [...] >> weiterlesen

Das gilt auch im Fall einer über den Tod des Erblassers hinausgehenden Beauftragung (z.B. im Fall eines Dauermandats). Sofern Steuerberatungskosten beim Erben entstehen, weil er Einkünfte des Erblassers nacherklären oder dessen Steuererklärungen korrigieren muss, handelt es sich um sog. Nachlassregelungskosten (§ 10 Abs. 5 Nr. [...] >> weiterlesen

Das gilt auch im Fall einer über den Tod des Erblassers hinausgehenden Beauftragung (z.B. im Fall eines Dauermandats). Sofern Steuerberatungskosten beim Erben entstehen, weil er Einkünfte des Erblassers nacherklären oder dessen Steuererklärungen korrigieren muss, handelt es sich um sog. Nachlassregelungskosten (§ 10 Abs. 5 Nr. [...] >> weiterlesen

Das gilt auch im Fall einer über den Tod des Erblassers hinausgehenden Beauftragung (z.B. im Fall eines Dauermandats). Sofern Steuerberatungskosten beim Erben entstehen, weil er Einkünfte des Erblassers nacherklären oder dessen Steuererklärungen korrigieren muss, handelt es sich um sog. Nachlassregelungskosten (§ 10 Abs. 5 Nr. [...] >> weiterlesen01.082022Neuregelung der Vollverzinsung

Autor: badewitz

geschrieben am 01.08.2022 10:58 Uhr, abgelegt in August 2022

Für Steuernachzahlungen bzw. -erstattungen im Zusammenhang mit der Festsetzung von Einkommen-, Körperschaft-, Gewerbe- und Umsatzsteuer kommt die sog. Vollverzinsung in Betracht (§ 233a AO).

Die Verzinsung beginnt regelmäßig nach einer 15-monatigen Karenzzeit nach Ablauf des Veranlagungszeitraums. Der gesetzlich festgesetzte Zinssatz betrug bisher 0,5% für jeden vollen Monat, d. h. 6% jährlich (§ 238 Abs. 1 AO).

Die Verzinsung beginnt regelmäßig nach einer 15-monatigen Karenzzeit nach Ablauf des Veranlagungszeitraums. Der gesetzlich festgesetzte Zinssatz betrug bisher 0,5% für jeden vollen Monat, d. h. 6% jährlich (§ 238 Abs. 1 AO).

Nachdem das Bundesverfassungsgericht im Hinblick auf die anhaltende Niedrigzinsphase entschieden hatte, dass dieser Zinssatz für Nachzahlungs- und Erstattungszinsen verfassungswidrig ist, hat der Gesetzgeber den Zinssatz rückwirkend ab dem 01.01.2019 [...] >> weiterlesen

Die Verzinsung beginnt regelmäßig nach einer 15-monatigen Karenzzeit nach Ablauf des Veranlagungszeitraums. Der gesetzlich festgesetzte Zinssatz betrug bisher 0,5% für jeden vollen Monat, d. h. 6% jährlich (§ 238 Abs. 1 AO).

Die Verzinsung beginnt regelmäßig nach einer 15-monatigen Karenzzeit nach Ablauf des Veranlagungszeitraums. Der gesetzlich festgesetzte Zinssatz betrug bisher 0,5% für jeden vollen Monat, d. h. 6% jährlich (§ 238 Abs. 1 AO).Nachdem das Bundesverfassungsgericht im Hinblick auf die anhaltende Niedrigzinsphase entschieden hatte, dass dieser Zinssatz für Nachzahlungs- und Erstattungszinsen verfassungswidrig ist, hat der Gesetzgeber den Zinssatz rückwirkend ab dem 01.01.2019 [...] >> weiterlesen

01.082022Kosten für die Räumung der Wohnung

Autor: badewitz

geschrieben am 01.08.2022 10:58 Uhr, abgelegt in August 2022

Kosten für die Räumung der Wohnung des Erblassers als Nachlassverbindlichkeit

Zur Ermittlung der Erbschaftsteuer werden vom erworbenen Vermögen die Nachlassverbindlichkeiten abgezogen.

Dazu gehören auch Kosten für die Bestattung, die kapitalisierten Kosten der Grabpflege und die Kosten, die unmittelbar mit der Abwicklung, Regelung oder Verteilung des Nachlasses oder mit der Erlangung des Erwerbs entstehen; für diese Aufwendungen wird ohne weiteren Nachweis ein Pauschbetrag von 10.300 Euro abgezogen (§ 10 Abs. 5 Nr. 3 ErbStG).

Dazu gehören auch Kosten für die Bestattung, die kapitalisierten Kosten der Grabpflege und die Kosten, die unmittelbar mit der Abwicklung, Regelung oder Verteilung des Nachlasses oder mit der Erlangung des Erwerbs entstehen; für diese Aufwendungen wird ohne weiteren Nachweis ein Pauschbetrag von 10.300 Euro abgezogen (§ 10 Abs. 5 Nr. 3 ErbStG).

Kosten für die Räumung und Entrümpelung der Wohnung des Erblassers werden dagegen [...] >> weiterlesen

Zur Ermittlung der Erbschaftsteuer werden vom erworbenen Vermögen die Nachlassverbindlichkeiten abgezogen.

Dazu gehören auch Kosten für die Bestattung, die kapitalisierten Kosten der Grabpflege und die Kosten, die unmittelbar mit der Abwicklung, Regelung oder Verteilung des Nachlasses oder mit der Erlangung des Erwerbs entstehen; für diese Aufwendungen wird ohne weiteren Nachweis ein Pauschbetrag von 10.300 Euro abgezogen (§ 10 Abs. 5 Nr. 3 ErbStG).

Dazu gehören auch Kosten für die Bestattung, die kapitalisierten Kosten der Grabpflege und die Kosten, die unmittelbar mit der Abwicklung, Regelung oder Verteilung des Nachlasses oder mit der Erlangung des Erwerbs entstehen; für diese Aufwendungen wird ohne weiteren Nachweis ein Pauschbetrag von 10.300 Euro abgezogen (§ 10 Abs. 5 Nr. 3 ErbStG).Kosten für die Räumung und Entrümpelung der Wohnung des Erblassers werden dagegen [...] >> weiterlesen

01.082022Müll- und Abwasserentsorgung

Autor: badewitz

geschrieben am 01.08.2022 10:58 Uhr, abgelegt in August 2022

Müll- und Abwasserentsorgung sind keine haushaltsnahen Dienstleistungen

Für haushaltsnahe Dienstleistungen kann eine Steuerermäßigung von 20% der Aufwendungen, begrenzt auf einen Höchstbetrag von jährlich 4.000 Euro, in Anspruch genommen werden (§ 35a Abs. 2 EStG).

Dabei handelt es sich um Tätigkeiten, die gewöhnlich durch Mitglieder des Haushalts erledigt werden. Diese müssen zudem im Haushalt erbracht werden; dazu gehören auch solche Leistungen, die im sog. räumlich-funktionalen Zusammenhang erfolgen, der an der Bordsteinkante endet. Danach sind z.B. Aufwendungen für die Reinigung des Gehwegs begünstigt, nicht jedoch Aufwendungen für die [...] >> weiterlesen

Dabei handelt es sich um Tätigkeiten, die gewöhnlich durch Mitglieder des Haushalts erledigt werden. Diese müssen zudem im Haushalt erbracht werden; dazu gehören auch solche Leistungen, die im sog. räumlich-funktionalen Zusammenhang erfolgen, der an der Bordsteinkante endet. Danach sind z.B. Aufwendungen für die Reinigung des Gehwegs begünstigt, nicht jedoch Aufwendungen für die [...] >> weiterlesen

Für haushaltsnahe Dienstleistungen kann eine Steuerermäßigung von 20% der Aufwendungen, begrenzt auf einen Höchstbetrag von jährlich 4.000 Euro, in Anspruch genommen werden (§ 35a Abs. 2 EStG).

Dabei handelt es sich um Tätigkeiten, die gewöhnlich durch Mitglieder des Haushalts erledigt werden. Diese müssen zudem im Haushalt erbracht werden; dazu gehören auch solche Leistungen, die im sog. räumlich-funktionalen Zusammenhang erfolgen, der an der Bordsteinkante endet. Danach sind z.B. Aufwendungen für die Reinigung des Gehwegs begünstigt, nicht jedoch Aufwendungen für die [...] >> weiterlesen

Dabei handelt es sich um Tätigkeiten, die gewöhnlich durch Mitglieder des Haushalts erledigt werden. Diese müssen zudem im Haushalt erbracht werden; dazu gehören auch solche Leistungen, die im sog. räumlich-funktionalen Zusammenhang erfolgen, der an der Bordsteinkante endet. Danach sind z.B. Aufwendungen für die Reinigung des Gehwegs begünstigt, nicht jedoch Aufwendungen für die [...] >> weiterlesen01.082022Veräußerung eines PKW

Autor: badewitz

geschrieben am 01.08.2022 10:56 Uhr, abgelegt in August 2022

Veräußerung eines zum Betriebsvermögen gehörenden auch privat genutzten PKW

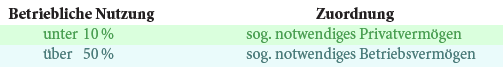

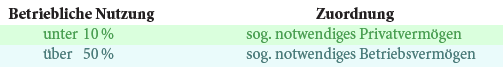

Bei Erwerb eines Gegenstands hat der Unternehmer für einkommensteuerliche Zwecke regelmäßig zu entscheiden, wie dieser Gegenstand genutzt und welcher Vermögenssphäre er zugeordnet werden soll. Danach bestehen – je nach betrieblichem Nutzungsumfang – folgende Möglichkeiten:

Bei einem betrieblichen Nutzungsumfang von 10% bis 50% liegt sog. gewillkürtes Betriebsvermögen vor. Dabei hat der Unternehmer ein Wahlrecht, den Gegenstand in vollem Umfang dem (gewillkürten) Betriebsvermögen zuzuordnen, wenn dieser in einem objektiven Zusammenhang mit dem Betrieb steht und ihn zu [...] >> weiterlesen

Bei einem betrieblichen Nutzungsumfang von 10% bis 50% liegt sog. gewillkürtes Betriebsvermögen vor. Dabei hat der Unternehmer ein Wahlrecht, den Gegenstand in vollem Umfang dem (gewillkürten) Betriebsvermögen zuzuordnen, wenn dieser in einem objektiven Zusammenhang mit dem Betrieb steht und ihn zu [...] >> weiterlesen

Bei Erwerb eines Gegenstands hat der Unternehmer für einkommensteuerliche Zwecke regelmäßig zu entscheiden, wie dieser Gegenstand genutzt und welcher Vermögenssphäre er zugeordnet werden soll. Danach bestehen – je nach betrieblichem Nutzungsumfang – folgende Möglichkeiten:

Bei einem betrieblichen Nutzungsumfang von 10% bis 50% liegt sog. gewillkürtes Betriebsvermögen vor. Dabei hat der Unternehmer ein Wahlrecht, den Gegenstand in vollem Umfang dem (gewillkürten) Betriebsvermögen zuzuordnen, wenn dieser in einem objektiven Zusammenhang mit dem Betrieb steht und ihn zu [...] >> weiterlesen

Bei einem betrieblichen Nutzungsumfang von 10% bis 50% liegt sog. gewillkürtes Betriebsvermögen vor. Dabei hat der Unternehmer ein Wahlrecht, den Gegenstand in vollem Umfang dem (gewillkürten) Betriebsvermögen zuzuordnen, wenn dieser in einem objektiven Zusammenhang mit dem Betrieb steht und ihn zu [...] >> weiterlesen