- Juli 2025

- März 2024

- April 2024

- Mai 2024

- Juni 2024

- Juli 2024

- August 2024

- September 2024

- Oktober 2024

- November 2024

- Dezember 2024

- Januar 2025

- Februar 2025

- März 2025

- April 2025

- Mai 2025

- Juni 2025

- Februar 2024

- Januar 2024

- Dezember 2023

- November 2023

- Oktober 2023

- August 2023

- Juli 2023

- Juni 2023

- Mai 2023

- April 2023

- Februar 2023

- Januar 2023

- Fristen & Termine

- Steuern Aktuell 2022

- Steuern Aktuell 2021

- Steuern Aktuell 2020

- Steuern Aktuell 2019

- Steuern Aktuell 2018

- Steuern aktuell 2017

- Steuern Aktuell 2016

November 2018

13.112018Zusatzkrankenversicherungsschutz

Autor: badewitz

geschrieben am 13.11.2018 13:15 Uhr, abgelegt in November 2018

Zusatzkrankenversicherungsschutz durch den Arbeitgeber als Bar- oder Sachlohn?

Schließt ein Arbeitgeber als Versicherungsnehmer für seine Arbeitnehmer (Gruppen-) Zusatzkrankenversicherungen für Vorsorgeuntersuchungen, stationäre Zusatzleistungen oder Zahnersatz ab, so wendet er den Arbeitnehmern zusätzlichen Arbeitslohn in Form von Sachlohn zu, weil die Arbeitnehmer nur Anspruch auf Versicherungsschutz und nicht auf Geldleistungen haben.

Dies hat der Bundesfinanzhof erneut bestätigt.

Dies hat der Bundesfinanzhof erneut bestätigt.

Dieser Sachlohn ist lohnsteuerfrei, wenn sein Wert zusammen mit dem anderer Sachbezüge (z.B. Warengutscheine) die Grenze von 44 Euro pro Monat nicht übersteigt (vgl. § 8 Abs. 2 Satz 11 EStG).

Zahlt [...] >> weiterlesen

Schließt ein Arbeitgeber als Versicherungsnehmer für seine Arbeitnehmer (Gruppen-) Zusatzkrankenversicherungen für Vorsorgeuntersuchungen, stationäre Zusatzleistungen oder Zahnersatz ab, so wendet er den Arbeitnehmern zusätzlichen Arbeitslohn in Form von Sachlohn zu, weil die Arbeitnehmer nur Anspruch auf Versicherungsschutz und nicht auf Geldleistungen haben.

Dies hat der Bundesfinanzhof erneut bestätigt.

Dies hat der Bundesfinanzhof erneut bestätigt.Dieser Sachlohn ist lohnsteuerfrei, wenn sein Wert zusammen mit dem anderer Sachbezüge (z.B. Warengutscheine) die Grenze von 44 Euro pro Monat nicht übersteigt (vgl. § 8 Abs. 2 Satz 11 EStG).

Zahlt [...] >> weiterlesen

13.112018Zeitgrenzen für kurzfristig Beschäftigte

Autor: badewitz

geschrieben am 13.11.2018 13:11 Uhr, abgelegt in November 2018

Unbefristete Weitergeltung der höheren Zeitgrenzen für kurzfristig Beschäftigte

Nach einem aktuellen Gesetzentwurf ist vorgesehen, dass die seit 2015 (übergangsweise) geltenden höheren Zeitgrenzen für kurzfristige Beschäftigungsverhältnisse – entgegen den ursprünglichen Plänen – auch für die Jahre ab 2019 weiter gelten sollen.

Danach ist eine Beschäftigung regelmäßig sozialversicherungsfrei, wenn die Tätigkeit von vornherein auf nicht mehr als 3 Monate (bei voller Wochenarbeitszeit) oder 70 Arbeitstage (bei weniger als 5 Arbeitstagen in der Woche) begrenzt ist.

Danach ist eine Beschäftigung regelmäßig sozialversicherungsfrei, wenn die Tätigkeit von vornherein auf nicht mehr als 3 Monate (bei voller Wochenarbeitszeit) oder 70 Arbeitstage (bei weniger als 5 Arbeitstagen in der Woche) begrenzt ist.

Diese Zeitgrenzen sollen nunmehr unbefristet gelten.

Nach einem aktuellen Gesetzentwurf ist vorgesehen, dass die seit 2015 (übergangsweise) geltenden höheren Zeitgrenzen für kurzfristige Beschäftigungsverhältnisse – entgegen den ursprünglichen Plänen – auch für die Jahre ab 2019 weiter gelten sollen.

Danach ist eine Beschäftigung regelmäßig sozialversicherungsfrei, wenn die Tätigkeit von vornherein auf nicht mehr als 3 Monate (bei voller Wochenarbeitszeit) oder 70 Arbeitstage (bei weniger als 5 Arbeitstagen in der Woche) begrenzt ist.

Danach ist eine Beschäftigung regelmäßig sozialversicherungsfrei, wenn die Tätigkeit von vornherein auf nicht mehr als 3 Monate (bei voller Wochenarbeitszeit) oder 70 Arbeitstage (bei weniger als 5 Arbeitstagen in der Woche) begrenzt ist.Diese Zeitgrenzen sollen nunmehr unbefristet gelten.

13.112018Lohnsteuer-Ermäßigung

Autor: badewitz

geschrieben am 13.11.2018 13:02 Uhr, abgelegt in November 2018

Freibetrag beim Lohnsteuerabzug

Erhöhte Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen können bei Arbeitnehmern bereits beim Lohnsteuerabzug berücksichtigt werden.

Die steuermindernde Wirkung tritt dann sofort bei der monatlichen Lohn-/Gehaltszahlung und nicht erst im Rahmen der Einkommensteuer-Veranlagung ein. Der Antrag auf Lohnsteuer-Ermäßigung ist mit amtlichem Vordruck beim Finanzamt zu stellen; die Finanzverwaltung speichert diese Lohnsteuerabzugsdaten in der ELStAM-Datenbank.

Die steuermindernde Wirkung tritt dann sofort bei der monatlichen Lohn-/Gehaltszahlung und nicht erst im Rahmen der Einkommensteuer-Veranlagung ein. Der Antrag auf Lohnsteuer-Ermäßigung ist mit amtlichem Vordruck beim Finanzamt zu stellen; die Finanzverwaltung speichert diese Lohnsteuerabzugsdaten in der ELStAM-Datenbank.

Ab dem 1. Oktober 2018 kann ein Lohnsteuer-Freibetrag für 2019 beantragt werden, der für längstens zwei Kalenderjahre gilt.

Bis zum 30. November 2018 kann auch noch ein Antrag auf Lohnsteuer-Ermäßigung für [...] >> weiterlesen

Erhöhte Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen können bei Arbeitnehmern bereits beim Lohnsteuerabzug berücksichtigt werden.

Die steuermindernde Wirkung tritt dann sofort bei der monatlichen Lohn-/Gehaltszahlung und nicht erst im Rahmen der Einkommensteuer-Veranlagung ein. Der Antrag auf Lohnsteuer-Ermäßigung ist mit amtlichem Vordruck beim Finanzamt zu stellen; die Finanzverwaltung speichert diese Lohnsteuerabzugsdaten in der ELStAM-Datenbank.

Die steuermindernde Wirkung tritt dann sofort bei der monatlichen Lohn-/Gehaltszahlung und nicht erst im Rahmen der Einkommensteuer-Veranlagung ein. Der Antrag auf Lohnsteuer-Ermäßigung ist mit amtlichem Vordruck beim Finanzamt zu stellen; die Finanzverwaltung speichert diese Lohnsteuerabzugsdaten in der ELStAM-Datenbank.Ab dem 1. Oktober 2018 kann ein Lohnsteuer-Freibetrag für 2019 beantragt werden, der für längstens zwei Kalenderjahre gilt.

Bis zum 30. November 2018 kann auch noch ein Antrag auf Lohnsteuer-Ermäßigung für [...] >> weiterlesen

13.112018Bewertung von Sachbezügen

Autor: badewitz

geschrieben am 13.11.2018 12:54 Uhr, abgelegt in November 2018

Bewertung von Sachbezügen – Einbeziehung der Versandkosten in die 44 Euro-Freigrenze

Sachbezüge, die Arbeitnehmern in Form von Waren oder Warengutscheinen zugewendet werden, sind lohnsteuer- und sozialversicherungsfrei, wenn sie insgesamt 44 Euro im Monat nicht übersteigen.

Als Wert ist der Endpreis anzusetzen; dies ist der nachgewiesene günstigste Preis einschließlich sämtlicher Nebenkosten, zu dem die Ware oder Dienstleistung an Endverbraucher am Markt angeboten wird.

Als Wert ist der Endpreis anzusetzen; dies ist der nachgewiesene günstigste Preis einschließlich sämtlicher Nebenkosten, zu dem die Ware oder Dienstleistung an Endverbraucher am Markt angeboten wird.

Neben den Kosten für das Produkt fallen im Versand- und Onlinehandel häufig auch Versandkosten an; bisher war fraglich, ob diese miteinzubeziehen sind. Nach einer [...] >> weiterlesen

Sachbezüge, die Arbeitnehmern in Form von Waren oder Warengutscheinen zugewendet werden, sind lohnsteuer- und sozialversicherungsfrei, wenn sie insgesamt 44 Euro im Monat nicht übersteigen.

Als Wert ist der Endpreis anzusetzen; dies ist der nachgewiesene günstigste Preis einschließlich sämtlicher Nebenkosten, zu dem die Ware oder Dienstleistung an Endverbraucher am Markt angeboten wird.

Als Wert ist der Endpreis anzusetzen; dies ist der nachgewiesene günstigste Preis einschließlich sämtlicher Nebenkosten, zu dem die Ware oder Dienstleistung an Endverbraucher am Markt angeboten wird.Neben den Kosten für das Produkt fallen im Versand- und Onlinehandel häufig auch Versandkosten an; bisher war fraglich, ob diese miteinzubeziehen sind. Nach einer [...] >> weiterlesen

13.112018Besteuerung einer Abfindung

Autor: badewitz

geschrieben am 13.11.2018 12:50 Uhr, abgelegt in November 2018

Ermäßigte Besteuerung einer Abfindung bei Auflösungsvertrag

Bei Entlassungsentschädigungen handelt es sich meistens um Ersatz für entgangene oder entgehende Einnahmen, für die eine Steuerermäßigung (sog. Fünftel-Regelung) in Betracht kommen kann. Voraussetzung hierfür ist, dass eine Zusammenballung von Einkünften vorliegt.

Dies ist der Fall, wenn der Steuerpflichtige neben der Entschädigungszahlung weitere Einkünfte bezieht, die insgesamt höher sind als der Arbeitslohn, den er bei ungestörter Fortsetzung des Arbeitsverhältnisses erhalten hätte. In einer aktuellen Entscheidung hat der Bundesfinanzhof über die ermäßigte Besteuerung von Entschädigungen im Zuge eines Auflösungsvertrags mit [...] >> weiterlesen

Dies ist der Fall, wenn der Steuerpflichtige neben der Entschädigungszahlung weitere Einkünfte bezieht, die insgesamt höher sind als der Arbeitslohn, den er bei ungestörter Fortsetzung des Arbeitsverhältnisses erhalten hätte. In einer aktuellen Entscheidung hat der Bundesfinanzhof über die ermäßigte Besteuerung von Entschädigungen im Zuge eines Auflösungsvertrags mit [...] >> weiterlesen

Bei Entlassungsentschädigungen handelt es sich meistens um Ersatz für entgangene oder entgehende Einnahmen, für die eine Steuerermäßigung (sog. Fünftel-Regelung) in Betracht kommen kann. Voraussetzung hierfür ist, dass eine Zusammenballung von Einkünften vorliegt.

Dies ist der Fall, wenn der Steuerpflichtige neben der Entschädigungszahlung weitere Einkünfte bezieht, die insgesamt höher sind als der Arbeitslohn, den er bei ungestörter Fortsetzung des Arbeitsverhältnisses erhalten hätte. In einer aktuellen Entscheidung hat der Bundesfinanzhof über die ermäßigte Besteuerung von Entschädigungen im Zuge eines Auflösungsvertrags mit [...] >> weiterlesen

Dies ist der Fall, wenn der Steuerpflichtige neben der Entschädigungszahlung weitere Einkünfte bezieht, die insgesamt höher sind als der Arbeitslohn, den er bei ungestörter Fortsetzung des Arbeitsverhältnisses erhalten hätte. In einer aktuellen Entscheidung hat der Bundesfinanzhof über die ermäßigte Besteuerung von Entschädigungen im Zuge eines Auflösungsvertrags mit [...] >> weiterlesen13.112018Förderung des Mietwohnungsneubaus

Autor: badewitz

geschrieben am 13.11.2018 12:42 Uhr, abgelegt in November 2018

Die Bundesregierung hat den Entwurf eines Gesetzes zur steuerlichen Förderung des Mietwohnungsneubaus vorgelegt. Danach können für die Anschaffung oder Herstellung neuer Wohnungen in einem EU-Mitgliedstaat im Jahr der Anschaffung bzw. Herstellung und in den folgenden 3 Jahren Sonderabschreibungen in Höhe von bis zu jährlich 5% neben der „normalen“ Gebäudeabschreibung in Anspruch genommen werden.

Der Erwerb einer Wohnung ist begünstigt, wenn diese bis zum Ende des Jahres der Fertigstellung angeschafft wird.

Der Erwerb einer Wohnung ist begünstigt, wenn diese bis zum Ende des Jahres der Fertigstellung angeschafft wird.

Voraussetzungen für die Sonderabschreibungen sind:

Der Erwerb einer Wohnung ist begünstigt, wenn diese bis zum Ende des Jahres der Fertigstellung angeschafft wird.

Der Erwerb einer Wohnung ist begünstigt, wenn diese bis zum Ende des Jahres der Fertigstellung angeschafft wird.Voraussetzungen für die Sonderabschreibungen sind:

- der Bauantrag bzw. die Bauanzeige zur Schaffung neuer, bisher nicht [...] >> weiterlesen

13.112018Baukindergeld im Erstjahr

Autor: badewitz

geschrieben am 13.11.2018 12:28 Uhr, abgelegt in November 2018

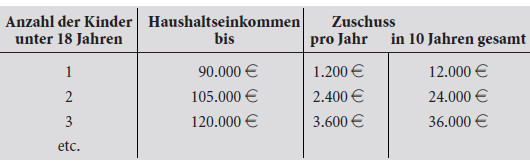

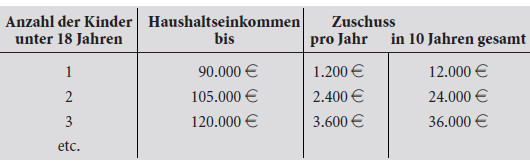

Baukindergeld im „Erstjahr“ spätestens bis zum 31. Dezember 2018 beantragen

Für den Erwerb einer neuen oder gebrauchten Immobilie (Haus oder Eigentumswohnung) in Deutschland kann ab 2018 10 Jahre lang ein Zuschuss in Anspruch genommen werden, solange das Objekt selbst für Wohnzwecke genutzt wird. Voraussetzung ist, dass im Haushalt des Eigentümers (bzw. des 50 %igen Miteigentümers) der Wohnung mindestens ein unter 18-jähriges kindergeldberechtigtes Kind gemeldet ist.

Ferner darf das Haushaltseinkommen bei einem Kind jährlich 90.000 Euro zuzüglich 15.000 Euro für jedes weitere begünstigte Kind nicht überschreiten.

Maßgebend ist [...] >> weiterlesen

Für den Erwerb einer neuen oder gebrauchten Immobilie (Haus oder Eigentumswohnung) in Deutschland kann ab 2018 10 Jahre lang ein Zuschuss in Anspruch genommen werden, solange das Objekt selbst für Wohnzwecke genutzt wird. Voraussetzung ist, dass im Haushalt des Eigentümers (bzw. des 50 %igen Miteigentümers) der Wohnung mindestens ein unter 18-jähriges kindergeldberechtigtes Kind gemeldet ist.

Ferner darf das Haushaltseinkommen bei einem Kind jährlich 90.000 Euro zuzüglich 15.000 Euro für jedes weitere begünstigte Kind nicht überschreiten.

Maßgebend ist [...] >> weiterlesen