Steuern aktuell

14.122025 Gesellschafter-Geschäftsführer: Keine ausdrücklich gestattete PKW-Pri

Autor: badewitz

geschrieben am 14.12.2025 04:45 Uhr, abgelegt in Januar 2026

Gesellschafter-Geschäftsführer: Keine ausdrücklich gestattete PKW-Privatnutzung

Wird einem Arbeitnehmer ein Firmenwagen auch zur privaten Nutzung überlassen, liegt grundsätzlich ein lohnsteuer- und ggf. sozialversicherungspflichtiger Sachbezug vor.

In diesem Zusammenhang hatte das Finanzgericht Düsseldorf kürzlich entschieden, dass die Annahme von Arbeitslohn von vornherein ausscheidet, wenn die Privatnutzung eines betrieblichen PKW nicht ausdrücklich gestattet ist und sich eine „nachhaltige“ Privatnutzung durch den Alleingesellschafter-Geschäftsführer auch nicht feststellen lässt.

In diesem Zusammenhang hatte das Finanzgericht Düsseldorf kürzlich entschieden, dass die Annahme von Arbeitslohn von vornherein ausscheidet, wenn die Privatnutzung eines betrieblichen PKW nicht ausdrücklich gestattet ist und sich eine „nachhaltige“ Privatnutzung durch den Alleingesellschafter-Geschäftsführer auch nicht feststellen lässt.

Zugunsten des Gesellschafter-Geschäftsführers wurde dabei berücksichtigt, dass dieser am Firmensitz wohnte und über einen umfangreichen privaten Fuhrpark mit gleichwertigen Fahrzeugen verfügte. Die vorgelegten [...] >> weiterlesen

Wird einem Arbeitnehmer ein Firmenwagen auch zur privaten Nutzung überlassen, liegt grundsätzlich ein lohnsteuer- und ggf. sozialversicherungspflichtiger Sachbezug vor.

In diesem Zusammenhang hatte das Finanzgericht Düsseldorf kürzlich entschieden, dass die Annahme von Arbeitslohn von vornherein ausscheidet, wenn die Privatnutzung eines betrieblichen PKW nicht ausdrücklich gestattet ist und sich eine „nachhaltige“ Privatnutzung durch den Alleingesellschafter-Geschäftsführer auch nicht feststellen lässt.

In diesem Zusammenhang hatte das Finanzgericht Düsseldorf kürzlich entschieden, dass die Annahme von Arbeitslohn von vornherein ausscheidet, wenn die Privatnutzung eines betrieblichen PKW nicht ausdrücklich gestattet ist und sich eine „nachhaltige“ Privatnutzung durch den Alleingesellschafter-Geschäftsführer auch nicht feststellen lässt.Zugunsten des Gesellschafter-Geschäftsführers wurde dabei berücksichtigt, dass dieser am Firmensitz wohnte und über einen umfangreichen privaten Fuhrpark mit gleichwertigen Fahrzeugen verfügte. Die vorgelegten [...] >> weiterlesen

14.122025 Steuerliche Berücksichtigung von durch Dritte bezahlten Aufwendungen

Autor: badewitz

geschrieben am 14.12.2025 04:42 Uhr, abgelegt in Januar 2026

Steuerliche Berücksichtigung von durch Dritte bezahlten Aufwendungen

Grundsätzlich können nur solche Aufwendungen als Werbungskosten berücksichtigt werden, welche als eigene Kosten die persönliche Leistungsfähigkeit des Einkunftserzielenden gemindert haben. Daraus ergibt sich, dass dieser die Aufwendungen persönlich tragen muss. Dies gilt entsprechend für usammenveranlagte

Dies gilt entsprechend für usammenveranlagte

Ehegatten; auch hier kann nicht der eine Ehegatte die Aufwendungen, die der andere Ehegatte getragen hat, selbst ohne eigene Kostenbeteiligung einkünftemindernd geltend machen (sog. Drittaufwand).

Aufwendungen können allerdings dann als eigene Kosten berücksichtigt werden, wenn eine Abkürzung des Zahlungswegs in der Weise vorliegt, dass [...] >> weiterlesen

Grundsätzlich können nur solche Aufwendungen als Werbungskosten berücksichtigt werden, welche als eigene Kosten die persönliche Leistungsfähigkeit des Einkunftserzielenden gemindert haben. Daraus ergibt sich, dass dieser die Aufwendungen persönlich tragen muss.

Dies gilt entsprechend für usammenveranlagte

Dies gilt entsprechend für usammenveranlagteEhegatten; auch hier kann nicht der eine Ehegatte die Aufwendungen, die der andere Ehegatte getragen hat, selbst ohne eigene Kostenbeteiligung einkünftemindernd geltend machen (sog. Drittaufwand).

Aufwendungen können allerdings dann als eigene Kosten berücksichtigt werden, wenn eine Abkürzung des Zahlungswegs in der Weise vorliegt, dass [...] >> weiterlesen

14.122025Neue Werte in der Sozialversicherung für 2026

Autor: badewitz

geschrieben am 14.12.2025 04:39 Uhr, abgelegt in Januar 2026

Neue Werte in der Sozialversicherung für 2026

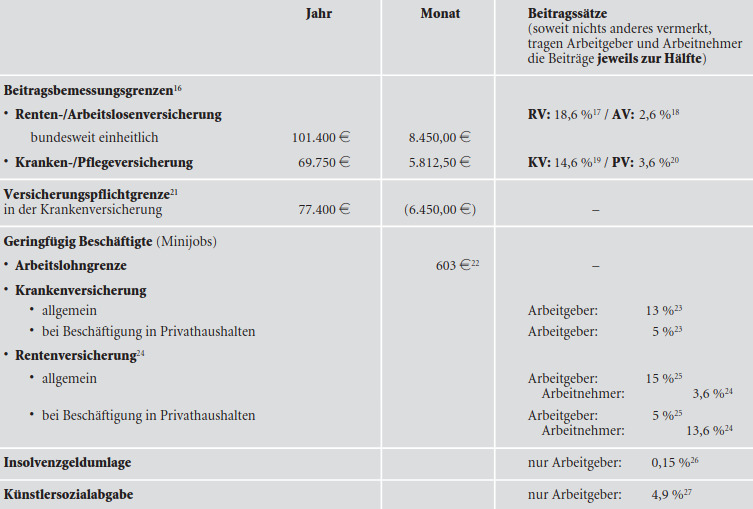

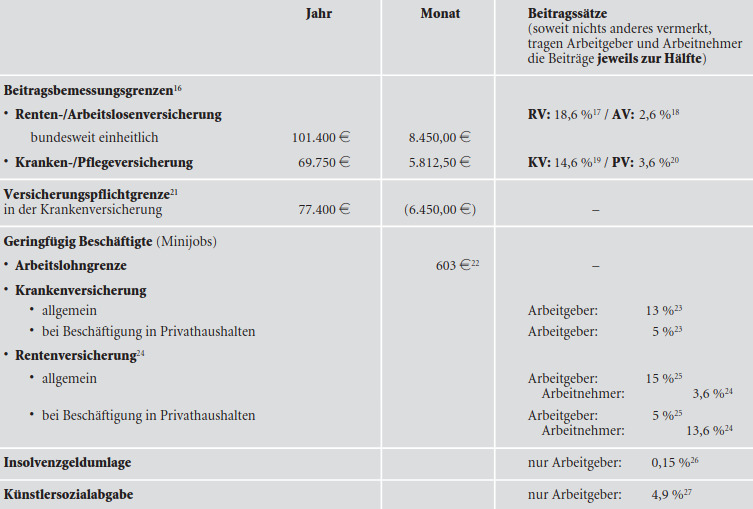

Ab dem 01.01.2026 gelten zum Teil neue Werte in der Sozialversicherung (Renten-, Arbeitslosen-, Kranken- und Pflegeversicherung):

Bei Arbeitnehmern, die kranken-, pflege- und rentenversichert sind, trägt der Arbeitgeber regelmäßig die Hälfte der Sozialversicherungsbeiträge; dies gilt auch für den kassenindividuellen Zusatzbeitrag in der gesetzlichen Krankenversicherung.

Sind Arbeitnehmer privat krankenversichert, hat der Arbeitgeber einen steuerfreien Zuschuss in Höhe von 50 % der vom Arbeitnehmer zu zahlenden Beiträge zu leisten. Dieser Zuschuss ist jedoch auf den halben Höchstbeitrag (einschließlich der Hälfte des durchschnittlichen Zusatzbeitragssatzes [...] >> weiterlesen

Ab dem 01.01.2026 gelten zum Teil neue Werte in der Sozialversicherung (Renten-, Arbeitslosen-, Kranken- und Pflegeversicherung):

Bei Arbeitnehmern, die kranken-, pflege- und rentenversichert sind, trägt der Arbeitgeber regelmäßig die Hälfte der Sozialversicherungsbeiträge; dies gilt auch für den kassenindividuellen Zusatzbeitrag in der gesetzlichen Krankenversicherung.

Sind Arbeitnehmer privat krankenversichert, hat der Arbeitgeber einen steuerfreien Zuschuss in Höhe von 50 % der vom Arbeitnehmer zu zahlenden Beiträge zu leisten. Dieser Zuschuss ist jedoch auf den halben Höchstbeitrag (einschließlich der Hälfte des durchschnittlichen Zusatzbeitragssatzes [...] >> weiterlesen

14.112025Ab 2026: Steuerliche Förderung von Arbeitnehmerinnen und Arbeitnehmern

Autor: badewitz

geschrieben am 14.11.2025 10:49 Uhr, abgelegt in Dezember 2025

Ab 2026: Steuerliche Förderung von Arbeitnehmerinnen und Arbeitnehmern

im Rentenalter

Bestandteil eines von der Bundesregierung vorgelegten Entwurfs eines „Arbeitsmarktstärkungsgesetzes“ war die steuerliche Entlastung für weiterhin aktiv beschäftigte Rentner. Diese Regelungen wurden in ein gesondertes Gesetz übernommen.

Mit Einfügung eines § 3 Nr. 21 EStG ist vorgesehen, dass ab 2026 der Arbeitslohn von aktiv Beschäftigten nach Erreichen der Regelaltersgrenze bis zur Höhe von 24.000 Euro jährlich steuerfrei gestellt werden soll (sog. Aktivrente). Wird die Regelaltersgrenze erst im Laufe des Jahres erreicht, wird der Freibetrag nur zeitanteilig berücksichtigt. [...] >> weiterlesen

im Rentenalter

Bestandteil eines von der Bundesregierung vorgelegten Entwurfs eines „Arbeitsmarktstärkungsgesetzes“ war die steuerliche Entlastung für weiterhin aktiv beschäftigte Rentner. Diese Regelungen wurden in ein gesondertes Gesetz übernommen.

Mit Einfügung eines § 3 Nr. 21 EStG ist vorgesehen, dass ab 2026 der Arbeitslohn von aktiv Beschäftigten nach Erreichen der Regelaltersgrenze bis zur Höhe von 24.000 Euro jährlich steuerfrei gestellt werden soll (sog. Aktivrente). Wird die Regelaltersgrenze erst im Laufe des Jahres erreicht, wird der Freibetrag nur zeitanteilig berücksichtigt. [...] >> weiterlesen

14.112025Sachzuwendungen an Arbeitnehmer (z. B. anlässlich von Betriebs- oder W

Autor: badewitz

geschrieben am 14.11.2025 10:41 Uhr, abgelegt in Dezember 2025

Sachzuwendungen an Arbeitnehmer (z. B. anlässlich von Betriebs- oder

Weihnachtsfeiern)

Aufwendungen des Arbeitgebers für Sachleistungen oder Geschenke an seine Arbeitnehmer können regelmäßig als Betriebsausgaben geltend gemacht werden; sie sind allerdings grundsätzlich beim Arbeitnehmer lohnsteuer- und sozialversicherungspflichtig.

Unter anderem gelten für die folgenden Sachzuwendungen aber steuer- und sozialversicherungsrechtliche Vergünstigungen:

Übliche Aufmerksamkeiten aus einem besonderen persönlichen Anlass (z. B. Blumen, Wein oder ein Buch zum Geburtstag oder zur Hochzeit) bleiben lohnsteuerfrei, wenn der Wert des Geschenks die Freigrenze von 60 Euro brutto je Anlass nicht überschreitet; Sozialversicherungsbeiträge fallen ebenfalls [...] >> weiterlesen

Weihnachtsfeiern)

Aufwendungen des Arbeitgebers für Sachleistungen oder Geschenke an seine Arbeitnehmer können regelmäßig als Betriebsausgaben geltend gemacht werden; sie sind allerdings grundsätzlich beim Arbeitnehmer lohnsteuer- und sozialversicherungspflichtig.

Unter anderem gelten für die folgenden Sachzuwendungen aber steuer- und sozialversicherungsrechtliche Vergünstigungen:

Übliche Aufmerksamkeiten aus einem besonderen persönlichen Anlass (z. B. Blumen, Wein oder ein Buch zum Geburtstag oder zur Hochzeit) bleiben lohnsteuerfrei, wenn der Wert des Geschenks die Freigrenze von 60 Euro brutto je Anlass nicht überschreitet; Sozialversicherungsbeiträge fallen ebenfalls [...] >> weiterlesen

14.112025Anerkennung eines Mietverhältnisses zwischen Ehegatten

Autor: badewitz

geschrieben am 14.11.2025 10:37 Uhr, abgelegt in Dezember 2025

Anerkennung eines Mietverhältnisses zwischen Ehegatten

Grundsätzlich werden auch Mietverhältnisse zwischen Ehegatten anerkannt. Bei Verträgen zwischen Angehörigen wird jedoch regelmäßig geprüft, ob es sich um ein Scheingeschäft (§ 41 Abs. 2 AO) handelt, das nur mit dem Ziel, steuerliche Vorteile zu erlangen, abgeschlossen wurde.

Bei derartigen Verträgen ist daher darauf zu achten, dass diese wie unter Fremden üblich abgeschlossen und auch entsprechend den Vereinbarungen durchgeführt werden.

Bei einem Mietverhältnis kann für ein Scheingeschäft sprechen, dass der Mieter-Ehegatte wirtschaftlich nicht oder nur schwer in der Lage ist, die Mietzahlungen [...] >> weiterlesen

Grundsätzlich werden auch Mietverhältnisse zwischen Ehegatten anerkannt. Bei Verträgen zwischen Angehörigen wird jedoch regelmäßig geprüft, ob es sich um ein Scheingeschäft (§ 41 Abs. 2 AO) handelt, das nur mit dem Ziel, steuerliche Vorteile zu erlangen, abgeschlossen wurde.

Bei derartigen Verträgen ist daher darauf zu achten, dass diese wie unter Fremden üblich abgeschlossen und auch entsprechend den Vereinbarungen durchgeführt werden.

Bei einem Mietverhältnis kann für ein Scheingeschäft sprechen, dass der Mieter-Ehegatte wirtschaftlich nicht oder nur schwer in der Lage ist, die Mietzahlungen [...] >> weiterlesen

14.112025Vorlage von E-Mails im Rahmen von Betriebsprüfungen

Autor: badewitz

geschrieben am 14.11.2025 10:34 Uhr, abgelegt in Dezember 2025

Vorlage von E-Mails im Rahmen von Betriebsprüfungen

Neben Buchführung, Jahresabschlüssen und Buchungsbelegen sind auch die empfangene geschäftliche Korrespondenz und Kopien der abgesandten Geschäftsbriefe aufzubewahren (vgl. § 147 Abs. 1 Nr. 2 und 3 AO). Dies gilt unabhängig von der Form der Korrespondenz und damit auch für E-Mails; hier beträgt die Aufbewahrungsfrist regelmäßig 6 Jahre (§ 147 Abs. 3 Satz 1 AO).

Diese Unterlagen sind im Rahmen einer Betriebsprüfung auf Verlangen dem Prüfer vorzulegen. Auch E-Mails mit steuerlichem Bezug können von der Finanzverwaltung angefordert werden. Das Vorlageverlangen [...] >> weiterlesen

Neben Buchführung, Jahresabschlüssen und Buchungsbelegen sind auch die empfangene geschäftliche Korrespondenz und Kopien der abgesandten Geschäftsbriefe aufzubewahren (vgl. § 147 Abs. 1 Nr. 2 und 3 AO). Dies gilt unabhängig von der Form der Korrespondenz und damit auch für E-Mails; hier beträgt die Aufbewahrungsfrist regelmäßig 6 Jahre (§ 147 Abs. 3 Satz 1 AO).

Diese Unterlagen sind im Rahmen einer Betriebsprüfung auf Verlangen dem Prüfer vorzulegen. Auch E-Mails mit steuerlichem Bezug können von der Finanzverwaltung angefordert werden. Das Vorlageverlangen [...] >> weiterlesen

14.112025Ortsübliche Vermietungszeit bei einer Ferienwohnung

Autor: badewitz

geschrieben am 14.11.2025 10:30 Uhr, abgelegt in Dezember 2025

Ortsübliche Vermietungszeit bei einer Ferienwohnung

Einnahmen und Ausgaben im Zusammenhang mit der Vermietung einer Wohnung können nur dann steuerlich berücksichtigt werden, wenn eine auf Dauer angelegte Vermietungstätigkeit vorliegt und die Absicht besteht, nachhaltig Überschüsse zu erzielen.

Von einer solchen Einkunftserzielungsabsicht wird bei einer Ferienwohnung regelmäßig ausgegangen, wenn die Wohnung im ganzen Jahr ausschließlich an wechselnde Feriengäste vermietet und in der übrigen Zeit dafür bereitgehalten wird. Dies kann z. B. der Fall sein, wenn die Vermietung einer Agentur oder einem Vermittler

(z. B. Kurverwaltung) übertragen und dabei eine [...] >> weiterlesen

Einnahmen und Ausgaben im Zusammenhang mit der Vermietung einer Wohnung können nur dann steuerlich berücksichtigt werden, wenn eine auf Dauer angelegte Vermietungstätigkeit vorliegt und die Absicht besteht, nachhaltig Überschüsse zu erzielen.

Von einer solchen Einkunftserzielungsabsicht wird bei einer Ferienwohnung regelmäßig ausgegangen, wenn die Wohnung im ganzen Jahr ausschließlich an wechselnde Feriengäste vermietet und in der übrigen Zeit dafür bereitgehalten wird. Dies kann z. B. der Fall sein, wenn die Vermietung einer Agentur oder einem Vermittler

(z. B. Kurverwaltung) übertragen und dabei eine [...] >> weiterlesen

14.112025Regelmäßig wiederkehrende Einnahmen und Ausgaben zum Jahreswechsel bei

Autor: badewitz

geschrieben am 14.11.2025 10:25 Uhr, abgelegt in Dezember 2025

Regelmäßig wiederkehrende Einnahmen und Ausgaben zum Jahreswechsel bei

Einnahmenüberschussrechnung und Überschusseinkünften

Bei nichtbilanzierenden Steuerzahlern mit Gewinnermittlung durch Einnahmenüberschussrechnung (§ 4 Abs. 3 EStG) oder bei Einkünften aus Nichtselbständiger Arbeit, bei Vermietungs- und Kapitaleinkünften sowie bei sonstigen Einkünften (Überschusseinkünften) werden Einnahmen und Ausgaben grundsätzlich in

dem Kalenderjahr steuerlich berücksichtigt, in dem sie zu- bzw. abgeflossen sind (vgl. § 11 EStG). Maßgeblich ist grundsätzlich die Erlangung bzw. der Verlust der wirtschaftlichen Verfügungsmacht.

Beim Zufluss von Einnahmen ist z. B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend. [...] >> weiterlesen

Einnahmenüberschussrechnung und Überschusseinkünften

Bei nichtbilanzierenden Steuerzahlern mit Gewinnermittlung durch Einnahmenüberschussrechnung (§ 4 Abs. 3 EStG) oder bei Einkünften aus Nichtselbständiger Arbeit, bei Vermietungs- und Kapitaleinkünften sowie bei sonstigen Einkünften (Überschusseinkünften) werden Einnahmen und Ausgaben grundsätzlich in

dem Kalenderjahr steuerlich berücksichtigt, in dem sie zu- bzw. abgeflossen sind (vgl. § 11 EStG). Maßgeblich ist grundsätzlich die Erlangung bzw. der Verlust der wirtschaftlichen Verfügungsmacht.

Beim Zufluss von Einnahmen ist z. B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend. [...] >> weiterlesen

14.112025Inventur am Ende des Wirtschaftsjahrs

Autor: badewitz

geschrieben am 14.11.2025 10:24 Uhr, abgelegt in Dezember 2025

Inventur am Ende des Wirtschaftsjahrs

Die Verpflichtung zur Inventur 5 ergibt sich aus den §§ 240 bis 241a Handelsgesetzbuch sowie aus den §§ 140 und 141 AO. Nach diesen Vorschriften sind Jahresabschlüsse aufgrund jährlicher Bestandsaufnahmen zu erstellen. Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen.

Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen.

Das Inventar muss die Überprüfung der Mengen und der angesetzten Werte ermöglichen. Es ist daher notwendig, [...] >> weiterlesen

Die Verpflichtung zur Inventur 5 ergibt sich aus den §§ 240 bis 241a Handelsgesetzbuch sowie aus den §§ 140 und 141 AO. Nach diesen Vorschriften sind Jahresabschlüsse aufgrund jährlicher Bestandsaufnahmen zu erstellen.

Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen.

Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen.Das Inventar muss die Überprüfung der Mengen und der angesetzten Werte ermöglichen. Es ist daher notwendig, [...] >> weiterlesen

21.102025Sonderausgaben 2025

Autor: badewitz

geschrieben am 21.10.2025 11:29 Uhr, abgelegt in November 2025

Bestimmte Aufwendungen, die weder Betriebsausgaben noch Werbungskosten bei den einzelnen Einkunftsarten sind, können als Sonderausgaben vom Gesamtbetrag der Einkünfte abgezogen werden. Sie wirken sich zum Teil unbegrenzt, meistens jedoch nur begrenzt aus (siehe Anlage).

Sonderausgaben, die für das Kalenderjahr 2025 berücksichtigt werden sollen, sind regelmäßig bis spätestens 31.12.2025 zu leisten.

Bei einer Überweisung gilt als Zahlungszeitpunkt der Tag, an dem die Bank den Überweisungsauftrag erhält bzw. dieser online veranlasst wird.

Wird mittels Girocard oder Kreditkarte gezahlt, ist der Abfluss mit der [...] >> weiterlesen

Sonderausgaben, die für das Kalenderjahr 2025 berücksichtigt werden sollen, sind regelmäßig bis spätestens 31.12.2025 zu leisten.

Bei einer Überweisung gilt als Zahlungszeitpunkt der Tag, an dem die Bank den Überweisungsauftrag erhält bzw. dieser online veranlasst wird.

Wird mittels Girocard oder Kreditkarte gezahlt, ist der Abfluss mit der [...] >> weiterlesen

21.102025Ausweis von gewillkürtem Betriebsvermögen

Autor: badewitz

geschrieben am 21.10.2025 11:26 Uhr, abgelegt in November 2025

Wirtschaftsgüter, die nicht überwiegend betrieblich genutzt werden, aber in einem gewissen objektiven Zusammenhang mit dem Betrieb stehen, können dem Betriebsvermögen zugeordnet werden, wenn die betriebliche Nutzung mindestens 10 % und höchstens 50 % beträgt (sog. gewillkürtes Betriebsvermögen). Dies gilt unabhängig von der Gewinnermittlungsart, d. h. sowohl für Bilanzierende als auch für Selbständige, die ihren Gewinn durch Einnahmenüberschussrechnung ermitteln (z. B. Freiberufler).

Zu beachten ist, dass z. B. der Gewinn aus dem Verkauf eines PKW, der dem gewillkürten Betriebsvermögen zugeordnet wurde, grundsätzlich in voller [...] >> weiterlesen

Zu beachten ist, dass z. B. der Gewinn aus dem Verkauf eines PKW, der dem gewillkürten Betriebsvermögen zugeordnet wurde, grundsätzlich in voller [...] >> weiterlesen

21.102025Vermögensverlust durch Trickbetrug keine außergewöhnliche Belastung

Autor: badewitz

geschrieben am 21.10.2025 11:23 Uhr, abgelegt in November 2025

Vermögensverlust durch Trickbetrug keine außergewöhnliche Belastung

Erwachsen einem Steuerpflichtigen zwangsläufig größere Aufwendungen als der Mehrzahl anderer Steuerpflichtiger gleicher Einkommensverhältnisse und gleichen Familienstands, können die Aufwendungen – nach Abzug eines einkommensabhängigen Eigenanteils – als außergewöhnliche Belastung vom Gesamtbetrag der Einkünfte abgezogen werden (§ 33 Abs. 1 EStG). Typische Aufwendungen sind hier Krankheitskosten.

Fraglich ist, ob auch durch Straftaten verursachte Vermögensverluste für einen Abzug in Betracht kommen. Für Lösegeldzahlungen wurde das durch die Rechtsprechung bejaht. Zahlungen aufgrund einer Erpressung wurden dagegen nicht zum Abzug zugelassen, wenn [...] >> weiterlesen

Erwachsen einem Steuerpflichtigen zwangsläufig größere Aufwendungen als der Mehrzahl anderer Steuerpflichtiger gleicher Einkommensverhältnisse und gleichen Familienstands, können die Aufwendungen – nach Abzug eines einkommensabhängigen Eigenanteils – als außergewöhnliche Belastung vom Gesamtbetrag der Einkünfte abgezogen werden (§ 33 Abs. 1 EStG). Typische Aufwendungen sind hier Krankheitskosten.

Fraglich ist, ob auch durch Straftaten verursachte Vermögensverluste für einen Abzug in Betracht kommen. Für Lösegeldzahlungen wurde das durch die Rechtsprechung bejaht. Zahlungen aufgrund einer Erpressung wurden dagegen nicht zum Abzug zugelassen, wenn [...] >> weiterlesen

21.102025Geringwertige Wirtschaftsgüter noch bis Jahresende 2025 anschaffen

Autor: badewitz

geschrieben am 21.10.2025 11:20 Uhr, abgelegt in November 2025

Geringwertige Wirtschaftsgüter noch bis Jahresende 2025 anschaffen

Abnutzbare bewegliche und selbständig nutzbare Wirtschaftsgüter des Anlagevermögens (z. B. Büroeinrichtungen) können im Jahr der Anschaffung in voller Höhe abgeschrieben werden, wenn die Anschaffungsund Herstellungskosten des Wirtschaftsguts 800 Euro nicht übersteigen. Entscheidend für den Zeitpunkt

der Anschaffung ist regelmäßig die Lieferung, d. h., wenn der Erwerber über das Wirtschaftsgut verfügen kann.

Damit sich die Aufwendungen für diese sog. geringwertigen Wirtschaftsgüter (GWG) noch im laufenden Kalenderjahr in voller Höhe auswirken, muss die Anschaffung bis zum 31.12.2025 erfolgen.

Für Wirtschaftsgüter [...] >> weiterlesen

Abnutzbare bewegliche und selbständig nutzbare Wirtschaftsgüter des Anlagevermögens (z. B. Büroeinrichtungen) können im Jahr der Anschaffung in voller Höhe abgeschrieben werden, wenn die Anschaffungsund Herstellungskosten des Wirtschaftsguts 800 Euro nicht übersteigen. Entscheidend für den Zeitpunkt

der Anschaffung ist regelmäßig die Lieferung, d. h., wenn der Erwerber über das Wirtschaftsgut verfügen kann.

Damit sich die Aufwendungen für diese sog. geringwertigen Wirtschaftsgüter (GWG) noch im laufenden Kalenderjahr in voller Höhe auswirken, muss die Anschaffung bis zum 31.12.2025 erfolgen.

Für Wirtschaftsgüter [...] >> weiterlesen

21.102025Kindergeld trotz parallel ausgeübter Erwerbstätigkeit

Autor: badewitz

geschrieben am 21.10.2025 11:16 Uhr, abgelegt in November 2025

Grundsätzlich besteht ein Kindergeldanspruch für ein über 18 Jahre altes Kind, welches das 25. Lebensjahr noch nicht vollendet hat, wenn es für einen Beruf ausgebildet wird. Der Begriff „Berufsausbildung“ umfasst nach ständiger Rechtsprechung jede Ausbildung zu einem künftigen Beruf; in einer Berufsausbildung befindet sich auch, wer „sein Berufsziel“ noch nicht erreicht hat, sich aber ernsthaft und nachhaltig darauf vorbereitet.  Hierzu dienen alle Maßnahmen, bei denen Kenntnisse, Fähigkeiten und Erfahrungen erworben werden, die als Grundlagen für die Ausübung des angestrebten Berufs geeignet sind.

Hierzu dienen alle Maßnahmen, bei denen Kenntnisse, Fähigkeiten und Erfahrungen erworben werden, die als Grundlagen für die Ausübung des angestrebten Berufs geeignet sind.

Der Kindergeldanspruch ist [...] >> weiterlesen

Hierzu dienen alle Maßnahmen, bei denen Kenntnisse, Fähigkeiten und Erfahrungen erworben werden, die als Grundlagen für die Ausübung des angestrebten Berufs geeignet sind.

Hierzu dienen alle Maßnahmen, bei denen Kenntnisse, Fähigkeiten und Erfahrungen erworben werden, die als Grundlagen für die Ausübung des angestrebten Berufs geeignet sind.Der Kindergeldanspruch ist [...] >> weiterlesen