Verlustverrechnungsbeschränkung für Aktienveräußerungsverluste verfassungswidrig?

Verlustverrechnungsbeschränkung für Aktienveräußerungsverluste verfassungswidrig?

Seit 2009 sind nicht nur private Erträge aus Kapitalvermögen, wie z. B. Zinsen, Dividenden oder Gewinnausschüttungen, sondern grundsätzlich auch Gewinne aus der Veräußerung des Kapitalvermögens selbst (z. B. Aktien,Wertpapiere oder GmbH-Anteile) der Besteuerung zu unterwerfen.

Ein Ausgleich von Verlusten aus Kapitalvermögen mit Überschüssen aus anderen Einkunftsarten ist jedoch ausgeschlossen. Diese Verluste dürfen nur mit Überschüssen aus anderem Kapitalvermögen verrechnet oder zur Verrechnung in zukünftige Jahre vorgetragen werden.

Eine besondere Einschränkung gilt für Verluste aus Aktienveräußerungen; diese können lediglich mit Gewinnen aus Aktienveräußerungen verrechnet oder [...] >> weiterlesen

Optionsmöglichkeit für Personengesellschaften zur Besteuerung wie Körperschaften

Optionsmöglichkeit für Personengesellschaften zur Besteuerung wie Körperschaften

Ein Problem im deutschen Steuerrecht ist die unterschiedliche Besteuerung von Personen- und Kapitalgesellschaften. Während Gewinne einer Personengesellschaft – unabhängig davon, ob diese von den Gesellschaftern entnommen werden – einer Einkommensteuerbelastung von bis zu 45 % unterliegen können, ergibt sich bei der Kapitalgesellschaft eine Steuerbelastung auf der Unternehmensebene durch Gewerbe- und Körperschaftsteuer von ca. 32 %. Solange die Kapitalgesellschaft den Gewinn thesauriert, d. h. nicht an die Anteilseigner ausschüttet, werden keine weiteren Steuern ausgelöst und die Steuerbelastung auf der Unternehmensebene [...] >> weiterlesen

Bestimmung der „ortsüblichen Marktmiete“ bei verbilligter Vermietung an Angehörige

Bestimmung der „ortsüblichen Marktmiete“ bei verbilligter Vermietung an Angehörige

Die Vermietung einerWohnung an Angehörige (z. B. an Kinder, Eltern oder Geschwister) ist nur dann steuerlich von Bedeutung, wenn der Mietvertrag so auch mit einem Fremden abgeschlossen würde und auch tatsächlich so vollzogen wird (z. B. durch regelmäßige Mietzahlungen und Nebenkostenabrechnungen). Ist dies nicht der Fall, wird das Mietverhältnis insgesamt nicht anerkannt mit der Folge, dass Werbungskosten, die mit der „Vermietung“ im Zusammenhang stehen, nicht geltend gemacht werden können. Wird die Wohnung dem Angehörigen verbilligt überlassen, kommt [...] >> weiterlesen

Für Aufwendungen zur Förderung des Sports oder der Kultur kommt ein steuerlicher Abzug als Spende im Rahmen der Sonderausgaben in Betracht. Voraussetzung dafür ist u. a., dass der Empfänger als gemeinnützig anerkannt ist und eine Spendenbescheinigung ausstellt. Der Abzug von Aufwendungen z. B. zur Unterstützung des Profisports als Spende scheidet daher aus.

Für Aufwendungen zur Förderung des Sports oder der Kultur kommt ein steuerlicher Abzug als Spende im Rahmen der Sonderausgaben in Betracht. Voraussetzung dafür ist u. a., dass der Empfänger als gemeinnützig anerkannt ist und eine Spendenbescheinigung ausstellt. Der Abzug von Aufwendungen z. B. zur Unterstützung des Profisports als Spende scheidet daher aus.

Ein Spendenabzug ist nur bis zu 20% des Gesamtbetrags der Einkünfte möglich. Diese Einschränkungen gelten nicht, wenn Aufwendungen für Sponsoring als Betriebsausgaben abgezogen werden können. Das ist möglich, wenn der Sponsor wirtschaftliche Vorteile durch [...] >> weiterlesen

Zurückbehaltung von Sonderbetriebsvermögen bei unentgeltlicher Übertragung eines Mitunternehmeranteils

Zurückbehaltung von Sonderbetriebsvermögen bei unentgeltlicher Übertragung eines Mitunternehmeranteils

Wird ein Betrieb, ein Teilbetrieb oder ein Mitunternehmeranteil unentgeltlich z.B. auf Kinder übertragen, so sind die Buchwerte des Betriebsvermögens von dem unentgeltlichen Erwerber fortzuführen (§ 6 Abs. 3 EStG); es entsteht also kein steuerpflichtiger Veräußerungs- oder Entnahmegewinn. Voraussetzung für dieses „Buchwertprivileg“ ist, dass der Betrieb, Teilbetrieb oder Mitunternehmeranteil insgesamt unentgeltlich übertragen wird.

Diese Voraussetzung ist nicht erfüllt, wenn zeitgleich mit der unentgeltlichen Übertragung eines Mitunternehmeranteils wesentliche Betriebsgrundlagen (z.B. ein von der Gesellschaft genutztes Betriebsgrundstück), die im Eigentum des Mitunternehmers [...] >> weiterlesen

Steuern aktuell

23.082021Privates Veräußerungsgeschäft: Verkauf einer Wohnung

Autor: badewitz

geschrieben am 23.08.2021 16:57 Uhr, abgelegt in September 2021

Privates Veräußerungsgeschäft: Verkauf einer selbst genutzten Wohnung einschließlich eines häuslichen Arbeitszimmers

Wird eine private Immobilie erworben und innerhalb von 10 Jahren veräußert, ist ein dabei entstehender Gewinn regelmäßig einkommensteuerpflichtig; entsprechende Verluste dürfen nur mit gleichartigen Gewinnen im selben Jahr bzw. mit Gewinnen im vorangegangenen oder in den folgenden Jahren verrechnet werden.

Eine Ausnahme gilt allerdings für Wohnungen, die eine gewisse Zeit vor dem Verkauf zu eigenen Wohnzwecken genutzt wurden. Gewinne aus derartigen Objekten bleiben auch beim Verkauf innerhalb der 10-Jahres-Frist regelmäßig steuerfrei.

Eine Ausnahme gilt allerdings für Wohnungen, die eine gewisse Zeit vor dem Verkauf zu eigenen Wohnzwecken genutzt wurden. Gewinne aus derartigen Objekten bleiben auch beim Verkauf innerhalb der 10-Jahres-Frist regelmäßig steuerfrei.

Bislang war umstritten, [...] >> weiterlesen

Wird eine private Immobilie erworben und innerhalb von 10 Jahren veräußert, ist ein dabei entstehender Gewinn regelmäßig einkommensteuerpflichtig; entsprechende Verluste dürfen nur mit gleichartigen Gewinnen im selben Jahr bzw. mit Gewinnen im vorangegangenen oder in den folgenden Jahren verrechnet werden.

Eine Ausnahme gilt allerdings für Wohnungen, die eine gewisse Zeit vor dem Verkauf zu eigenen Wohnzwecken genutzt wurden. Gewinne aus derartigen Objekten bleiben auch beim Verkauf innerhalb der 10-Jahres-Frist regelmäßig steuerfrei.

Eine Ausnahme gilt allerdings für Wohnungen, die eine gewisse Zeit vor dem Verkauf zu eigenen Wohnzwecken genutzt wurden. Gewinne aus derartigen Objekten bleiben auch beim Verkauf innerhalb der 10-Jahres-Frist regelmäßig steuerfrei.Bislang war umstritten, [...] >> weiterlesen

23.082021Steuerliche Hilfsmaßnahmen der Hochwasserkatastrophe

Autor: badewitz

geschrieben am 23.08.2021 16:56 Uhr, abgelegt in September 2021

Die Finanzverwaltung hat steuerliche Hilfsmaßnahmen bekannt gegeben, um den Wiederaufbau der Wirtschaft und Privatpersonen, die durch die Hochwasserkatastrophe geschädigt worden sind, zu unterstützen.

Insbesondere auf folgende Maßnahmen ist hinzuweisen:

Insbesondere auf folgende Maßnahmen ist hinzuweisen:

Insbesondere auf folgende Maßnahmen ist hinzuweisen:

Insbesondere auf folgende Maßnahmen ist hinzuweisen:- Nachweislich und nicht unerheblich betroffene Steuerpflichtige können bis zum 31.10.2021 Anträge auf Stundung fälliger oder fällig werdender Steuern stellen; die Stundungen werden längstens bis zum 31.01.2022 gewährt. Auf die Erhebung entsprechender Stundungszinsen soll verzichtet werden.

- Für Spenden, die bis zum 31.10.2021 im Zusammenhang mit entsprechenden Hilfsmaßnahmen auf (Sonder-)Konten eingezahlt werden, gelten im Hinblick auf den steuerlichen Abzug [...] >> weiterlesen

23.082021Übertragung des Kinderfreibetrags und des BEA-Freibetrags

Autor: badewitz

geschrieben am 23.08.2021 16:55 Uhr, abgelegt in September 2021

Eltern, die zusammen veranlagt werden, erhalten für jedes steuerlich anzuerkennende Kind einen Kinderfreibetrag in Höhe von (seit 2021) 5.460 Euro sowie einen Freibetrag für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf (BEA) des Kindes in Höhe von 2.928 Euro, wenn die steuerliche Entlastung höher ist als das Kindergeld.

Werden die Eltern nicht zusammen zur Einkommensteuer veranlagt, erhält jeder Elternteil grundsätzlich die Hälfte der Freibeträge (siehe § 32 Abs. 6 EStG).

Werden die Eltern nicht zusammen zur Einkommensteuer veranlagt, erhält jeder Elternteil grundsätzlich die Hälfte der Freibeträge (siehe § 32 Abs. 6 EStG).

Kommt allerdings bei getrenntlebenden oder geschiedenen Eltern ein Elternteil seiner Unterhaltsverpflichtung gegenüber dem Kind nicht [...] >> weiterlesen

Werden die Eltern nicht zusammen zur Einkommensteuer veranlagt, erhält jeder Elternteil grundsätzlich die Hälfte der Freibeträge (siehe § 32 Abs. 6 EStG).

Werden die Eltern nicht zusammen zur Einkommensteuer veranlagt, erhält jeder Elternteil grundsätzlich die Hälfte der Freibeträge (siehe § 32 Abs. 6 EStG).Kommt allerdings bei getrenntlebenden oder geschiedenen Eltern ein Elternteil seiner Unterhaltsverpflichtung gegenüber dem Kind nicht [...] >> weiterlesen

29.072021Steuerberatungs- und Räumungskosten als Nachlassregelungskosten

Autor: badewitz

geschrieben am 29.07.2021 10:28 Uhr, abgelegt in August 2021

Der Wert des erbschaftsteuerpflichtigen Nachlasses ist neben Schulden des Erblassers, Pflichtteilsansprüchen und Vermächtnissen auch um Erbfallkosten (z.B. Bestattung, Grabdenkmal, Grabpflege, Erbauseinandersetzung und Erstellung der Erbschaftsteuer-Erklärung) zu mindern.

Es handelt sich dabei um Aufwendungen im Zusammenhang mit der Bestattung und der Nachlassregelung. Diese werden mit einem Pauschbetrag von 10.300 Euro berücksichtigt oder können mit den tatsächlichen Kosten geltend gemacht werden. In einem aktuellen Urteil hatte der Bundesfinanzhof21 darüber zu entscheiden, ob auch Steuerberater - gebühren für einkommensteuerrechtliche Angelegenheiten und Aufwendungen für die Räumung des Haushalts [...] >> weiterlesen

Es handelt sich dabei um Aufwendungen im Zusammenhang mit der Bestattung und der Nachlassregelung. Diese werden mit einem Pauschbetrag von 10.300 Euro berücksichtigt oder können mit den tatsächlichen Kosten geltend gemacht werden. In einem aktuellen Urteil hatte der Bundesfinanzhof21 darüber zu entscheiden, ob auch Steuerberater - gebühren für einkommensteuerrechtliche Angelegenheiten und Aufwendungen für die Räumung des Haushalts [...] >> weiterlesen

Es handelt sich dabei um Aufwendungen im Zusammenhang mit der Bestattung und der Nachlassregelung. Diese werden mit einem Pauschbetrag von 10.300 Euro berücksichtigt oder können mit den tatsächlichen Kosten geltend gemacht werden. In einem aktuellen Urteil hatte der Bundesfinanzhof21 darüber zu entscheiden, ob auch Steuerberater - gebühren für einkommensteuerrechtliche Angelegenheiten und Aufwendungen für die Räumung des Haushalts [...] >> weiterlesen

Es handelt sich dabei um Aufwendungen im Zusammenhang mit der Bestattung und der Nachlassregelung. Diese werden mit einem Pauschbetrag von 10.300 Euro berücksichtigt oder können mit den tatsächlichen Kosten geltend gemacht werden. In einem aktuellen Urteil hatte der Bundesfinanzhof21 darüber zu entscheiden, ob auch Steuerberater - gebühren für einkommensteuerrechtliche Angelegenheiten und Aufwendungen für die Räumung des Haushalts [...] >> weiterlesen29.072021Zuschüsse des Arbeitnehmers zu den PKW Anschaffungskosten

Autor: badewitz

geschrieben am 29.07.2021 10:27 Uhr, abgelegt in August 2021

Wird einem Arbeitnehmer ein betrieblicher PKW auch zur privaten Nutzung überlassen, wird regelmäßig ein Nutzungswert dem lohnsteuerpflichtigen und sozialversicherungspflichtigen Arbeitslohn hinzugerechnet; dieser Nutzungswert wird pauschal nach der sog. 1%-Regelung ermittelt.

Sofern der Arbeitnehmer ein ordnungsgemäßes Fahrtenbuch führt, kann der Nutzungswert stattdessen mit den für das Kraftfahrzeug tatsächlich entstandenen und auf die privaten Fahrten entfallenden Aufwendungen angesetzt werden.

Sofern der Arbeitnehmer ein ordnungsgemäßes Fahrtenbuch führt, kann der Nutzungswert stattdessen mit den für das Kraftfahrzeug tatsächlich entstandenen und auf die privaten Fahrten entfallenden Aufwendungen angesetzt werden.

Zahlt der Arbeitnehmer für die Nutzung des PKW ein (pauschales oder individuelles) Entgelt, mindert dies im Zahlungsjahr den steuerpflichtigen Nutzungswert ggf. bis zu einem Betrag von null Euro; [...] >> weiterlesen

Sofern der Arbeitnehmer ein ordnungsgemäßes Fahrtenbuch führt, kann der Nutzungswert stattdessen mit den für das Kraftfahrzeug tatsächlich entstandenen und auf die privaten Fahrten entfallenden Aufwendungen angesetzt werden.

Sofern der Arbeitnehmer ein ordnungsgemäßes Fahrtenbuch führt, kann der Nutzungswert stattdessen mit den für das Kraftfahrzeug tatsächlich entstandenen und auf die privaten Fahrten entfallenden Aufwendungen angesetzt werden.Zahlt der Arbeitnehmer für die Nutzung des PKW ein (pauschales oder individuelles) Entgelt, mindert dies im Zahlungsjahr den steuerpflichtigen Nutzungswert ggf. bis zu einem Betrag von null Euro; [...] >> weiterlesen

29.072021Unterhalt an Lebensgefährten bei BAföG-Bezug

Autor: badewitz

geschrieben am 29.07.2021 10:26 Uhr, abgelegt in August 2021

Unterhaltsleistungen können nach § 33a Abs. 1 EStG regelmäßig bis zu einem Höchstbetrag von (für 2021) 9.744 Euro als außergewöhnliche Belastungen vom steuerpflichtigen Einkommen abgezogen werden, wenn diese an eine gesetzlich unterhaltsberechtigte Person geleistet werden und für diese Person kein Anspruch auf Kindergeld besteht.

Eigene Aufwendungen und Bezüge der bedürftigen Person mindern allerdings den Höchstbetrag, soweit diese 624 Euro im Jahr übersteigen. Dies gilt – ohne Anrechnung von 624 Euro – ebenfalls für Ausbildungshilfen aus öffentlichen Mitteln (z.B. BAföG).

Eigene Aufwendungen und Bezüge der bedürftigen Person mindern allerdings den Höchstbetrag, soweit diese 624 Euro im Jahr übersteigen. Dies gilt – ohne Anrechnung von 624 Euro – ebenfalls für Ausbildungshilfen aus öffentlichen Mitteln (z.B. BAföG).

Für Zahlungen an nicht unterhaltsberechtigte Personen [...] >> weiterlesen

Eigene Aufwendungen und Bezüge der bedürftigen Person mindern allerdings den Höchstbetrag, soweit diese 624 Euro im Jahr übersteigen. Dies gilt – ohne Anrechnung von 624 Euro – ebenfalls für Ausbildungshilfen aus öffentlichen Mitteln (z.B. BAföG).

Eigene Aufwendungen und Bezüge der bedürftigen Person mindern allerdings den Höchstbetrag, soweit diese 624 Euro im Jahr übersteigen. Dies gilt – ohne Anrechnung von 624 Euro – ebenfalls für Ausbildungshilfen aus öffentlichen Mitteln (z.B. BAföG).Für Zahlungen an nicht unterhaltsberechtigte Personen [...] >> weiterlesen

29.072021Kurzfristige Beschäftigung: Verlängerung der Beschäftigungsdauer

Autor: badewitz

geschrieben am 29.07.2021 10:26 Uhr, abgelegt in August 2021

Werden Mitarbeiter, wie z.B. Aushilfen oder Saisonkräfte, lediglich kurzfristig beschäftigt, unterliegt das Arbeitsentgelt dann nicht der Sozialversicherung, wenn die Beschäftigung von vornherein auf nicht mehr als 3 Monate oder 70 Arbeitstage befristet ist.

Die Beschäftigungszeit wird ggf. kalenderjahrüberschreitend ermittelt. Mehrere aufeinanderfolgende kurzfristige Beschäftigungen innerhalb eines Kalenderjahres – auch bei unterschiedlichen Arbeitgebern – werden zusammengerechnet. Anders als bei geringfügig entlohnten Beschäftigungen (sog. Minijobs bis 450 Euro monatlich) spielt die Höhe des Arbeitslohns keine Rolle.

Die Beschäftigungszeit wird ggf. kalenderjahrüberschreitend ermittelt. Mehrere aufeinanderfolgende kurzfristige Beschäftigungen innerhalb eines Kalenderjahres – auch bei unterschiedlichen Arbeitgebern – werden zusammengerechnet. Anders als bei geringfügig entlohnten Beschäftigungen (sog. Minijobs bis 450 Euro monatlich) spielt die Höhe des Arbeitslohns keine Rolle.

Beispiel:

Ein Rentner wird gegen ein Arbeitsentgelt von 2.500 € monatlich vom [...] >> weiterlesen

Die Beschäftigungszeit wird ggf. kalenderjahrüberschreitend ermittelt. Mehrere aufeinanderfolgende kurzfristige Beschäftigungen innerhalb eines Kalenderjahres – auch bei unterschiedlichen Arbeitgebern – werden zusammengerechnet. Anders als bei geringfügig entlohnten Beschäftigungen (sog. Minijobs bis 450 Euro monatlich) spielt die Höhe des Arbeitslohns keine Rolle.

Die Beschäftigungszeit wird ggf. kalenderjahrüberschreitend ermittelt. Mehrere aufeinanderfolgende kurzfristige Beschäftigungen innerhalb eines Kalenderjahres – auch bei unterschiedlichen Arbeitgebern – werden zusammengerechnet. Anders als bei geringfügig entlohnten Beschäftigungen (sog. Minijobs bis 450 Euro monatlich) spielt die Höhe des Arbeitslohns keine Rolle.Beispiel:

Ein Rentner wird gegen ein Arbeitsentgelt von 2.500 € monatlich vom [...] >> weiterlesen

29.072021Private Nutzung von Elektro- und Hybridfahrzeugen

Autor: badewitz

geschrieben am 29.07.2021 10:25 Uhr, abgelegt in August 2021

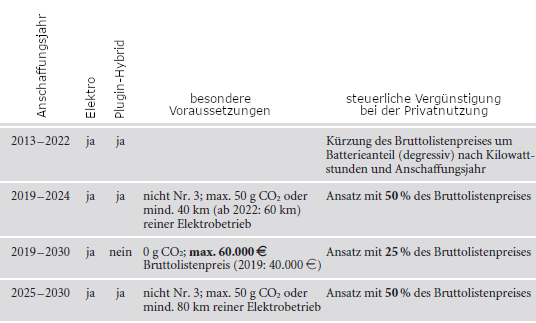

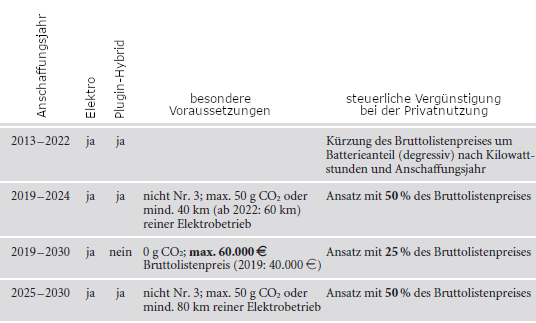

Zur Förderung der Elektromobilität sind neben staatlichen Zuschüssen und Preisnachlässen der Hersteller auch steuerliche Vergünstigungen geschaffen worden. Neben der Steuerbefreiung nach § 3d Kraftfahrzeugsteuergesetz wird auch die Nutzung von Firmenfahrzeugen für Privatfahrten und für Fahrten zwischen Wohnung und Betrieb insbesondere durch Ansatz reduzierter Bruttolistenpreise niedriger besteuert. Die entsprechenden Vergünstigungen unterscheiden sich nach Anschaffungsjahr und technischen Merkmalen:

Die Vergünstigungen gelten sowohl für die Überlassung von Fahrzeugen an Arbeitnehmer zur privaten Nutzung sowie für Fahrten zwischen Wohnung und erster Tätigkeitsstätte als auch sinngemäß für Privatfahrten des Unternehmers [...] >> weiterlesen

Die Vergünstigungen gelten sowohl für die Überlassung von Fahrzeugen an Arbeitnehmer zur privaten Nutzung sowie für Fahrten zwischen Wohnung und erster Tätigkeitsstätte als auch sinngemäß für Privatfahrten des Unternehmers [...] >> weiterlesen

29.072021Umsatzsteuer: Wohnungsvermietung und Stromlieferung

Autor: badewitz

geschrieben am 29.07.2021 10:25 Uhr, abgelegt in August 2021

Die Vermietung von Wohnungen an Privatpersonen ist umsatzsteuerfrei (§ 4 Nr. 12 Buchst. a UStG); die Lieferung von Strom ist dagegen grundsätzlich umsatzsteuerpflichtig.

Liefert ein Wohnungsvermieter gleichzeitig auch den Strom für seine Mieter, hängt die umsatzsteuerliche Behandlung der Stromlieferung davon ab, ob die Stromlieferung als Nebenleistung zur Hauptleistung „Wohnungsvermietung“ oder als selbständige Hauptleistung zusätzlich zur Vermietung anzusehen ist.

Liefert ein Wohnungsvermieter gleichzeitig auch den Strom für seine Mieter, hängt die umsatzsteuerliche Behandlung der Stromlieferung davon ab, ob die Stromlieferung als Nebenleistung zur Hauptleistung „Wohnungsvermietung“ oder als selbständige Hauptleistung zusätzlich zur Vermietung anzusehen ist.

Die Finanzverwaltung behandelt insbesondere die Lieferung von Wärme, die Versorgung mit Wasser und die Lieferung von Strom durch den Vermieter als umsatzsteuerliche Nebenleistungen zur Vermietung,8 die dann [...] >> weiterlesen

Liefert ein Wohnungsvermieter gleichzeitig auch den Strom für seine Mieter, hängt die umsatzsteuerliche Behandlung der Stromlieferung davon ab, ob die Stromlieferung als Nebenleistung zur Hauptleistung „Wohnungsvermietung“ oder als selbständige Hauptleistung zusätzlich zur Vermietung anzusehen ist.

Liefert ein Wohnungsvermieter gleichzeitig auch den Strom für seine Mieter, hängt die umsatzsteuerliche Behandlung der Stromlieferung davon ab, ob die Stromlieferung als Nebenleistung zur Hauptleistung „Wohnungsvermietung“ oder als selbständige Hauptleistung zusätzlich zur Vermietung anzusehen ist.Die Finanzverwaltung behandelt insbesondere die Lieferung von Wärme, die Versorgung mit Wasser und die Lieferung von Strom durch den Vermieter als umsatzsteuerliche Nebenleistungen zur Vermietung,8 die dann [...] >> weiterlesen

29.072021Minijobs: Erhöhung des gesetzlichen Mindestlohns beachten

Autor: badewitz

geschrieben am 29.07.2021 10:24 Uhr, abgelegt in August 2021

Die Mindestlohnkommission hatte bereits vor einiger Zeit eine Erhöhung des gesetzlichen Mindestlohns in mehreren Stufen beschlossen. Danach beträgt der Mindestlohn künftig:

ab dem 01.07.2021 9,60 Euro (seit dem 01.01.2021: 9,50 Euro),

ab dem 01.07.2021 9,60 Euro (seit dem 01.01.2021: 9,50 Euro),

ab dem 01.01.2022 9,82 Euro,

ab dem 01.07.2022 10,45 Euro.

Bei geringfügig entlohnten Beschäftigungsverhältnissen (sog. Minijobs) ist zu beachten, dass infolge der Anhebung des Mindestlohns (z.B. seit dem 01.07.2021 auf 9,60 Euro) die Arbeitszeit ggf. anzupassen (d. h. zu verringern) ist, um sicherzustellen, dass die Minijobgrenze von (unverändert) 450 Euro im Monat auch nach Erhöhung des Stundenlohns [...] >> weiterlesen

ab dem 01.07.2021 9,60 Euro (seit dem 01.01.2021: 9,50 Euro),

ab dem 01.07.2021 9,60 Euro (seit dem 01.01.2021: 9,50 Euro),ab dem 01.01.2022 9,82 Euro,

ab dem 01.07.2022 10,45 Euro.

Bei geringfügig entlohnten Beschäftigungsverhältnissen (sog. Minijobs) ist zu beachten, dass infolge der Anhebung des Mindestlohns (z.B. seit dem 01.07.2021 auf 9,60 Euro) die Arbeitszeit ggf. anzupassen (d. h. zu verringern) ist, um sicherzustellen, dass die Minijobgrenze von (unverändert) 450 Euro im Monat auch nach Erhöhung des Stundenlohns [...] >> weiterlesen

30.062021Verlustverrechnungsbeschränkung für Aktienveräußerungsverluste

Autor: badewitz

geschrieben am 30.06.2021 16:51 Uhr, abgelegt in Juli 2021

Verlustverrechnungsbeschränkung für Aktienveräußerungsverluste verfassungswidrig?

Verlustverrechnungsbeschränkung für Aktienveräußerungsverluste verfassungswidrig?Seit 2009 sind nicht nur private Erträge aus Kapitalvermögen, wie z. B. Zinsen, Dividenden oder Gewinnausschüttungen, sondern grundsätzlich auch Gewinne aus der Veräußerung des Kapitalvermögens selbst (z. B. Aktien,Wertpapiere oder GmbH-Anteile) der Besteuerung zu unterwerfen.

Ein Ausgleich von Verlusten aus Kapitalvermögen mit Überschüssen aus anderen Einkunftsarten ist jedoch ausgeschlossen. Diese Verluste dürfen nur mit Überschüssen aus anderem Kapitalvermögen verrechnet oder zur Verrechnung in zukünftige Jahre vorgetragen werden.

Eine besondere Einschränkung gilt für Verluste aus Aktienveräußerungen; diese können lediglich mit Gewinnen aus Aktienveräußerungen verrechnet oder [...] >> weiterlesen

30.062021Optionsmöglichkeit für Personengesellschaften

Autor: badewitz

geschrieben am 30.06.2021 16:50 Uhr, abgelegt in Juli 2021

Optionsmöglichkeit für Personengesellschaften zur Besteuerung wie Körperschaften

Optionsmöglichkeit für Personengesellschaften zur Besteuerung wie KörperschaftenEin Problem im deutschen Steuerrecht ist die unterschiedliche Besteuerung von Personen- und Kapitalgesellschaften. Während Gewinne einer Personengesellschaft – unabhängig davon, ob diese von den Gesellschaftern entnommen werden – einer Einkommensteuerbelastung von bis zu 45 % unterliegen können, ergibt sich bei der Kapitalgesellschaft eine Steuerbelastung auf der Unternehmensebene durch Gewerbe- und Körperschaftsteuer von ca. 32 %. Solange die Kapitalgesellschaft den Gewinn thesauriert, d. h. nicht an die Anteilseigner ausschüttet, werden keine weiteren Steuern ausgelöst und die Steuerbelastung auf der Unternehmensebene [...] >> weiterlesen

30.062021Bestimmung der „ortsüblichen Marktmiete“

Autor: badewitz

geschrieben am 30.06.2021 16:50 Uhr, abgelegt in Juli 2021

Bestimmung der „ortsüblichen Marktmiete“ bei verbilligter Vermietung an Angehörige

Bestimmung der „ortsüblichen Marktmiete“ bei verbilligter Vermietung an AngehörigeDie Vermietung einerWohnung an Angehörige (z. B. an Kinder, Eltern oder Geschwister) ist nur dann steuerlich von Bedeutung, wenn der Mietvertrag so auch mit einem Fremden abgeschlossen würde und auch tatsächlich so vollzogen wird (z. B. durch regelmäßige Mietzahlungen und Nebenkostenabrechnungen). Ist dies nicht der Fall, wird das Mietverhältnis insgesamt nicht anerkannt mit der Folge, dass Werbungskosten, die mit der „Vermietung“ im Zusammenhang stehen, nicht geltend gemacht werden können. Wird die Wohnung dem Angehörigen verbilligt überlassen, kommt [...] >> weiterlesen

30.062021Sponsoring eines Freiberuflers als Betriebsausgaben

Autor: badewitz

geschrieben am 30.06.2021 16:49 Uhr, abgelegt in Juli 2021

Für Aufwendungen zur Förderung des Sports oder der Kultur kommt ein steuerlicher Abzug als Spende im Rahmen der Sonderausgaben in Betracht. Voraussetzung dafür ist u. a., dass der Empfänger als gemeinnützig anerkannt ist und eine Spendenbescheinigung ausstellt. Der Abzug von Aufwendungen z. B. zur Unterstützung des Profisports als Spende scheidet daher aus.

Für Aufwendungen zur Förderung des Sports oder der Kultur kommt ein steuerlicher Abzug als Spende im Rahmen der Sonderausgaben in Betracht. Voraussetzung dafür ist u. a., dass der Empfänger als gemeinnützig anerkannt ist und eine Spendenbescheinigung ausstellt. Der Abzug von Aufwendungen z. B. zur Unterstützung des Profisports als Spende scheidet daher aus.Ein Spendenabzug ist nur bis zu 20% des Gesamtbetrags der Einkünfte möglich. Diese Einschränkungen gelten nicht, wenn Aufwendungen für Sponsoring als Betriebsausgaben abgezogen werden können. Das ist möglich, wenn der Sponsor wirtschaftliche Vorteile durch [...] >> weiterlesen

30.062021Zurückbehaltung von Sonderbetriebsvermögen

Autor: badewitz

geschrieben am 30.06.2021 16:49 Uhr, abgelegt in Juli 2021

Zurückbehaltung von Sonderbetriebsvermögen bei unentgeltlicher Übertragung eines Mitunternehmeranteils

Zurückbehaltung von Sonderbetriebsvermögen bei unentgeltlicher Übertragung eines MitunternehmeranteilsWird ein Betrieb, ein Teilbetrieb oder ein Mitunternehmeranteil unentgeltlich z.B. auf Kinder übertragen, so sind die Buchwerte des Betriebsvermögens von dem unentgeltlichen Erwerber fortzuführen (§ 6 Abs. 3 EStG); es entsteht also kein steuerpflichtiger Veräußerungs- oder Entnahmegewinn. Voraussetzung für dieses „Buchwertprivileg“ ist, dass der Betrieb, Teilbetrieb oder Mitunternehmeranteil insgesamt unentgeltlich übertragen wird.

Diese Voraussetzung ist nicht erfüllt, wenn zeitgleich mit der unentgeltlichen Übertragung eines Mitunternehmeranteils wesentliche Betriebsgrundlagen (z.B. ein von der Gesellschaft genutztes Betriebsgrundstück), die im Eigentum des Mitunternehmers [...] >> weiterlesen