Abzugsverbot für Schuldzinsen

Autor: badewitz

geschrieben am 10.09.2018 10:07 Uhr, abgelegt in September 2018

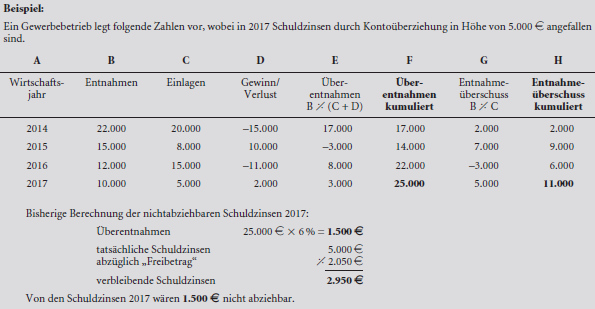

Nach § 4 Abs. 4a EStG sind betriebliche Schuldzinsen grundsätzlich nicht abzugsfähig, soweit sie auf Überentnahmen zurückzuführen sind. Eine Überentnahme liegt vor, wenn die Entnahmen in einem Wirtschaftsjahr höher sind als die Summe aus Gewinn und Einlagen; sind die Entnahmen niedriger als diese Summe, spricht man von Unterentnahmen.

Nichtabzugsfähig sind Schuldzinsen in Höhe von 6% der Überentnahmen des Wirtschaftsjahres zuzüglich der Überentnahmen und abzüglich der Unterentnahmen aus vorangegangenen Wirtschaftsjahren, höchstens jedoch der tatsächliche Aufwand an Schuldzinsen, soweit er über 2.050 Euro hinausgeht. Schuldzinsen, die im Zusammenhang mit der Anschaffung von Anlagevermögen stehen, bleiben bei dieser Berechnung unberücksichtigt.

Der Bundesfinanzhof hat in einem neuen Urteil die Bemessungsgrundlage für die Ermittlung der nicht - abziehbaren Schuldzinsen begrenzt. Danach können die nichtabziehbaren Schuldzinsen höchstens auf Basis des kumulierten Entnahmeüberschusses (d. h. aller Entnahmen abzüglich aller Einlagen) ermittelt werden, im Beispielsfall würden sich also (11.000 Euro _ 6% =) 660 Euro nichtabziehbare Schuldzinsen ergeben.

Das neue Urteil ist immer dann vorteilhaft, wenn die Summe der Verluste größer ist als die Summe der Gewinne; überwiegen die Gewinne, bleibt es im Ergebnis bei der bisherigen Berechnungsmethode.