Steuern aktuell

30.122016Arbeitslohn von Gesellschafter-Geschäftsführern

Autor: badewitz

geschrieben am 30.12.2016 13:56 Uhr, abgelegt in Januar 2017

Anders als beim Arbeitslohn „normaler“ Arbeitnehmer sind bei Vergütungen an Gesellschafter-Geschäftsführer einer GmbH steuerliche Besonderheiten zu beachten. Haben derartige Vergütungen ihren Anlass im Gesellschaftsverhältnis (z.B. bei überhöhten Gehaltszahlungen), kann eine verdeckte Gewinnausschüttung angenommen werden.

Auf der anderen Seite kann sogar nicht ausgezahltes Arbeitsentgelt zu Einnahmen des Gesellschafters führen. Zu diesem Themenbereich hat der Bundesfinanzhof zwei Entscheidungen getroffen:

- Werden an den Gesellschafter-Geschäftsführer abweichend vom Arbeitsvertrag irrtümlich zu hohe Vergütungen ausgezahlt, liegt nach Auffassung des Bundesfinanzhofs keine verdeckte Gewinnausschüttung, sondern weiterhin [...] >> weiterlesen

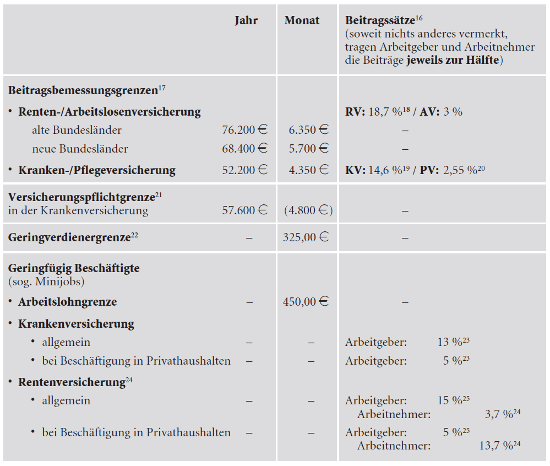

30.122016Neue Werte in der Sozialversicherung für 2017

Autor: badewitz

geschrieben am 30.12.2016 13:16 Uhr, abgelegt in Januar 2017

Bei Arbeitnehmern, die in der gesetzlichen Krankenkasse (AOK, Ersatzkassen, Betriebskrankenkassen) pflichtversichert sind, trägt der Arbeitgeber grundsätzlich die Hälfte des paritätischen Krankenversicherungsbeitrags in Höhe von (50% von 14,6 % =) 7,3 % sowie regelmäßig die Hälfte des Pflegeversicherungsbeitrags in Höhe von 1,275 %. Freiwillig in der gesetzlichen Krankenversicherung Versicherte erhalten einen steuerfreien Arbeitgeberzuschuss in entsprechender Höhe.

Sind Arbeitnehmer privat kran ken versichert, hat der Arbeitgeber einen steuerfreien Zuschuss [...] >> weiterlesen

30.122016Abfindung als Nachlassverbindlichkeit

Autor: badewitz

geschrieben am 30.12.2016 13:15 Uhr, abgelegt in Januar 2017

In Erbfällen, in denen mehrere Testamente errichtet wurden, die jeweils verschiedene Personen als Erben vorsehen, kann es zu Streitigkeiten über die Wirksamkeit des zuletzt errichteten Testaments kommen. Eine Abfindung, die ein weichender Erbprätendent (vermeintlicher Erbe) im Rahmen eines Prozessvergleichs von den zuvor eingesetzten Erben erhält, unterliegt nach der neueren Rechtsprechung nicht der Erbschaftsteuer.

In Erbfällen, in denen mehrere Testamente errichtet wurden, die jeweils verschiedene Personen als Erben vorsehen, kann es zu Streitigkeiten über die Wirksamkeit des zuletzt errichteten Testaments kommen. Eine Abfindung, die ein weichender Erbprätendent (vermeintlicher Erbe) im Rahmen eines Prozessvergleichs von den zuvor eingesetzten Erben erhält, unterliegt nach der neueren Rechtsprechung nicht der Erbschaftsteuer.Es war bislang strittig, ob diese Zahlung dementsprechend bei den übrigen Erben überhaupt als Nachlassverbindlichkeit abgezogen werden kann.

In einem aktuellen Urteil [...] >> weiterlesen

30.122016Grunderwerbsteuer bei Ausfall des Kaufpreises

Autor: badewitz

geschrieben am 30.12.2016 13:14 Uhr, abgelegt in Januar 2017

Das gilt auch, wenn der Kaufpreis erst sehr viel später fällig wird. Falls der Kaufpreis unverzinslich gestundet wird, ist er als Bemessungsgrundlage für die Grunderwerbsteuer ggf. abzuzinsen. Eine spätere Herabsetzung der Grunderwerbsteuer kann erfolgen, wenn die Gegenleistung für das Grundstück nachträglich reduziert wird (vgl. § 16 Abs. 3 GrEStG).

Ein späterer (teilweiser) Ausfall des Kaufpreises wirkt allerdings nicht auf den Erwerbszeitpunkt zurück, führt also nicht dazu, [...] >> weiterlesen

30.122016Selbstbehalt bei privater Krankenversicherung

Autor: badewitz

geschrieben am 30.12.2016 13:13 Uhr, abgelegt in Januar 2017

Beiträge zur sog. Basisversorgung in einer Krankenversicherung sind in vollem Umfang als Sonderausgaben abzugsfähig (§ 10 Abs. 1 Nr. 3 Satz 1 Buchst. a EStG). Bei einer privaten Krankenversicherung können Tarife gewählt werden, die einen bestimmten jährlichen Selbstbehalt vorsehen. Die Beiträge sind in diesen Fällen geringer.

Da diese Beitragsersparnis nur auf dem Selbstbehalt beruht, wäre es denkbar, die bis zur Höhe des Selbstbehalts getragenen Krankheitskosten wie die Beiträge zur Versicherung als Sonderausgaben zu berücksichtigen.

Dieser Auffassung hat [...] >> weiterlesen

30.122016Sachbezugswerte 2017

Autor: badewitz

geschrieben am 30.12.2016 13:12 Uhr, abgelegt in Januar 2017

Erhalten Arbeitnehmer von ihrem Arbeitgeber Sachbezüge (z.B. freie Unterkunft oder Kantinenmahlzeiten), sind diese als geldwerte Vorteile lohnsteuerpflichtig und regelmäßig auch der Sozialversicherung zu unterwerfen.

Die Höhe der Sachbezüge wird in der Sozialversicherungsentgeltverordnung festgesetzt. Der Wert für die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und Abendessen. Die Monatsbeträge für 2017 können der folgenden Tabelle entnommen werden:

Werden unentgeltliche oder verbilligte Mahlzeiten (Mittag- oder Abendessen) in einer [...] >> weiterlesen

21.112016Gesetzentwurf zum Schutz von Kassenaufzeichnungen

Autor: badewitz

geschrieben am 21.11.2016 08:32 Uhr, abgelegt in Dezember 2016

Die Bundesregierung hat einen Gesetzentwurf zur Verhinderung von technischen Manipulationen an digitalen Grundaufzeichnungen wie Daten von (Registrier-)Kassen vorgelegt. Elektronische Aufzeichnungssysteme sollen künftig über eine technische Sicherheitseinrichtung verfügen.

Falls elektronische Registrierkassen eingesetzt werden, müssen diese nachgerüstet werden. Nach dem derzeitigen Gesetzentwurf sollen diese Maßnahmen erstmals für Kalenderjahre anzuwenden sein, die nach dem 31. Dezember 2019 beginnen.

Für Registrierkassen, die nach dem 25. November 2010 bereits aufgrund früherer Vorgaben angeschafft wurden und nicht aufrüstbar sind, enthält der [...] >> weiterlesen

21.112016Tarifentlastungen und höhere Kindervergünstigungen

Autor: badewitz

geschrieben am 21.11.2016 08:30 Uhr, abgelegt in Dezember 2016

Die Bundesregierung hat Steuerentlastungen in zwei Stufen für 2017 und 2018 beschlossen. Im Einzelnen ist Folgendes vorgesehen:

Im Rahmen des Abbaus der sog. kalten Progression werden darüber hinaus die Grenzwerte des progressiven Steuertarifs um eine geschätzte Inflationsrate für die Jahre 2017 und 2018 erhöht, was ebenfalls zu Steuerentlastungen führt.

Das Kindergeld wird in den Jahren 2017 und 2018 um jeweils 2 Euro pro Kind erhöht. Die gesetzlichen Maßnahmen müssen noch vom Bundesrat verabschiedet werden.

>> weiterlesen

21.112016Bonusprogrammen der Krankenkassen

Autor: badewitz

geschrieben am 21.11.2016 08:28 Uhr, abgelegt in Dezember 2016

Beiträge für eine Krankenversicherung im Rahmen der sog. Basisversorgung sind in vollem Umfang als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen sind entsprechend zu verrechnen und mindern die abzugsfähigen Beträge. Fraglich war, ob Erstattungen von Aufwendungen für die Gesundheit im Rahmen von Bonusprogrammen der Krankenkassen ebenfalls die Beiträge mindern.

Durch Bonusprogramme fördern Krankenkassen gesundheitsbewusstes Verhalten. So kann z. B. die Teilnahme an verschiedenen Vorsorgemaßnahmen dadurch belohnt werden, dass die Krankenkasse bestimmte Aufwendungen für die Gesundheit fördert, [...] >> weiterlesen

21.112016Schenkungen unter einer Auflage steuerpflichtig

Autor: badewitz

geschrieben am 21.11.2016 08:27 Uhr, abgelegt in Dezember 2016

Der Erwerb eines Grundstücks, eines Gebäudes oder einer Wohnung unterliegt regelmäßig der Grunderwerbsteuer; Bemessungsgrundlage ist die Gegenleistung, die im Regelfall durch den Kaufpreis bestimmt wird. Wird ein Grundstück unentgeltlich übertragen (z. B. im Erbfall oder bei einer Grundstücksschenkung), bleibt dieser Vorgang grundsätzlich grunderwerbsteuerfrei, weil die Übertragung normalerweise bereits der Erbschaft-/Schenkungsteuer unterliegt.

Eine Ausnahme von der Befreiung besteht allerdings dann, wenn eine Grundstücksschenkung mit einer (Nutzungs-)Auflage verbunden wird.

Beispiel:

T. schenkt ihrer Nichte N ein Zweifamilienhaus. T [...] >> weiterlesen

21.112016Rechnungsberichtigung und Leistungsbeschreibung

Autor: badewitz

geschrieben am 21.11.2016 08:25 Uhr, abgelegt in Dezember 2016

Der Vorsteuerabzug setzt u. a. den Besitz einer ordnungsgemäßen Rechnung voraus, die die in § 14 Abs. 4, § 14a UStG genannten Anforderungen erfüllt. Fehlen einzelne Angaben in der Rechnung oder sind sie unzutreffend, kann die Rechnung vom Rechnungsaussteller ergänzt bzw. berichtigt werden (vgl. § 31 Abs. 5 UStDV).

Nach bisheriger Auffassung der Finanzverwaltung ist der Vorsteuerabzug in diesen Fällen erst dann zulässig, wenn die fehlerhafte Rechnung berichtigt wurde. Erfolgt die Berichtigung einer Rechnung erst Jahre nach ihrer Ausstellung, z. B., weil [...] >> weiterlesen

21.112016Häusliches Arbeitszimmer bei Selbständigen

Autor: badewitz

geschrieben am 21.11.2016 08:23 Uhr, abgelegt in Dezember 2016

Kosten für ein häusliches Arbeitszimmer können überhaupt nur dann steuerlich geltend gemacht werden, wenn kein anderer (beruflicher oder betrieblicher) Arbeitsplatz zur Verfügung steht. Bei Arbeitnehmern, die einen Arbeitsplatz am Firmensitz nutzen können, kommt daher die Berücksichtigung eines häuslichen Arbeitszimmers für diese Tätigkeiten regelmäßig nicht in Betracht.

Nach der Rechtsprechung des Bundesfinanzhofs ist grundsätzlich jeder Arbeitsplatz, der zur Erledigung büromäßiger Tätigkeiten geeignet ist, als „anderer“ Arbeitsplatz anzusehen. Das Finanzgericht des Landes Sachsen-Anhalt hatte jetzt [...] >> weiterlesen

18.112016Sanierung: Sofortabzug oder Herstellungskosten?

Autor: badewitz

geschrieben am 18.11.2016 13:04 Uhr, abgelegt in Dezember 2016

Im Zusammenhang mit der Anschaffung eines Gebäudes entstehen oftmals Kosten für die Instandhaltung bzw. Modernisierung. Dabei stellt sich die Frage, ob die Aufwendungen bei der Ermittlung der Einkünfte als sofort abzugsfähige Erhaltungsaufwendungen oder wie Herstellungskosten lediglich über die Abschreibung als Werbungskosten bzw. Betriebsausgaben zu berücksichtigen sind.

Entsprechende Maßnahmen, die innerhalb von drei Jahren nach Anschaffung durchgeführt werden, zählen zu den anschaffungsnahen Herstellungskosten, wenn die Aufwendungen ohne Umsatzsteuer 15 % der Anschaffungskosten des Gebäudes übersteigen. Ausgenommen hiervon sind Kosten, die von [...] >> weiterlesen

18.112016Inventur am Ende des Wirtschaftsjahres

Autor: badewitz

geschrieben am 18.11.2016 13:03 Uhr, abgelegt in Dezember 2016

Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen.

Das Inventar muss die Überprüfung der Mengen und der angesetzten Werte ermöglichen. Es ist daher notwendig, dass über [...] >> weiterlesen

01.112016Senkung Künstlersozialabgabe auf 4,8 % ab 01/2017

Autor: badewitz

geschrieben am 01.11.2016 12:48 Uhr, abgelegt in November 2016

Abgabepflichtig sind ebenso alle Unternehmer, die regelmäßig Aufträge für Werbung, Öffentlichkeitsarbeit, Layouts, Anzeigen, Prospekte, Kataloge, Verpackungen oder Webdesign an selbständige Auftragnehmer erteilen.

Zu beachten ist, dass die Künstlersozialabgabe ab dem 1. Januar 2017 von derzeit 5,2 % auf 4,8 % der gezahlten Entgelte herabgesetzt wird.