Entschädigungen, die als Ersatz für entgangene oder entgehende Einnahmen gezahlt werden, unterliegen regelmäßig der sog. Fünftel-Regelung nach § 34 Abs. 1 EStG, wenn damit Einnahmen für mehrere Jahre abgegolten werden. Damit soll der Progressionsnachteil ausgeglichen werden, der durch die zusammengeballte Besteuerung in einem Jahr entstehen kann. Die ermäßigte Besteuerung wurde z.B. zugelassen bei der Kapitalleistung einer berufsständischen Versorgungseinrichtung zur Abfindung von laufenden Ansprüchen.

Entschädigungen, die als Ersatz für entgangene oder entgehende Einnahmen gezahlt werden, unterliegen regelmäßig der sog. Fünftel-Regelung nach § 34 Abs. 1 EStG, wenn damit Einnahmen für mehrere Jahre abgegolten werden. Damit soll der Progressionsnachteil ausgeglichen werden, der durch die zusammengeballte Besteuerung in einem Jahr entstehen kann. Die ermäßigte Besteuerung wurde z.B. zugelassen bei der Kapitalleistung einer berufsständischen Versorgungseinrichtung zur Abfindung von laufenden Ansprüchen.

Der Bundesfinanzhof hat jetzt die Fünftel-Regelung bei der Abfindung von Ansprüchen der betrieblichen Altersversorgung gegen eine Pensionskasse abgelehnt. Grund für die [...] >> weiterlesen

Steuern aktuell

03.062017Vermietungsabsicht

Autor: badewitz

geschrieben am 03.06.2017 11:31 Uhr, abgelegt in Juni 2017

Vermietungsabsicht bei einer über einen längeren Zeitraum leer stehenden sanierungsbedürftigen Immobilie

Die steuerliche Berücksichtigung von Aufwendungen als Werbungskosten im Zusammenhang mit der Vermietung eines Wohnobjekts setzt die Absicht des Eigentümers voraus, auf Dauer gesehen nachhaltig Überschüsse zu erzielen.

Steht die Wohnung (zunächst) über einen längeren Zeitraum leer, z.B. weil umfang reiche Renovierungsarbeiten oder Bau- bzw. Sanierungsmaßnahmen durchgeführt werden müssen, erkennt die Finanzverwaltung entsprechende Aufwendungen als Werbungskosten an, solange der Eigentümer der Wohnung den ursprünglichen Entschluss zur Einkunftserzielung nicht endgültig aufgegeben hat.

Der Bundesfinanzhof hat jetzt klargestellt, [...] >> weiterlesen

Die steuerliche Berücksichtigung von Aufwendungen als Werbungskosten im Zusammenhang mit der Vermietung eines Wohnobjekts setzt die Absicht des Eigentümers voraus, auf Dauer gesehen nachhaltig Überschüsse zu erzielen.

Steht die Wohnung (zunächst) über einen längeren Zeitraum leer, z.B. weil umfang reiche Renovierungsarbeiten oder Bau- bzw. Sanierungsmaßnahmen durchgeführt werden müssen, erkennt die Finanzverwaltung entsprechende Aufwendungen als Werbungskosten an, solange der Eigentümer der Wohnung den ursprünglichen Entschluss zur Einkunftserzielung nicht endgültig aufgegeben hat.

Der Bundesfinanzhof hat jetzt klargestellt, [...] >> weiterlesen

03.052017Steuerermäßigung haushaltsnahe Dienstleistungen

Autor: badewitz

geschrieben am 03.05.2017 12:27 Uhr, abgelegt in Mai 2017

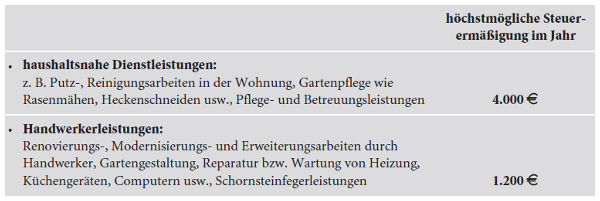

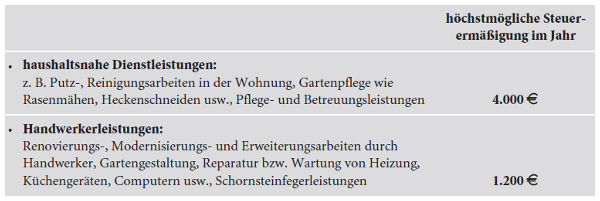

Steuerermäßigung für haushaltsnahe Dienstleistungen und Handwerkerleistungen

Für Aufwendungen im Zusammenhang mit Renovierungs-, Instandsetzungs- bzw. Modernisierungsarbeiten in einem privaten Haushalt oder der Pflege des dazugehörigen Grundstücks kann eine Steuerermäßigung in Form eines Abzugs von der Einkommensteuer in Anspruch genommen werden (siehe § 35a Abs. 2 und 3 EStG).

Die Steuerermäßigung beträgt 20% der Arbeitskosten für

Nach § 35a Abs. 4 EStG ist die Steuerermäßigung auf Leistungen begrenzt, die im Haushalt erbracht werden. Zum „Haushalt“ können auch mehrere, räumlich voneinander getrennte Orte (z.B. Zweit-, Wochenend- oder Ferienwohnungen) gehören. [...] >> weiterlesen

Für Aufwendungen im Zusammenhang mit Renovierungs-, Instandsetzungs- bzw. Modernisierungsarbeiten in einem privaten Haushalt oder der Pflege des dazugehörigen Grundstücks kann eine Steuerermäßigung in Form eines Abzugs von der Einkommensteuer in Anspruch genommen werden (siehe § 35a Abs. 2 und 3 EStG).

Die Steuerermäßigung beträgt 20% der Arbeitskosten für

Nach § 35a Abs. 4 EStG ist die Steuerermäßigung auf Leistungen begrenzt, die im Haushalt erbracht werden. Zum „Haushalt“ können auch mehrere, räumlich voneinander getrennte Orte (z.B. Zweit-, Wochenend- oder Ferienwohnungen) gehören. [...] >> weiterlesen

03.052017Erlass von Steuern auf Sanierungsgewinne

Autor: badewitz

geschrieben am 03.05.2017 12:24 Uhr, abgelegt in Mai 2017

Erlass von Steuern auf Sanierungsgewinne nur nach Einzelfallprüfung

Nach einer bis 1997 geltenden Regelung waren Gewinne, die dadurch entstehen, dass betriebliche Schulden zum Zwecke der Sanierung eines Unternehmens ganz oder teilweise von den Gläubigern erlassen werden, in voller Höhe von Ertragsteuern befreit. Obwohl diese Vorschrift 1998 aus dem Gesetz gestrichen wurde, wendet die Finanzverwaltung den Inhalt der Vorschrift im Rahmen einer Verwaltungsanweisung weiter an.

Nach einer bis 1997 geltenden Regelung waren Gewinne, die dadurch entstehen, dass betriebliche Schulden zum Zwecke der Sanierung eines Unternehmens ganz oder teilweise von den Gläubigern erlassen werden, in voller Höhe von Ertragsteuern befreit. Obwohl diese Vorschrift 1998 aus dem Gesetz gestrichen wurde, wendet die Finanzverwaltung den Inhalt der Vorschrift im Rahmen einer Verwaltungsanweisung weiter an.

Danach werden Steuern auf Sanierungsgewinne unter ähnlichen Voraussetzungen wie unter der früheren Rechtslage auf Antrag zunächst gestundet und später aus sachlichen Billigkeitsgründen [...] >> weiterlesen

Nach einer bis 1997 geltenden Regelung waren Gewinne, die dadurch entstehen, dass betriebliche Schulden zum Zwecke der Sanierung eines Unternehmens ganz oder teilweise von den Gläubigern erlassen werden, in voller Höhe von Ertragsteuern befreit. Obwohl diese Vorschrift 1998 aus dem Gesetz gestrichen wurde, wendet die Finanzverwaltung den Inhalt der Vorschrift im Rahmen einer Verwaltungsanweisung weiter an.

Nach einer bis 1997 geltenden Regelung waren Gewinne, die dadurch entstehen, dass betriebliche Schulden zum Zwecke der Sanierung eines Unternehmens ganz oder teilweise von den Gläubigern erlassen werden, in voller Höhe von Ertragsteuern befreit. Obwohl diese Vorschrift 1998 aus dem Gesetz gestrichen wurde, wendet die Finanzverwaltung den Inhalt der Vorschrift im Rahmen einer Verwaltungsanweisung weiter an.Danach werden Steuern auf Sanierungsgewinne unter ähnlichen Voraussetzungen wie unter der früheren Rechtslage auf Antrag zunächst gestundet und später aus sachlichen Billigkeitsgründen [...] >> weiterlesen

03.052017Erlass von Säumniszuschlägen

Autor: badewitz

geschrieben am 03.05.2017 12:14 Uhr, abgelegt in Mai 2017

Erlass von Säumniszuschlägen für „pünktliche“ Steuerzahler

Werden Steuerzahlungen (z.B. für die Festsetzung bzw. Vorauszahlung von Einkommen- oder Körperschaftsteuer) nicht fristgemäß entrichtet, entstehen „automatisch“ - allein aufgrund des Zeitablaufs - Säumniszuschläge; diese betragen grundsätzlich 1% des abgerundeten rückständigen Steuerbetrags für jeden angefangenen Monat.

Erfolgt die Zahlung des Steuerbetrags durch Überweisung, werden Säumniszuschläge nicht erhoben, wenn der Fälligkeitstag (bei Vorauszahlungen in der Regel der 10. eines Monats) lediglich um bis zu 3 Tage überschritten wird (sog. Schonfrist); entscheidend ist die Gutschrift auf dem Konto der Finanzverwaltung.

Eine Besonderheit gilt bei Fälligkeitssteuern (z.B. Umsatzsteuer-Voranmeldung, Lohnsteueranmeldung): Hier werden [...] >> weiterlesen

Werden Steuerzahlungen (z.B. für die Festsetzung bzw. Vorauszahlung von Einkommen- oder Körperschaftsteuer) nicht fristgemäß entrichtet, entstehen „automatisch“ - allein aufgrund des Zeitablaufs - Säumniszuschläge; diese betragen grundsätzlich 1% des abgerundeten rückständigen Steuerbetrags für jeden angefangenen Monat.

Erfolgt die Zahlung des Steuerbetrags durch Überweisung, werden Säumniszuschläge nicht erhoben, wenn der Fälligkeitstag (bei Vorauszahlungen in der Regel der 10. eines Monats) lediglich um bis zu 3 Tage überschritten wird (sog. Schonfrist); entscheidend ist die Gutschrift auf dem Konto der Finanzverwaltung.

Eine Besonderheit gilt bei Fälligkeitssteuern (z.B. Umsatzsteuer-Voranmeldung, Lohnsteueranmeldung): Hier werden [...] >> weiterlesen

03.052017Papierbescheinigung für Bonusprogramme

Autor: badewitz

geschrieben am 03.05.2017 12:11 Uhr, abgelegt in Mai 2017

Papierbescheinigung für Bonusprogramme der Krankenkassen

Beiträge zur Krankenversicherung (Basisversorgung) sind als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen mindern dagegen den Sonderausgabenabzug im Jahr des Zuflusses. Hierzu gehörten bisher auch Geld- oder Sachleistungen, die im Rahmen der Teilnahme an Bonusprogrammen der gesetzlichen Krankenkassen gewährt wurden.

Beiträge zur Krankenversicherung (Basisversorgung) sind als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen mindern dagegen den Sonderausgabenabzug im Jahr des Zuflusses. Hierzu gehörten bisher auch Geld- oder Sachleistungen, die im Rahmen der Teilnahme an Bonusprogrammen der gesetzlichen Krankenkassen gewährt wurden.

Nach einer neueren Entscheidung des Bundesfinanzhofs handelt es sich jedoch nicht um Beitragsrückerstattungen, sondern um Kostenerstattungen, wenn dem Versicherten Aufwendungen für bestimmte Gesundheitsmaßnahmen ersetzt werden, die dieser selbst getragen hat und die nicht vom Versicherungsumfang erfasst sind; dies gilt nunmehr auch, wenn die Erstattungen [...] >> weiterlesen

Beiträge zur Krankenversicherung (Basisversorgung) sind als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen mindern dagegen den Sonderausgabenabzug im Jahr des Zuflusses. Hierzu gehörten bisher auch Geld- oder Sachleistungen, die im Rahmen der Teilnahme an Bonusprogrammen der gesetzlichen Krankenkassen gewährt wurden.

Beiträge zur Krankenversicherung (Basisversorgung) sind als Sonderausgaben zu berücksichtigen. Beitragsrückerstattungen mindern dagegen den Sonderausgabenabzug im Jahr des Zuflusses. Hierzu gehörten bisher auch Geld- oder Sachleistungen, die im Rahmen der Teilnahme an Bonusprogrammen der gesetzlichen Krankenkassen gewährt wurden.Nach einer neueren Entscheidung des Bundesfinanzhofs handelt es sich jedoch nicht um Beitragsrückerstattungen, sondern um Kostenerstattungen, wenn dem Versicherten Aufwendungen für bestimmte Gesundheitsmaßnahmen ersetzt werden, die dieser selbst getragen hat und die nicht vom Versicherungsumfang erfasst sind; dies gilt nunmehr auch, wenn die Erstattungen [...] >> weiterlesen

03.052017Zulässigkeit von Gebäudeabschreibungen

Autor: badewitz

geschrieben am 03.05.2017 12:06 Uhr, abgelegt in Mai 2017

Zulässigkeit von Gebäudeabschreibungen bei mittelbarer Grundstücksschenkung

Erhält der Beschenkte unter der Auflage, ein genau bestimmtes Grundstück zu erwerben, einen Geldbetrag, handelt es sich um eine mittelbare Grundstücksschenkung. In diesem Fall wird für steuerliche Zwecke angenommen, dass nicht der Geldbetrag, sondern die Immobilie übertragen wird. Entsprechendes gilt, soweit nur ein nicht unbedeutender Anteil der Anschaffungs-/Herstellungskosten zugewendet wird. Diese im Schenkungsteuerrecht entwickelten Grundsätze zur mittelbaren Grundstücksschenkung gelten auch einkommensteuerlich.

Erhält der Beschenkte unter der Auflage, ein genau bestimmtes Grundstück zu erwerben, einen Geldbetrag, handelt es sich um eine mittelbare Grundstücksschenkung. In diesem Fall wird für steuerliche Zwecke angenommen, dass nicht der Geldbetrag, sondern die Immobilie übertragen wird. Entsprechendes gilt, soweit nur ein nicht unbedeutender Anteil der Anschaffungs-/Herstellungskosten zugewendet wird. Diese im Schenkungsteuerrecht entwickelten Grundsätze zur mittelbaren Grundstücksschenkung gelten auch einkommensteuerlich.

Diese Form der Übertragung kann schenkungsteuerlich vorteilhaft sein, weil die Schenkung dann nicht mit dem nominellen Geldwert, sondern mit [...] >> weiterlesen

Erhält der Beschenkte unter der Auflage, ein genau bestimmtes Grundstück zu erwerben, einen Geldbetrag, handelt es sich um eine mittelbare Grundstücksschenkung. In diesem Fall wird für steuerliche Zwecke angenommen, dass nicht der Geldbetrag, sondern die Immobilie übertragen wird. Entsprechendes gilt, soweit nur ein nicht unbedeutender Anteil der Anschaffungs-/Herstellungskosten zugewendet wird. Diese im Schenkungsteuerrecht entwickelten Grundsätze zur mittelbaren Grundstücksschenkung gelten auch einkommensteuerlich.

Erhält der Beschenkte unter der Auflage, ein genau bestimmtes Grundstück zu erwerben, einen Geldbetrag, handelt es sich um eine mittelbare Grundstücksschenkung. In diesem Fall wird für steuerliche Zwecke angenommen, dass nicht der Geldbetrag, sondern die Immobilie übertragen wird. Entsprechendes gilt, soweit nur ein nicht unbedeutender Anteil der Anschaffungs-/Herstellungskosten zugewendet wird. Diese im Schenkungsteuerrecht entwickelten Grundsätze zur mittelbaren Grundstücksschenkung gelten auch einkommensteuerlich.Diese Form der Übertragung kann schenkungsteuerlich vorteilhaft sein, weil die Schenkung dann nicht mit dem nominellen Geldwert, sondern mit [...] >> weiterlesen

03.052017Verlustverrechnung bei Veräußerungsgeschäften

Autor: badewitz

geschrieben am 03.05.2017 12:00 Uhr, abgelegt in Mai 2017

Verlustverrechnung bei privaten Veräußerungsgeschäften: Übergangsregelung

Seit 2009 gehören auch Überschüsse und Verluste aus der Veräußerung von Kapitalvermögen (z.B. Aktien, Wertpapiere) grundsätzlich zu den steuerpflichtigen Einkünften aus Kapitalvermögen (§ 20 Abs. 2 EStG).

Seit 2009 gehören auch Überschüsse und Verluste aus der Veräußerung von Kapitalvermögen (z.B. Aktien, Wertpapiere) grundsätzlich zu den steuerpflichtigen Einkünften aus Kapitalvermögen (§ 20 Abs. 2 EStG).

Verluste aus diesen Vorgängen dürfen allerdings nicht mit anderen positiven Einkünften ausgeglichen werden. Verluste aus der Veräußerung von Aktien dürfen sogar nur ausschließlich mit Gewinnen aus Aktienverkäufen verrechnet werden (§ 20 Abs. 6 Satz 2 und 5 EStG); bei anderen Verlusten aus Kapitalvermögen ist eine Verrechnung mit beliebigen anderen positiven Einkünften aus Kapitalvermögen [...] >> weiterlesen

Seit 2009 gehören auch Überschüsse und Verluste aus der Veräußerung von Kapitalvermögen (z.B. Aktien, Wertpapiere) grundsätzlich zu den steuerpflichtigen Einkünften aus Kapitalvermögen (§ 20 Abs. 2 EStG).

Seit 2009 gehören auch Überschüsse und Verluste aus der Veräußerung von Kapitalvermögen (z.B. Aktien, Wertpapiere) grundsätzlich zu den steuerpflichtigen Einkünften aus Kapitalvermögen (§ 20 Abs. 2 EStG).Verluste aus diesen Vorgängen dürfen allerdings nicht mit anderen positiven Einkünften ausgeglichen werden. Verluste aus der Veräußerung von Aktien dürfen sogar nur ausschließlich mit Gewinnen aus Aktienverkäufen verrechnet werden (§ 20 Abs. 6 Satz 2 und 5 EStG); bei anderen Verlusten aus Kapitalvermögen ist eine Verrechnung mit beliebigen anderen positiven Einkünften aus Kapitalvermögen [...] >> weiterlesen

01.042017Private Kapitalerträge

Autor: badewitz

geschrieben am 01.04.2017 11:01 Uhr, abgelegt in April 2017

Private Kapitalerträge in der Einkommensteuer-Erklärung 2016

Die Besteuerung von privaten Kapitalerträgen ist grundsätzlich durch einen Kapitalertragsteuerabzug in Höhe von 25% zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer abgegolten (vgl. § 32d EStG). Kapitalerträge müssen daher regelmäßig nicht in der Einkommensteuer-Erklärung angegeben werden.

Die Besteuerung von privaten Kapitalerträgen ist grundsätzlich durch einen Kapitalertragsteuerabzug in Höhe von 25% zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer abgegolten (vgl. § 32d EStG). Kapitalerträge müssen daher regelmäßig nicht in der Einkommensteuer-Erklärung angegeben werden.

Die Angabe von privaten Kapitalerträgen in der Steuererklärung kann aber zwingend erforderlich oder empfehlenswert sein; siehe dazu insbesondere folgende Beispiele:

Die Angabe der Kapitalerträge ist erforderlich, wenn

Die Besteuerung von privaten Kapitalerträgen ist grundsätzlich durch einen Kapitalertragsteuerabzug in Höhe von 25% zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer abgegolten (vgl. § 32d EStG). Kapitalerträge müssen daher regelmäßig nicht in der Einkommensteuer-Erklärung angegeben werden.

Die Besteuerung von privaten Kapitalerträgen ist grundsätzlich durch einen Kapitalertragsteuerabzug in Höhe von 25% zuzüglich Solidaritätszuschlag und ggf. Kirchensteuer abgegolten (vgl. § 32d EStG). Kapitalerträge müssen daher regelmäßig nicht in der Einkommensteuer-Erklärung angegeben werden.Die Angabe von privaten Kapitalerträgen in der Steuererklärung kann aber zwingend erforderlich oder empfehlenswert sein; siehe dazu insbesondere folgende Beispiele:

Die Angabe der Kapitalerträge ist erforderlich, wenn

- für Kapitalerträge keine Kapitalertragsteuer einbehalten wurde (z.B. bei Darlehen an Angehörige oder für Gesellschafter-Darlehen, Steuererstattungszinsen nach § 233a Abgabenordnung, Zinsen von [...] >> weiterlesen

01.042017Kapitalabfindungen bei betriebl. Altersversorgung

Autor: badewitz

geschrieben am 01.04.2017 11:00 Uhr, abgelegt in April 2017

Entschädigungen, die als Ersatz für entgangene oder entgehende Einnahmen gezahlt werden, unterliegen regelmäßig der sog. Fünftel-Regelung nach § 34 Abs. 1 EStG, wenn damit Einnahmen für mehrere Jahre abgegolten werden. Damit soll der Progressionsnachteil ausgeglichen werden, der durch die zusammengeballte Besteuerung in einem Jahr entstehen kann. Die ermäßigte Besteuerung wurde z.B. zugelassen bei der Kapitalleistung einer berufsständischen Versorgungseinrichtung zur Abfindung von laufenden Ansprüchen.

Entschädigungen, die als Ersatz für entgangene oder entgehende Einnahmen gezahlt werden, unterliegen regelmäßig der sog. Fünftel-Regelung nach § 34 Abs. 1 EStG, wenn damit Einnahmen für mehrere Jahre abgegolten werden. Damit soll der Progressionsnachteil ausgeglichen werden, der durch die zusammengeballte Besteuerung in einem Jahr entstehen kann. Die ermäßigte Besteuerung wurde z.B. zugelassen bei der Kapitalleistung einer berufsständischen Versorgungseinrichtung zur Abfindung von laufenden Ansprüchen.Der Bundesfinanzhof hat jetzt die Fünftel-Regelung bei der Abfindung von Ansprüchen der betrieblichen Altersversorgung gegen eine Pensionskasse abgelehnt. Grund für die [...] >> weiterlesen

01.042017Bestätigung der EuGH-Rechtsprechung

Autor: badewitz

geschrieben am 01.04.2017 10:44 Uhr, abgelegt in April 2017

Bestätigung der EuGH-Rechtsprechung zur Rechnungsberichtigung

Der Europäische Gerichtshof hatte entschieden, dass eine erfolgte Rechnungsberichtigung auf den Zeitpunkt der Rechnungsausstellung zurückwirkt, sodass der ursprünglich geltend gemachte Vorsteuerabzug nicht rückgängig zu machen ist und insoweit keine Nachzahlungszinsen entstehen können.

Der Europäische Gerichtshof hatte entschieden, dass eine erfolgte Rechnungsberichtigung auf den Zeitpunkt der Rechnungsausstellung zurückwirkt, sodass der ursprünglich geltend gemachte Vorsteuerabzug nicht rückgängig zu machen ist und insoweit keine Nachzahlungszinsen entstehen können.

Der Bundesfinanzhof hat diese unternehmerfreundliche Rechtsprechung weiter konkretisiert. Danach kann die Rechnung bis zum Schluss der letzten mündlichen Verhandlung vor dem Finanzgericht berichtigt werden.

Voraussetzung dafür ist allerdings, dass eine berichtigungsfähige Rechnung vorgelegen hat, d. h., die ursprüngliche Rechnung muss mindestens Angaben zum Rechnungsaussteller, zum Leistungsempfänger, zur [...] >> weiterlesen

Der Europäische Gerichtshof hatte entschieden, dass eine erfolgte Rechnungsberichtigung auf den Zeitpunkt der Rechnungsausstellung zurückwirkt, sodass der ursprünglich geltend gemachte Vorsteuerabzug nicht rückgängig zu machen ist und insoweit keine Nachzahlungszinsen entstehen können.

Der Europäische Gerichtshof hatte entschieden, dass eine erfolgte Rechnungsberichtigung auf den Zeitpunkt der Rechnungsausstellung zurückwirkt, sodass der ursprünglich geltend gemachte Vorsteuerabzug nicht rückgängig zu machen ist und insoweit keine Nachzahlungszinsen entstehen können. Der Bundesfinanzhof hat diese unternehmerfreundliche Rechtsprechung weiter konkretisiert. Danach kann die Rechnung bis zum Schluss der letzten mündlichen Verhandlung vor dem Finanzgericht berichtigt werden.

Voraussetzung dafür ist allerdings, dass eine berichtigungsfähige Rechnung vorgelegen hat, d. h., die ursprüngliche Rechnung muss mindestens Angaben zum Rechnungsaussteller, zum Leistungsempfänger, zur [...] >> weiterlesen

01.042017Vermietung an Gesellschafter-Geschäftsführer

Autor: badewitz

geschrieben am 01.04.2017 10:40 Uhr, abgelegt in April 2017

Vermietung einer Wohnung an Gesellschafter-Geschäftsführer

(Nutzungs-)Vereinbarungen zwischen einer GmbH und ihrem Gesellschafter werden regelmäßig nur insoweit steuerlich anerkannt, als diese auch mit einem Fremden so geschlossen und durchgeführt worden wären. Vermietet z.B. eine GmbH eine Immobilie an den Gesellschafter-Geschäftsführer und zahlt dieser einen unangemessenen, d. h. zu niedrigen Mietzins, liegt eine verdeckte Gewinnausschüttung vor; dies hat insbesondere zur Folge, dass der steuerpflichtige Gewinn der GmbH um den Vermögensnachteil zu erhöhen ist.

(Nutzungs-)Vereinbarungen zwischen einer GmbH und ihrem Gesellschafter werden regelmäßig nur insoweit steuerlich anerkannt, als diese auch mit einem Fremden so geschlossen und durchgeführt worden wären. Vermietet z.B. eine GmbH eine Immobilie an den Gesellschafter-Geschäftsführer und zahlt dieser einen unangemessenen, d. h. zu niedrigen Mietzins, liegt eine verdeckte Gewinnausschüttung vor; dies hat insbesondere zur Folge, dass der steuerpflichtige Gewinn der GmbH um den Vermögensnachteil zu erhöhen ist.

Für den Fall, dass die GmbH z.B. Aufwendungen für den Ankauf, den Ausbau und die [...] >> weiterlesen

(Nutzungs-)Vereinbarungen zwischen einer GmbH und ihrem Gesellschafter werden regelmäßig nur insoweit steuerlich anerkannt, als diese auch mit einem Fremden so geschlossen und durchgeführt worden wären. Vermietet z.B. eine GmbH eine Immobilie an den Gesellschafter-Geschäftsführer und zahlt dieser einen unangemessenen, d. h. zu niedrigen Mietzins, liegt eine verdeckte Gewinnausschüttung vor; dies hat insbesondere zur Folge, dass der steuerpflichtige Gewinn der GmbH um den Vermögensnachteil zu erhöhen ist.

(Nutzungs-)Vereinbarungen zwischen einer GmbH und ihrem Gesellschafter werden regelmäßig nur insoweit steuerlich anerkannt, als diese auch mit einem Fremden so geschlossen und durchgeführt worden wären. Vermietet z.B. eine GmbH eine Immobilie an den Gesellschafter-Geschäftsführer und zahlt dieser einen unangemessenen, d. h. zu niedrigen Mietzins, liegt eine verdeckte Gewinnausschüttung vor; dies hat insbesondere zur Folge, dass der steuerpflichtige Gewinn der GmbH um den Vermögensnachteil zu erhöhen ist.Für den Fall, dass die GmbH z.B. Aufwendungen für den Ankauf, den Ausbau und die [...] >> weiterlesen

01.042017Nachlass an eine GmbH

Autor: badewitz

geschrieben am 01.04.2017 10:32 Uhr, abgelegt in April 2017

Nachlass an eine GmbH unterliegt sowohl der Erbschaft- als auch der Körperschaftsteuer

Eine juristische Person wie z.B. eine GmbH hat ausschließlich einen betrieblichen und keinen privaten Bereich. Alle Vermögensmehrungen betreffen daher den betrieblichen Bereich und unterliegen damit der Körperschaft- und regelmäßig auch der Gewerbesteuer. Dies gilt auch für Vermögen, das einer GmbH aufgrund einer Erbschaft zufließt. Wie der Bundesfinanzhof entschieden hat, ist es dafür unbeachtlich, dass für die Erbschaft auch Erbschaftsteuer anfällt und damit eine doppelte steuerliche Belastung eintritt.

Eine juristische Person wie z.B. eine GmbH hat ausschließlich einen betrieblichen und keinen privaten Bereich. Alle Vermögensmehrungen betreffen daher den betrieblichen Bereich und unterliegen damit der Körperschaft- und regelmäßig auch der Gewerbesteuer. Dies gilt auch für Vermögen, das einer GmbH aufgrund einer Erbschaft zufließt. Wie der Bundesfinanzhof entschieden hat, ist es dafür unbeachtlich, dass für die Erbschaft auch Erbschaftsteuer anfällt und damit eine doppelte steuerliche Belastung eintritt.

Entsprechendes gilt, wenn eine Personengesellschaft testamentarisch [...] >> weiterlesen

Eine juristische Person wie z.B. eine GmbH hat ausschließlich einen betrieblichen und keinen privaten Bereich. Alle Vermögensmehrungen betreffen daher den betrieblichen Bereich und unterliegen damit der Körperschaft- und regelmäßig auch der Gewerbesteuer. Dies gilt auch für Vermögen, das einer GmbH aufgrund einer Erbschaft zufließt. Wie der Bundesfinanzhof entschieden hat, ist es dafür unbeachtlich, dass für die Erbschaft auch Erbschaftsteuer anfällt und damit eine doppelte steuerliche Belastung eintritt.

Eine juristische Person wie z.B. eine GmbH hat ausschließlich einen betrieblichen und keinen privaten Bereich. Alle Vermögensmehrungen betreffen daher den betrieblichen Bereich und unterliegen damit der Körperschaft- und regelmäßig auch der Gewerbesteuer. Dies gilt auch für Vermögen, das einer GmbH aufgrund einer Erbschaft zufließt. Wie der Bundesfinanzhof entschieden hat, ist es dafür unbeachtlich, dass für die Erbschaft auch Erbschaftsteuer anfällt und damit eine doppelte steuerliche Belastung eintritt.Entsprechendes gilt, wenn eine Personengesellschaft testamentarisch [...] >> weiterlesen

01.042017Häusliches Arbeitszimmer

Autor: badewitz

geschrieben am 01.04.2017 10:29 Uhr, abgelegt in April 2017

Häusliches Arbeitszimmer: Höchstbetrag personenbezogen

Aufwendungen für ein häusliches Arbeitszimmer (Miete, Abschreibungen, Schuldzinsen, Energiekosten etc.) sowie die Kosten der Ausstattung dürfen nur dann als Betriebsausgaben oder Werbungskosten abgezogen werden, wenn für die betriebliche oder berufliche Betätigung kein anderer Arbeitsplatz zur Verfügung steht: in diesem Fall können für das Arbeitszimmer bis zu 1.250 Euro jährlich geltend gemacht werden.

Aufwendungen für ein häusliches Arbeitszimmer (Miete, Abschreibungen, Schuldzinsen, Energiekosten etc.) sowie die Kosten der Ausstattung dürfen nur dann als Betriebsausgaben oder Werbungskosten abgezogen werden, wenn für die betriebliche oder berufliche Betätigung kein anderer Arbeitsplatz zur Verfügung steht: in diesem Fall können für das Arbeitszimmer bis zu 1.250 Euro jährlich geltend gemacht werden.

Bisher wurde der Höchstbetrag von 1.250 Euro objektbezogen angewendet; d. h., wenn sich Arbeitnehmer-Ehepartner ein Arbeitszimmer teilen, konnte jeder Ehepartner höchstens 625 Euro als Werbungskosten abziehen. Inzwischen hat der [...] >> weiterlesen

Aufwendungen für ein häusliches Arbeitszimmer (Miete, Abschreibungen, Schuldzinsen, Energiekosten etc.) sowie die Kosten der Ausstattung dürfen nur dann als Betriebsausgaben oder Werbungskosten abgezogen werden, wenn für die betriebliche oder berufliche Betätigung kein anderer Arbeitsplatz zur Verfügung steht: in diesem Fall können für das Arbeitszimmer bis zu 1.250 Euro jährlich geltend gemacht werden.

Aufwendungen für ein häusliches Arbeitszimmer (Miete, Abschreibungen, Schuldzinsen, Energiekosten etc.) sowie die Kosten der Ausstattung dürfen nur dann als Betriebsausgaben oder Werbungskosten abgezogen werden, wenn für die betriebliche oder berufliche Betätigung kein anderer Arbeitsplatz zur Verfügung steht: in diesem Fall können für das Arbeitszimmer bis zu 1.250 Euro jährlich geltend gemacht werden.Bisher wurde der Höchstbetrag von 1.250 Euro objektbezogen angewendet; d. h., wenn sich Arbeitnehmer-Ehepartner ein Arbeitszimmer teilen, konnte jeder Ehepartner höchstens 625 Euro als Werbungskosten abziehen. Inzwischen hat der [...] >> weiterlesen

01.042017Dienstwagenbesteuerung

Autor: badewitz

geschrieben am 01.04.2017 10:19 Uhr, abgelegt in April 2017

Dienstwagenbesteuerung: Vom Arbeitnehmer getragene Kosten

Die Überlassung eines betrieblichen PKW auch zur privaten Nutzung an einen Arbeitnehmer ist grundsätzlich mit einem Nutzungswert der Einkommen-/Lohnsteuer und Sozialversicherung zu unterwerfen. Der Nutzungswert wird dabei regelmäßig pauschal nach der sog. 1%-Regelung ermittelt; er kann aber auch unter Zugrundelegung der Gesamtkosten des PKW (sog. Fahrtenbuchmethode) berechnet werden.

Die Überlassung eines betrieblichen PKW auch zur privaten Nutzung an einen Arbeitnehmer ist grundsätzlich mit einem Nutzungswert der Einkommen-/Lohnsteuer und Sozialversicherung zu unterwerfen. Der Nutzungswert wird dabei regelmäßig pauschal nach der sog. 1%-Regelung ermittelt; er kann aber auch unter Zugrundelegung der Gesamtkosten des PKW (sog. Fahrtenbuchmethode) berechnet werden.

Zahlt der Arbeitnehmer für die Nutzung des PKW ein Nutzungsentgelt, konnte dies nach bisheriger Praxis nur dann auf den steuerpflichtigen pauschalen Nutzungswert angerechnet werden, wenn das Entgelt in Form einer Pauschale, z.B. [...] >> weiterlesen

Die Überlassung eines betrieblichen PKW auch zur privaten Nutzung an einen Arbeitnehmer ist grundsätzlich mit einem Nutzungswert der Einkommen-/Lohnsteuer und Sozialversicherung zu unterwerfen. Der Nutzungswert wird dabei regelmäßig pauschal nach der sog. 1%-Regelung ermittelt; er kann aber auch unter Zugrundelegung der Gesamtkosten des PKW (sog. Fahrtenbuchmethode) berechnet werden.

Die Überlassung eines betrieblichen PKW auch zur privaten Nutzung an einen Arbeitnehmer ist grundsätzlich mit einem Nutzungswert der Einkommen-/Lohnsteuer und Sozialversicherung zu unterwerfen. Der Nutzungswert wird dabei regelmäßig pauschal nach der sog. 1%-Regelung ermittelt; er kann aber auch unter Zugrundelegung der Gesamtkosten des PKW (sog. Fahrtenbuchmethode) berechnet werden.Zahlt der Arbeitnehmer für die Nutzung des PKW ein Nutzungsentgelt, konnte dies nach bisheriger Praxis nur dann auf den steuerpflichtigen pauschalen Nutzungswert angerechnet werden, wenn das Entgelt in Form einer Pauschale, z.B. [...] >> weiterlesen

28.022017Grundsteuer-Erlass wegen Ertragsminderung

Autor: badewitz

geschrieben am 28.02.2017 19:06 Uhr, abgelegt in März 2017

Ein Grundsteuer-Erlass wegen einer Ertragsminderung bei bebauten Grundstücken kommt nicht nur bei außergewöhnlichen und vorübergehenden Umständen in Betracht, sondern z.B. auch bei schwacher Mietnachfrage bzw. Unvermietbarkeit der Immobilie aufgrund der allgemeinen schwierigen Wirtschaftslage.

Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50 % beantragt werden:

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei leer stehenden Räumen muss der Vermieter nachweisen, dass er sich nachhaltig [...] >> weiterlesen

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei leer stehenden Räumen muss der Vermieter nachweisen, dass er sich nachhaltig [...] >> weiterlesen

Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50 % beantragt werden:

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei leer stehenden Räumen muss der Vermieter nachweisen, dass er sich nachhaltig [...] >> weiterlesen

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei leer stehenden Räumen muss der Vermieter nachweisen, dass er sich nachhaltig [...] >> weiterlesen