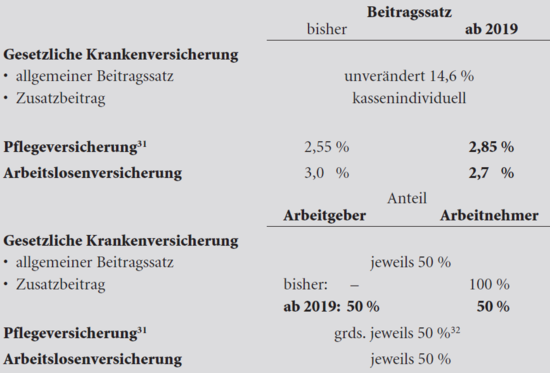

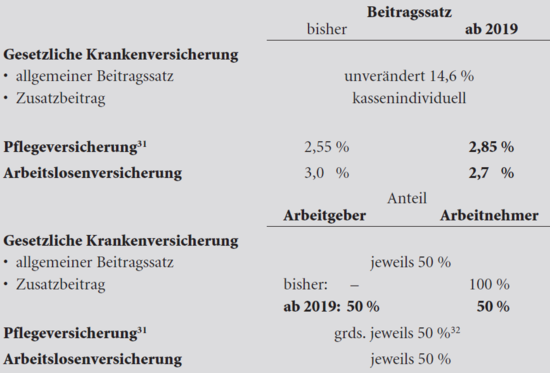

Die Bundesregierung plant u. a. Beitragssenkungen im Bereich der Krankenversicherung und Beitragssatzänderungen bei der Pflege- und Arbeitslosenversicherung ab 2019.

Grundsätzlich werden Einnahmen dann für Zwecke der Besteuerung erfasst, wenn sie dem Bezieher zugeflossen sind. Laufender Arbeitslohn gilt regelmäßig in dem Kalenderjahr als bezogen, in dem der Lohnzahlungszeitraum (in der Regel der Monat) endet. Voraussetzung für die Besteuerung ist allerdings, dass der Arbeitslohn dem Arbeitnehmer tatsächlich zugeflossen ist und er wirtschaftlich darüber verfügen kann. Vereinbaren Arbeitgeber und Arbeitnehmer, dass dem Arbeitnehmer künftig fällig werdender Arbeitslohn nicht sofort ausbezahlt, sondern einem Wertguthaben- bzw. Arbeitszeitkonto zugeführt wird, aus dem Vergütungen in einer späteren Freistellungsphase aufgebracht werden [...] >> weiterlesen

Grundsätzlich werden Einnahmen dann für Zwecke der Besteuerung erfasst, wenn sie dem Bezieher zugeflossen sind. Laufender Arbeitslohn gilt regelmäßig in dem Kalenderjahr als bezogen, in dem der Lohnzahlungszeitraum (in der Regel der Monat) endet. Voraussetzung für die Besteuerung ist allerdings, dass der Arbeitslohn dem Arbeitnehmer tatsächlich zugeflossen ist und er wirtschaftlich darüber verfügen kann. Vereinbaren Arbeitgeber und Arbeitnehmer, dass dem Arbeitnehmer künftig fällig werdender Arbeitslohn nicht sofort ausbezahlt, sondern einem Wertguthaben- bzw. Arbeitszeitkonto zugeführt wird, aus dem Vergütungen in einer späteren Freistellungsphase aufgebracht werden [...] >> weiterlesen

Steuern aktuell

13.082018Änderungen an Beiträgen zur Sozialversicherung

Autor: badewitz

geschrieben am 13.08.2018 16:15 Uhr, abgelegt in August 2018

Die Bundesregierung plant u. a. Beitragssenkungen im Bereich der Krankenversicherung und Beitragssatzänderungen bei der Pflege- und Arbeitslosenversicherung ab 2019.

13.082018Baukostenzuschuss für öffentliche Sammelnetze

Autor: badewitz

geschrieben am 13.08.2018 16:12 Uhr, abgelegt in August 2018

Für die Inanspruchnahme von Handwerkerleistungen für Renovierungs-, Erhaltungs- und Modernisierungsmaßnahmen kommt eine Steuerermäßigung in Höhe von 20 % der Aufwendungen, höchstens jedoch 1.200 Euro pro Jahr, in Betracht.

Auch Handwerkerleistungen, die jenseits der Grundstücksgrenze auf fremdem – beispielsweise öffentlichem – Grund erbracht werden, können begünstigt sein, wenn die Arbeiten in unmittelbarem räumlichen Zusammenhang zum Haushalt des Steuerpflichtigen durchgeführt werden und dem Haushalt dienen. Die Finanzverwaltung sieht bisher Maßnahmen, die von der öffentlichen Hand oder einem von ihr beauftragten Dritten erbracht werden, nicht als begünstigt [...] >> weiterlesen

Auch Handwerkerleistungen, die jenseits der Grundstücksgrenze auf fremdem – beispielsweise öffentlichem – Grund erbracht werden, können begünstigt sein, wenn die Arbeiten in unmittelbarem räumlichen Zusammenhang zum Haushalt des Steuerpflichtigen durchgeführt werden und dem Haushalt dienen. Die Finanzverwaltung sieht bisher Maßnahmen, die von der öffentlichen Hand oder einem von ihr beauftragten Dritten erbracht werden, nicht als begünstigt [...] >> weiterlesen

13.082018Überlassung eines PKW

Autor: badewitz

geschrieben am 13.08.2018 16:12 Uhr, abgelegt in August 2018

Für ein geringfügiges Beschäftigungsverhältnis (Minijob) gelten besondere Regelungen: Übersteigt der Arbeits - lohn regelmäßig nicht 450 Euro im Monat, kommt für Zwecke der Lohnsteuer ein Pauschsteuersatz in Höhe von 2% des Arbeitsentgelts in Betracht; bei der Sozialversicherung gelten z.T. besondere Beitragssätze.

Grundsätzlich kann im Rahmen eines geringfügigen Beschäftigungsverhältnisses dem Arbeitnehmer auch ein Dienst-PKW für die private Nutzung überlassen werden, die nach der 1%-Regelung besteuert wird. Das Finanzgericht Köln hat sich mit der Frage auseinandergesetzt, ob die Kombination beider Regelungen (gering fügige Beschäftigung und 1%-Regelung) [...] >> weiterlesen

Grundsätzlich kann im Rahmen eines geringfügigen Beschäftigungsverhältnisses dem Arbeitnehmer auch ein Dienst-PKW für die private Nutzung überlassen werden, die nach der 1%-Regelung besteuert wird. Das Finanzgericht Köln hat sich mit der Frage auseinandergesetzt, ob die Kombination beider Regelungen (gering fügige Beschäftigung und 1%-Regelung) [...] >> weiterlesen

13.082018Steuerliche Entlastung für Familien

Autor: badewitz

geschrieben am 13.08.2018 16:05 Uhr, abgelegt in August 2018

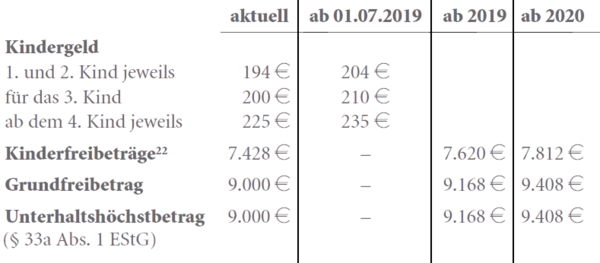

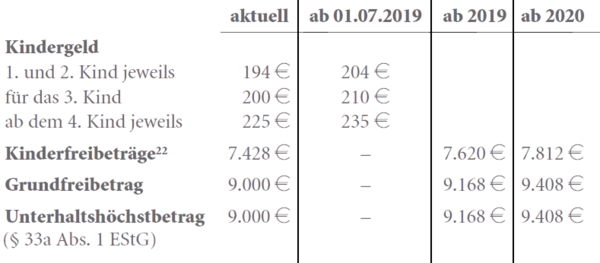

Die Bundesregierung hat ein neues Familienentlastungsgesetz vorgelegt, das stufenweise ab dem Jahr 2019 Verbesserungen insbesondere beim Kindergeld und Kinderfreibetrag sowie beim Grundfreibetrag vorsieht. Flankiert werden diese Maßnahmen durch tarifliche Entlastungen zum Ausgleich der „kalten Progression“. Ein Abbau des Solidaritätszuschlags ist in dem Gesetzentwurf nicht enthalten. Der folgenden Übersicht können die wichtigsten Änderungen entnommen werden:

Ein Ehepaar mit 2 Kindern und einem Einkommen von 100.000 Euro hätte dann im Jahr 2019 eine steuerliche Entlastung gegenüber 2018 von 356 Euro und im Jahr 2020 von weiteren 388 [...] >> weiterlesen

Ein Ehepaar mit 2 Kindern und einem Einkommen von 100.000 Euro hätte dann im Jahr 2019 eine steuerliche Entlastung gegenüber 2018 von 356 Euro und im Jahr 2020 von weiteren 388 [...] >> weiterlesen

13.082018Aussetzung der Vollziehung bei Verzinsung

Autor: badewitz

geschrieben am 13.08.2018 16:02 Uhr, abgelegt in August 2018

Nach Auffassung des Bundesfinanzhofs ist die derzeitige gesetzliche Regelung, Steuererstattungen und Nachzahlungen mit 0,5 % pro Monat zu verzinsen, zumindest ab dem Jahr 2015 nicht verfassungskonform.

Das Gericht hatte einem Antrag auf Aussetzung der Vollziehung eines entsprechenden Zinsbescheides stattgegeben. Die Finanzverwaltung will das Urteil für Verzinsungszeiträume ab dem 1. April 2015 grundsätzlich in allen Fällen anwenden, in denen der Zinsschuldner gegen die Zinsfestsetzung Einspruch einlegt und die Aussetzung der Vollziehung beantragt. Entsprechende Zinsfestsetzungen sollten daher angefochten und Aussetzung der Vollziehung beantragt werden.

Die Finanzverwaltung weist [...] >> weiterlesen

Das Gericht hatte einem Antrag auf Aussetzung der Vollziehung eines entsprechenden Zinsbescheides stattgegeben. Die Finanzverwaltung will das Urteil für Verzinsungszeiträume ab dem 1. April 2015 grundsätzlich in allen Fällen anwenden, in denen der Zinsschuldner gegen die Zinsfestsetzung Einspruch einlegt und die Aussetzung der Vollziehung beantragt. Entsprechende Zinsfestsetzungen sollten daher angefochten und Aussetzung der Vollziehung beantragt werden.

Die Finanzverwaltung weist [...] >> weiterlesen

13.082018Leistungszeitpunkts in einer Rechnung

Autor: badewitz

geschrieben am 13.08.2018 15:58 Uhr, abgelegt in August 2018

In § 14 Abs. 4 UStG ist gesetzlich vorgeschrieben, welche Angaben eine ausgestellte Rechnung zwingend enthalten muss. So ist z.B. neben der fortlaufenden Rechnungsnummer und dem Ausstellungsdatum auch der Zeitpunkt anzugeben, in dem die zugrunde liegende Lieferung oder sonstige Leistung erbracht wurde; dabei reicht als Zeitpunkt die Angabe des Kalendermonats aus, in dem die Leistung erfolgt ist (siehe hierzu § 31 UStDV).

Die formalen Vorschriften zur Rechnungsausstellung sind zwar vom Erbringer der Leistung zu beachten, Konsequenzen aus der Nichtbeachtung ergeben sich jedoch beim Leistungsempfänger: [...] >> weiterlesen

Die formalen Vorschriften zur Rechnungsausstellung sind zwar vom Erbringer der Leistung zu beachten, Konsequenzen aus der Nichtbeachtung ergeben sich jedoch beim Leistungsempfänger: [...] >> weiterlesen

13.082018Spekulationssteuer auf häusliches Arbeitszimmer?

Autor: badewitz

geschrieben am 13.08.2018 15:57 Uhr, abgelegt in August 2018

Private Grundstücke, Gebäude, Wohnungen etc., die gebaut bzw. erworben und danach innerhalb von 10 Jahren veräußert werden, unterliegen grundsätzlich einer Besteuerungsregelung: Dabei entstehende Gewinne sind als privates Veräußerungsgeschäft einkommensteuerpflichtig; entsprechende Verluste dürfen mit gleichartigen Gewinnen im selben Jahr bzw. mit Gewinnen im vorangegangenen Jahr oder in den folgenden Jahren verrechnet werden.

Eine Ausnahme gilt regelmäßig für Objekte, die eine gewisse Zeit vor dem Verkauf selbst zu eigenen Wohnzwecken genutzt wurden.

Entgegen der Auffassung der Finanzverwaltung hat jetzt das Finanzgericht Köln entschieden, dass die Nutzung eines [...] >> weiterlesen

Eine Ausnahme gilt regelmäßig für Objekte, die eine gewisse Zeit vor dem Verkauf selbst zu eigenen Wohnzwecken genutzt wurden.

Entgegen der Auffassung der Finanzverwaltung hat jetzt das Finanzgericht Köln entschieden, dass die Nutzung eines [...] >> weiterlesen

13.082018Gehaltsverzicht mit vorzeitigem Ruhestand

Autor: badewitz

geschrieben am 13.08.2018 15:46 Uhr, abgelegt in August 2018

Grundsätzlich werden Einnahmen dann für Zwecke der Besteuerung erfasst, wenn sie dem Bezieher zugeflossen sind. Laufender Arbeitslohn gilt regelmäßig in dem Kalenderjahr als bezogen, in dem der Lohnzahlungszeitraum (in der Regel der Monat) endet. Voraussetzung für die Besteuerung ist allerdings, dass der Arbeitslohn dem Arbeitnehmer tatsächlich zugeflossen ist und er wirtschaftlich darüber verfügen kann. Vereinbaren Arbeitgeber und Arbeitnehmer, dass dem Arbeitnehmer künftig fällig werdender Arbeitslohn nicht sofort ausbezahlt, sondern einem Wertguthaben- bzw. Arbeitszeitkonto zugeführt wird, aus dem Vergütungen in einer späteren Freistellungsphase aufgebracht werden [...] >> weiterlesen

Grundsätzlich werden Einnahmen dann für Zwecke der Besteuerung erfasst, wenn sie dem Bezieher zugeflossen sind. Laufender Arbeitslohn gilt regelmäßig in dem Kalenderjahr als bezogen, in dem der Lohnzahlungszeitraum (in der Regel der Monat) endet. Voraussetzung für die Besteuerung ist allerdings, dass der Arbeitslohn dem Arbeitnehmer tatsächlich zugeflossen ist und er wirtschaftlich darüber verfügen kann. Vereinbaren Arbeitgeber und Arbeitnehmer, dass dem Arbeitnehmer künftig fällig werdender Arbeitslohn nicht sofort ausbezahlt, sondern einem Wertguthaben- bzw. Arbeitszeitkonto zugeführt wird, aus dem Vergütungen in einer späteren Freistellungsphase aufgebracht werden [...] >> weiterlesen01.062018Selbst getragene Krankheitskosten

Autor: badewitz

geschrieben am 01.06.2018 12:47 Uhr, abgelegt in Juni 2018

Selbst getragene Krankheitskosten keine abzugsfähigen Sonderausgaben

Beiträge zu einer gesetzlichen oder privaten Krankenversicherung können grundsätzlich in vollem Umfang als Sonderausgaben geltend gemacht werden. Berücksichtigungsfähig sind Aufwendungen für eine Basisversorgung, d. h. ohne Anteil für Krankengeld, Zusatzversicherungen, Wahlleistungen o. Ä. Wie der Bundesfinanzhof bereits entschieden hatte, sind Krankheitskosten, die aufgrund von tariflichen Selbst- bzw. Eigenbeteiligungen gezahlt werden, keine (begünstigten) Krankenversicherungsbeiträge.

In einer aktuellen Entscheidung hat der Bundesfinanzhof festgestellt, dass dies auch gilt, wenn der Versicherte zur Erlangung von Beitragserstattungen Zahlungen von Krankheitskosten wahlweise selbst übernimmt. Wie auch beim [...] >> weiterlesen

Beiträge zu einer gesetzlichen oder privaten Krankenversicherung können grundsätzlich in vollem Umfang als Sonderausgaben geltend gemacht werden. Berücksichtigungsfähig sind Aufwendungen für eine Basisversorgung, d. h. ohne Anteil für Krankengeld, Zusatzversicherungen, Wahlleistungen o. Ä. Wie der Bundesfinanzhof bereits entschieden hatte, sind Krankheitskosten, die aufgrund von tariflichen Selbst- bzw. Eigenbeteiligungen gezahlt werden, keine (begünstigten) Krankenversicherungsbeiträge.

In einer aktuellen Entscheidung hat der Bundesfinanzhof festgestellt, dass dies auch gilt, wenn der Versicherte zur Erlangung von Beitragserstattungen Zahlungen von Krankheitskosten wahlweise selbst übernimmt. Wie auch beim [...] >> weiterlesen

01.062018Erstattung von Vorsteuerbeträgen

Autor: badewitz

geschrieben am 01.06.2018 12:44 Uhr, abgelegt in Juni 2018

Erstattung von Vorsteuerbeträgen aus sog. Drittländern (Nicht-EU-Staaten)

In Deutschland ansässige Unternehmer bzw. Unternehmen, die ausländische Leistungen in einem Nicht-EUStaat bezogen und entsprechende Vorsteuerbeträge (z.B. anlässlich von Geschäftsreisen) entrichtet und selbst keine steuerpflichtigen Umsätze in dem jeweiligen Staat erbracht haben, können sich die ausländische Vorsteuer erstatten lassen. Eine Vergütung der Vorsteuer erfolgt jedoch nur in den Drittstaaten, zu denen bezüglich der Vorsteuererstattung eine sog. Gegenseitigkeit besteht.

Im Gegensatz zum elektronischen Verfahren bei der Erstattung von Vorsteuerbeträgen aus EU-Mitglied - staaten (über [...] >> weiterlesen

In Deutschland ansässige Unternehmer bzw. Unternehmen, die ausländische Leistungen in einem Nicht-EUStaat bezogen und entsprechende Vorsteuerbeträge (z.B. anlässlich von Geschäftsreisen) entrichtet und selbst keine steuerpflichtigen Umsätze in dem jeweiligen Staat erbracht haben, können sich die ausländische Vorsteuer erstatten lassen. Eine Vergütung der Vorsteuer erfolgt jedoch nur in den Drittstaaten, zu denen bezüglich der Vorsteuererstattung eine sog. Gegenseitigkeit besteht.

Im Gegensatz zum elektronischen Verfahren bei der Erstattung von Vorsteuerbeträgen aus EU-Mitglied - staaten (über [...] >> weiterlesen

01.062018Übertragung des Freibetrags

Autor: badewitz

geschrieben am 01.06.2018 12:43 Uhr, abgelegt in Juni 2018

Übertragung des Freibetrags für Betreuungs-, Erziehungs- oder Ausbildungsbedarf

Neben dem Kinderfreibetrag (2.394 Euro je Elternteil), der das Existenzminimum des Kindes steuerfrei stellen soll, kommt ein Freibetrag für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf in Höhe von 1.320 Euro je Elternteil in Betracht.

Der Freibetrag kann auf Antrag bei getrennt lebenden oder geschiedenen Ehepartnern und bei nicht verheirateten Eltern für minderjährige Kinder auf den Elternteil übertragen werden, in dessen Wohnung das Kind gemeldet ist.

Der Elternteil, bei dem das Kind nicht gemeldet ist, kann gegen die [...] >> weiterlesen

Neben dem Kinderfreibetrag (2.394 Euro je Elternteil), der das Existenzminimum des Kindes steuerfrei stellen soll, kommt ein Freibetrag für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf in Höhe von 1.320 Euro je Elternteil in Betracht.

Der Freibetrag kann auf Antrag bei getrennt lebenden oder geschiedenen Ehepartnern und bei nicht verheirateten Eltern für minderjährige Kinder auf den Elternteil übertragen werden, in dessen Wohnung das Kind gemeldet ist.

Der Elternteil, bei dem das Kind nicht gemeldet ist, kann gegen die [...] >> weiterlesen

01.062018Veräußerung nicht steuerpflichtig

Autor: badewitz

geschrieben am 01.06.2018 12:26 Uhr, abgelegt in Juni 2018

Veräußerung eines unentgeltlich bestellten Erbbaurechts nicht steuerpflichtig

Ein Gewinn aus der Veräußerung eines privaten Grundstücks kann im Rahmen des § 23 EStG einkommensteuerpflichtig sein, wenn das Grundstück innerhalb der letzten 10 Jahre vor dem Verkauf angeschafft wurde.

Als „Grundstück“ in diesem Sinne gilt grundsätzlich auch ein Erbbaurecht. Wird zunächst das Erbbaurecht (unentgeltlich) bestellt und zusammen mit einem später darauf errichteten Gebäude veräußert, stellt sich die Frage, ob dieser Vorgang als privates Veräußerungsgeschäft besteuert werden kann.

Beispiel:

Zugunsten von E wird 2010 ein Erbbaurecht bestellt. In der Folge [...] >> weiterlesen

Ein Gewinn aus der Veräußerung eines privaten Grundstücks kann im Rahmen des § 23 EStG einkommensteuerpflichtig sein, wenn das Grundstück innerhalb der letzten 10 Jahre vor dem Verkauf angeschafft wurde.

Als „Grundstück“ in diesem Sinne gilt grundsätzlich auch ein Erbbaurecht. Wird zunächst das Erbbaurecht (unentgeltlich) bestellt und zusammen mit einem später darauf errichteten Gebäude veräußert, stellt sich die Frage, ob dieser Vorgang als privates Veräußerungsgeschäft besteuert werden kann.

Beispiel:

Zugunsten von E wird 2010 ein Erbbaurecht bestellt. In der Folge [...] >> weiterlesen

01.062018Pflicht zur Abgabe einer Einkommensteuer-Erklärung

Autor: badewitz

geschrieben am 01.06.2018 12:17 Uhr, abgelegt in Juni 2018

Pflicht zur Abgabe einer Einkommensteuer-Erklärung nach Rentenerhöhung?

In Deutschland wohnhafte Personen haben jährlich eine Einkommensteuer-Erklärung für das abgelaufene Kalenderjahr abzugeben, wenn ihr Gesamtbetrag der Einkünfte den Grundfreibetrag von 8.820 Euro für 2017 (bzw. 9.000 Euro für 2018) übersteigt (bei zusammenveranlagten Ehegatten 17.640 Euro bzw. 18.000 Euro).

Diese Pflicht gilt auch für Rentenbezieher.

Da Renten aus der gesetzlichen Rentenversicherung nur zum Teil besteuert werden, müssen viele Rentner keine Einkommensteuer entrichten. Der steuerfreie Anteil von Renten aus der gesetzlichen Rentenversicherung wird einmalig zum Rentenbeginn ermittelt; dieser steuerfreie Betrag bleibt für [...] >> weiterlesen

In Deutschland wohnhafte Personen haben jährlich eine Einkommensteuer-Erklärung für das abgelaufene Kalenderjahr abzugeben, wenn ihr Gesamtbetrag der Einkünfte den Grundfreibetrag von 8.820 Euro für 2017 (bzw. 9.000 Euro für 2018) übersteigt (bei zusammenveranlagten Ehegatten 17.640 Euro bzw. 18.000 Euro).

Diese Pflicht gilt auch für Rentenbezieher.

Da Renten aus der gesetzlichen Rentenversicherung nur zum Teil besteuert werden, müssen viele Rentner keine Einkommensteuer entrichten. Der steuerfreie Anteil von Renten aus der gesetzlichen Rentenversicherung wird einmalig zum Rentenbeginn ermittelt; dieser steuerfreie Betrag bleibt für [...] >> weiterlesen

01.062018Erbschaftsteuerbefreiung für Familienheim

Autor: badewitz

geschrieben am 01.06.2018 12:13 Uhr, abgelegt in Juni 2018

Erbschaftsteuerbefreiung für Familienheim: Auflassungsvormerkung kein Eigentum

Der Übergang einer selbstgenutzten Wohnung (sog. Familienheim) auf den überlebenden Ehepartner oder die Kinder ist unter bestimmten Voraussetzungen erbschaftsteuerfrei. Der Gesetzeswortlaut begünstigt den Erwerb von Eigentum oder Miteigentum an einem Familienheim.

Wird eine Immobilie erworben, kann es durchaus einige Zeit dauern, bis auch die Eigentumsübertragung im Grundbuch eingetragen ist. In der Zwischenzeit wird der Anspruch des Erwerbers in der Regel durch eine Auflassungsvormerkung im Grundbuch gesichert. Stirbt der Erblasser vor Eintragung des Eigentums, stellt sich die Frage, ob auch hier ein [...] >> weiterlesen

Der Übergang einer selbstgenutzten Wohnung (sog. Familienheim) auf den überlebenden Ehepartner oder die Kinder ist unter bestimmten Voraussetzungen erbschaftsteuerfrei. Der Gesetzeswortlaut begünstigt den Erwerb von Eigentum oder Miteigentum an einem Familienheim.

Wird eine Immobilie erworben, kann es durchaus einige Zeit dauern, bis auch die Eigentumsübertragung im Grundbuch eingetragen ist. In der Zwischenzeit wird der Anspruch des Erwerbers in der Regel durch eine Auflassungsvormerkung im Grundbuch gesichert. Stirbt der Erblasser vor Eintragung des Eigentums, stellt sich die Frage, ob auch hier ein [...] >> weiterlesen

01.062018Aufwendungen eines Übungsleiters

Autor: badewitz

geschrieben am 01.06.2018 12:13 Uhr, abgelegt in Juni 2018

Berücksichtigung von Aufwendungen eines Übungsleiters

Einnahmen als Übungsleiter, Ausbilder, Erzieher, Betreuer oder aus künstlerischer Tätigkeit oder der Pflege alter, kranker oder behinderter Menschen sind bis zur Höhe von 2.400 Euro steuerfrei, wenn die Tätigkeit nebenberuflich und im Dienst oder Auftrag einer juristischen Person des öffentlichen Rechts oder einer gemeinnützigen Organisation erfolgt (sog. Übungsleiter-Freibetrag, vgl. § 3 Nr. 26 EStG).

Aufwendungen in diesem Zusammenhang dürfen erst dann steuerlich berücksichtigt werden, wenn sie den steuerfreien Betrag überschreiten. Fraglich ist, wie zu verfahren ist, wenn zwar die [...] >> weiterlesen

Einnahmen als Übungsleiter, Ausbilder, Erzieher, Betreuer oder aus künstlerischer Tätigkeit oder der Pflege alter, kranker oder behinderter Menschen sind bis zur Höhe von 2.400 Euro steuerfrei, wenn die Tätigkeit nebenberuflich und im Dienst oder Auftrag einer juristischen Person des öffentlichen Rechts oder einer gemeinnützigen Organisation erfolgt (sog. Übungsleiter-Freibetrag, vgl. § 3 Nr. 26 EStG).

Aufwendungen in diesem Zusammenhang dürfen erst dann steuerlich berücksichtigt werden, wenn sie den steuerfreien Betrag überschreiten. Fraglich ist, wie zu verfahren ist, wenn zwar die [...] >> weiterlesen