Grundsteuer-Erlass wegen Ertragsminderung

Grundsteuer-Erlass wegen Ertragsminderung

Ein Grundsteuer-Erlass wegen einer Ertragsminderung bei bebauten Grundstücken kommt nicht nur bei außergewöhnlichen und vorübergehenden Umständen in Betracht, sondern z. B. auch bei schwacher Mietnachfrage bzw. Unvermietbarkeit der Immobilie aufgrund der allgemeinen schwierigen Wirtschaftslage.

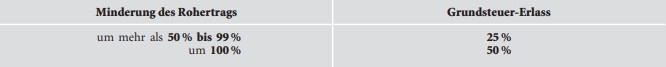

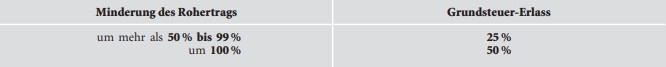

Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50 % beantragt werden:

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei einer [...] >> weiterlesen

Versteuerung nach vereinnahmten Entgelten: Voraussetzungen erweitert

Versteuerung nach vereinnahmten Entgelten: Voraussetzungen erweitert

Für die Umsatzsteuer gilt der Grundsatz der Versteuerung nach vereinbarten Entgelten. Dabei entsteht die Umsatzsteuer regelmäßig bereits dann, wenn die Leistung erbracht wird. Somit wird die Umsatzsteuer ggf. schon fällig, bevor der Rechnungsbetrag eingegangen ist. Eine Versteuerung nach vereinnahmten Entgelten ist nur zulässig,

Berücksichtigung von Verlusten bei Kapitalforderungen

Berücksichtigung von Verlusten bei Kapitalforderungen

Seit 2009 sind nicht nur private Erträge aus Kapitalvermögen, wie z.B. Zinsen, Dividenden oder Gewinnausschüttungen, sondern grundsätzlich auch Gewinne aus der Veräußerung des Kapitalvermögens selbst (z.B. Aktien, Wertpapiere oder GmbH-Anteile) der Besteuerung zu unterwerfen. Dies bedeutet andererseits aber auch, dass regelmäßig entsprechende Verluste z.B. aus dem Ausfall von Kapitalforderungen damit steuerlich wirksam geltend gemacht werden können.

Handelt es sich um ein Darlehen, das ein Gesellschafter „seiner“ GmbH zur Unterstützung in einer wirtschaftlichen Krise gewährt, war umstritten, wie der Ausfall des Darlehens im [...] >> weiterlesen

Gehaltsumwandlung: Reaktion des Gesetzgebers auf neue Rechtsprechung

Gehaltsumwandlung: Reaktion des Gesetzgebers auf neue Rechtsprechung

Bestimmte Leistungen des Arbeitgebers (z.B. Fahrtkostenzuschüsse, Zuschüsse für Kinderbetreuung oder zur betrieblichen Gesundheitsförderung) können nach bisheriger Rechtslage regelmäßig lohnsteuer- und ggf. sozialversicherungsfrei gezahlt werden, wenn die Leistungen „zusätzlich zum ohnehin geschuldeten Arbeitslohn“ erbracht werden.

Der Bundesfinanzhof hatte dazu entschieden, dass es dabei nicht darauf ankommt, ob der Arbeitnehmer auf den zusätzlichen Arbeitslohn einen arbeitsrechtlichen Anspruch hat. Nach Auffassung des Gerichts sei jede Leistung „zusätzlicher“ Arbeitslohn, die verwendungs- bzw. zweckgebunden erbracht wird. Danach könnten bestimmte Leistungen des Arbeitgebers auch durch [...] >> weiterlesen

Steuerliche Behandlung von Erstausbildungskosten verfassungsgemäß

Steuerliche Behandlung von Erstausbildungskosten verfassungsgemäß

Aufwendungen für eine Berufsausbildung oder für ein Studium können nur dann als Werbungskosten geltend gemacht werden, wenn bereits zuvor eine Erstausbildung (Berufsausbildung oder Studium) abgeschlossen wurde oder wenn die Ausbildung im Rahmen eines Dienstverhältnisses erfolgt. Handelt es sich um eine Erstausbildung, können die Kosten lediglich im Rahmen der Sonderausgaben bis zu einem Höchstbetrag von 6.000 Euro pro Kalenderjahr berücksichtigt werden. Hinzu kommt, dass der Sonderausgabenabzug oft ins Leere läuft, da während der Erstausbildung regelmäßig keine oder nur geringe Einkünfte [...] >> weiterlesen

Umsatzsteuerliche Folgen bei geregeltem Brexit

Umsatzsteuerliche Folgen bei geregeltem Brexit

Das Ausscheiden des Vereinigten Königreichs von Großbritannien aus der Europäischen Union hat auch erhebliche umsatzsteuerliche Folgen, da das Umsatzsteuerrecht im Wesentlichen auf den Status der Handel treibenden Länder abstellt.

Bereits im ursprünglichen Austrittsvertrag wurde eine Übergangsphase bis zum 31.12.2020 vereinbart, in der Großbritannien bis dahin (weiterhin) wie ein EU-Mitgliedstaat behandelt wird. Im Fall der Ratifizierung der Austrittsregelungen bleibt Großbritannien somit auch nach dem 31.01.2020 vorerst Teil der Zollunion und des Binnenmarktes.

Offen ist, wie sich die betroffenen Seiten über ihre künftigen (umsatz-)steuerrechtlichen Beziehungen [...] >> weiterlesen

Erhöhte Pendlerpauschale ab 2021

Erhöhte Pendlerpauschale ab 2021

Mit einem Gesetz zur Umsetzung des Klimaschutzprogramms 2030 im Steuerrecht sind einige steuerliche Regelungen beschlossen worden, darunter insbesondere eine Steuerermäßigung für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden, eine Mobilitätsprämie sowie die Erhöhung der Entfernungspauschale. Die Erhöhung der Entfernungspauschale war bis zuletzt unklar, jetzt ist eine Einigung erzielt worden. Danach bleibt die Pauschale bis zum 20. Kilometer unverändert bei 0,30 Euro; ab dem 21.Kilometer erhöht sich die Pauschale auf

sowie auf

Frist für Jahresmeldungen in der Sozialversicherung: 15. Februar

Frist für Jahresmeldungen in der Sozialversicherung: 15. Februar

Für alle sozialversicherungspflichtigen Arbeitnehmer, die über den Jahreswechsel hinaus beschäftigt werden, müssen Arbeitgeber regelmäßig eine Jahresmeldung an die zuständige Einzugsstelle elektronisch übermitteln. Darin sind u. a. der Zeitraum der Beschäftigung und das sozialversicherungspflichtige Arbeitsentgelt für das abgelaufene Jahr anzugeben.

Auch für geringfügig Beschäftigte müssen Jahresmeldungen an die Minijob-Zentrale (Knappschaft-Bahn- See) erstattet werden. Bei geringfügiger Beschäftigung in Privathaushalten gilt ein vereinfachtes Meldeverfahren (Haushaltsscheck).

Die Jahresmeldungen für das Jahr 2019 müssen spätestens bis zum 15.02.2020 übermittelt werden.

Nachweis der betrieblichen Nutzung eines PKW für den Investitionsabzugsbetrag

Nachweis der betrieblichen Nutzung eines PKW für den Investitionsabzugsbetrag

Der Investitionsabzugsbetrag sowie die korrespondierenden Sonderabschreibungen können für Wirtschaftsgüter in Anspruch genommen werden, die fast ausschließlich (zu mindestens 90 %) betrieblich genutzt werden. Wird ein PKW durch den Unternehmer genutzt und die 1%-Regelung angewendet, ist grundsätzlich von einem schädlichen Nutzungsumfang auszugehen. Die 90 %ige betriebliche Nutzung des Fahrzeugs ist anhand von geeigneten Unterlagen darzulegen und kann regelmäßig durch Vorlage eines ordnungsgemäßen Fahrtenbuchs nachgewiesen werden.

In einer neueren Finanzgerichtsentscheidung hat das Gericht den Nachweis einer mindestens 90 %igen betrieblichen [...] >> weiterlesen

Abzinsung von unverzinslichen Darlehen

Abzinsung von unverzinslichen Darlehen

Werden Darlehen für betriebliche Zwecke gewährt und ist keine Verzinsung vereinbart, ist das Darlehen in der Bilanz des Darlehensempfängers mit einem Zinssatz von 5,5 % abgezinst zu passivieren, wenn die Laufzeit mindestens ein Jahr beträgt (§ 6 Abs. 1 Nr. 3 EStG). Dies führt zu einem sofortigen steuerlichen Ertrag in Höhe der Differenz zwischen Nennwert und abgezinstem Wert des Darlehens. Um eine Abzinsung zu vermeiden, ist regelmäßig eine geringfügige Verzinsung ausreichend.

Wie der Bundesfinanzhof bestätigt hat, reicht die nachträgliche Vereinbarung einer Verzinsung nicht [...] >> weiterlesen

Belegausgabepflicht: Befreiungsmöglichkeiten

Belegausgabepflicht: Befreiungsmöglichkeiten

Unternehmen, in denen ein elektronisches oder PC-gestütztes Kassensystem verwendet wird, sind ab Beginn des Jahres 2020 regelmäßig verpflichtet, einen Beleg (Bon) über den Geschäftsvorfall auszustellen und diesen jedem Kunden zur Verfügung zu stellen; der Kunde ist nicht zur Mitnahme des Belegs verpflichtet. Grundsätzlich sieht das Gesetz eine Befreiungsmöglichkeit von der Belegausgabepflicht bei Betrieben vor, in denen eine Vielzahl von Waren an eine Vielzahl von nicht bekannten Personen verkauft wird. Davon betroffen wären z.B. Bäckereien, Marktstände und Eisdielen. Nach Auffassung der Finanzverwaltung kommt eine [...] >> weiterlesen

Lohnsteuerbescheinigungen 2019

Lohnsteuerbescheinigungen 2019

Bis Ende Februar 2020 hat der Arbeitgeber nach den Eintragungen im Lohnkonto die Lohnsteuerbescheinigung 2019 elektronisch zu erstellen und die erforderlichen Daten in einem amtlich vorgeschrie benen Verfahren nach Maßgabe des § 93c Abgabenordnung an die Finanzverwaltung zu übermitteln (§ 41b Abs. 1 EStG).

Dem Arbeitnehmer ist ein Ausdruck der übermittelten Daten auszuhändigen oder elektronisch bereitzustellen. Eine Lohnsteuer bescheinigung ist regelmäßig nicht erforderlich bei Arbeitnehmern, für die der Arbeitgeber die Lohnsteuer ausschließlich pauschal (§§ 40 bis 40b EStG) erhoben hat.

Nachträglicher Wegfall der Erbschaftsteuerbefreiung für ein Familienheim

Nachträglicher Wegfall der Erbschaftsteuerbefreiung für ein Familienheim

Unter bestimmten Voraussetzungen ist die Übertragung einer selbstgenutzten Wohnung (Familienheim) im Wege der Erbfolge auf den überlebenden Ehepartner oder die Kinder steuerfrei. Dies setzt neben dem Übergang des Eigentums voraus, dass die Wohnung zur Selbstnutzung durch den Erben bestimmt ist.

Die Steuerbefreiung entfällt rückwirkend, wenn der Erwerber das Familienheim innerhalb von 10 Jahren nach dem Erwerb nicht mehr zu Wohnzwecken selbst nutzt, es sei denn, er ist aus zwingenden Gründen daran gehindert.

Fraglich war bisher, ob es sich bei einer [...] >> weiterlesen

Dauerfristverlängerung für Umsatzsteuer-Vorauszahlungen 2020

Dauerfristverlängerung für Umsatzsteuer-Vorauszahlungen 2020

Unternehmer, die ihre Umsatzsteuer-Voranmeldungen monatlich übermitteln, können die Fristverlängerung für 2020 in Anspruch nehmen, wenn sie einen entsprechenden Antrag bereits für 2019 gestellt hatten oder diesen Antrag erstmals bis zum 10.02.2020 stellen.

Die Voranmeldung und die Umsatzsteuer-Vorauszahlung sind dann für Januar am 10.03., für Februar am 10.04. usw. fällig. Der Antrag ist regelmäßig nach einem amtlich vorgeschriebenen Verfahren durch Datenfernübertragung an das Finanzamt zu übermitteln.

Die Fristverlängerung ist davon abhängig, dass eine Sondervorauszahlung in Höhe eines Elftels der Summe der Vorauszahlungen für 2019 [...] >> weiterlesen

Einkommensteuer-Erklärungen 2018: Abgabe bis Ende Februar 2020

Einkommensteuer-Erklärungen 2018: Abgabe bis Ende Februar 2020

Erstmals für Einkommensteuer-Erklärungen 2018 gilt eine neue Abgabefrist: Entsprechende Erklärungen, die von Beratern erstellt werden, sind – von Vorabanforderungen abgesehen – regelmäßig bis zum letzten Februartag 2020 beim Finanzamt einzureichen.

Zur Einhaltung dieser Frist ist darauf zu achten, dass sämtliche (ggf. noch ausstehenden) relevanten Unter - lagen im Hinblick auf die Fertigstellung der Steuererklärung rechtzeitig zur Verfügung gestellt werden.

Steuern aktuell

26.022020Grundsteuer-Erlass

Autor: badewitz

geschrieben am 26.02.2020 11:36 Uhr, abgelegt in März 2020

Grundsteuer-Erlass wegen Ertragsminderung

Grundsteuer-Erlass wegen ErtragsminderungEin Grundsteuer-Erlass wegen einer Ertragsminderung bei bebauten Grundstücken kommt nicht nur bei außergewöhnlichen und vorübergehenden Umständen in Betracht, sondern z. B. auch bei schwacher Mietnachfrage bzw. Unvermietbarkeit der Immobilie aufgrund der allgemeinen schwierigen Wirtschaftslage.

Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50 % beantragt werden:

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei einer [...] >> weiterlesen

26.022020Versteuerung nach vereinnahmten Entgelten

Autor: badewitz

geschrieben am 26.02.2020 11:31 Uhr, abgelegt in März 2020

Versteuerung nach vereinnahmten Entgelten: Voraussetzungen erweitert

Versteuerung nach vereinnahmten Entgelten: Voraussetzungen erweitertFür die Umsatzsteuer gilt der Grundsatz der Versteuerung nach vereinbarten Entgelten. Dabei entsteht die Umsatzsteuer regelmäßig bereits dann, wenn die Leistung erbracht wird. Somit wird die Umsatzsteuer ggf. schon fällig, bevor der Rechnungsbetrag eingegangen ist. Eine Versteuerung nach vereinnahmten Entgelten ist nur zulässig,

- wenn der Gewinn durch Einnahmenüberschussrechnung (§ 4 Abs. 3 EStG) ermittelt werden kann, oder

- es sich um Umsätze eines Freiberuflers handelt, oder

- eine Umsatzgrenze nicht überschritten wird (vgl. § 20 UStG). Diese Umsatzgrenze ist jetzt ab [...] >> weiterlesen

26.022020Berücksichtigung von Verlusten

Autor: badewitz

geschrieben am 26.02.2020 11:24 Uhr, abgelegt in März 2020

Berücksichtigung von Verlusten bei Kapitalforderungen

Berücksichtigung von Verlusten bei KapitalforderungenSeit 2009 sind nicht nur private Erträge aus Kapitalvermögen, wie z.B. Zinsen, Dividenden oder Gewinnausschüttungen, sondern grundsätzlich auch Gewinne aus der Veräußerung des Kapitalvermögens selbst (z.B. Aktien, Wertpapiere oder GmbH-Anteile) der Besteuerung zu unterwerfen. Dies bedeutet andererseits aber auch, dass regelmäßig entsprechende Verluste z.B. aus dem Ausfall von Kapitalforderungen damit steuerlich wirksam geltend gemacht werden können.

Handelt es sich um ein Darlehen, das ein Gesellschafter „seiner“ GmbH zur Unterstützung in einer wirtschaftlichen Krise gewährt, war umstritten, wie der Ausfall des Darlehens im [...] >> weiterlesen

26.022020Gehaltsumwandlung: Reaktion des Gesetzgebers

Autor: badewitz

geschrieben am 26.02.2020 11:01 Uhr, abgelegt in März 2020

Gehaltsumwandlung: Reaktion des Gesetzgebers auf neue Rechtsprechung

Gehaltsumwandlung: Reaktion des Gesetzgebers auf neue RechtsprechungBestimmte Leistungen des Arbeitgebers (z.B. Fahrtkostenzuschüsse, Zuschüsse für Kinderbetreuung oder zur betrieblichen Gesundheitsförderung) können nach bisheriger Rechtslage regelmäßig lohnsteuer- und ggf. sozialversicherungsfrei gezahlt werden, wenn die Leistungen „zusätzlich zum ohnehin geschuldeten Arbeitslohn“ erbracht werden.

Der Bundesfinanzhof hatte dazu entschieden, dass es dabei nicht darauf ankommt, ob der Arbeitnehmer auf den zusätzlichen Arbeitslohn einen arbeitsrechtlichen Anspruch hat. Nach Auffassung des Gerichts sei jede Leistung „zusätzlicher“ Arbeitslohn, die verwendungs- bzw. zweckgebunden erbracht wird. Danach könnten bestimmte Leistungen des Arbeitgebers auch durch [...] >> weiterlesen

26.022020Steuerliche Behandlung von Erstausbildungskosten

Autor: badewitz

geschrieben am 26.02.2020 10:52 Uhr, abgelegt in März 2020

Steuerliche Behandlung von Erstausbildungskosten verfassungsgemäß

Steuerliche Behandlung von Erstausbildungskosten verfassungsgemäß Aufwendungen für eine Berufsausbildung oder für ein Studium können nur dann als Werbungskosten geltend gemacht werden, wenn bereits zuvor eine Erstausbildung (Berufsausbildung oder Studium) abgeschlossen wurde oder wenn die Ausbildung im Rahmen eines Dienstverhältnisses erfolgt. Handelt es sich um eine Erstausbildung, können die Kosten lediglich im Rahmen der Sonderausgaben bis zu einem Höchstbetrag von 6.000 Euro pro Kalenderjahr berücksichtigt werden. Hinzu kommt, dass der Sonderausgabenabzug oft ins Leere läuft, da während der Erstausbildung regelmäßig keine oder nur geringe Einkünfte [...] >> weiterlesen

31.012020Umsatzsteuerliche Folgen bei geregeltem Brexit

Autor: badewitz

geschrieben am 31.01.2020 15:16 Uhr, abgelegt in Februar 2020

Umsatzsteuerliche Folgen bei geregeltem Brexit

Umsatzsteuerliche Folgen bei geregeltem BrexitDas Ausscheiden des Vereinigten Königreichs von Großbritannien aus der Europäischen Union hat auch erhebliche umsatzsteuerliche Folgen, da das Umsatzsteuerrecht im Wesentlichen auf den Status der Handel treibenden Länder abstellt.

Bereits im ursprünglichen Austrittsvertrag wurde eine Übergangsphase bis zum 31.12.2020 vereinbart, in der Großbritannien bis dahin (weiterhin) wie ein EU-Mitgliedstaat behandelt wird. Im Fall der Ratifizierung der Austrittsregelungen bleibt Großbritannien somit auch nach dem 31.01.2020 vorerst Teil der Zollunion und des Binnenmarktes.

Offen ist, wie sich die betroffenen Seiten über ihre künftigen (umsatz-)steuerrechtlichen Beziehungen [...] >> weiterlesen

31.012020Erhöhte Pendlerpauschale

Autor: badewitz

geschrieben am 31.01.2020 15:09 Uhr, abgelegt in Februar 2020

Erhöhte Pendlerpauschale ab 2021

Erhöhte Pendlerpauschale ab 2021Mit einem Gesetz zur Umsetzung des Klimaschutzprogramms 2030 im Steuerrecht sind einige steuerliche Regelungen beschlossen worden, darunter insbesondere eine Steuerermäßigung für energetische Maßnahmen bei zu eigenen Wohnzwecken genutzten Gebäuden, eine Mobilitätsprämie sowie die Erhöhung der Entfernungspauschale. Die Erhöhung der Entfernungspauschale war bis zuletzt unklar, jetzt ist eine Einigung erzielt worden. Danach bleibt die Pauschale bis zum 20. Kilometer unverändert bei 0,30 Euro; ab dem 21.Kilometer erhöht sich die Pauschale auf

- 0,35 Euro für die Jahre 2021 bis 2023

sowie auf

- 0,38 Euro für die Jahre [...] >> weiterlesen

31.012020Jahresmeldungen in der Sozialversicherung

Autor: badewitz

geschrieben am 31.01.2020 15:06 Uhr, abgelegt in Februar 2020

Frist für Jahresmeldungen in der Sozialversicherung: 15. Februar

Frist für Jahresmeldungen in der Sozialversicherung: 15. FebruarFür alle sozialversicherungspflichtigen Arbeitnehmer, die über den Jahreswechsel hinaus beschäftigt werden, müssen Arbeitgeber regelmäßig eine Jahresmeldung an die zuständige Einzugsstelle elektronisch übermitteln. Darin sind u. a. der Zeitraum der Beschäftigung und das sozialversicherungspflichtige Arbeitsentgelt für das abgelaufene Jahr anzugeben.

Auch für geringfügig Beschäftigte müssen Jahresmeldungen an die Minijob-Zentrale (Knappschaft-Bahn- See) erstattet werden. Bei geringfügiger Beschäftigung in Privathaushalten gilt ein vereinfachtes Meldeverfahren (Haushaltsscheck).

Die Jahresmeldungen für das Jahr 2019 müssen spätestens bis zum 15.02.2020 übermittelt werden.

31.012020Betrieblichen Nutzung eines PKW

Autor: badewitz

geschrieben am 31.01.2020 15:02 Uhr, abgelegt in Februar 2020

Nachweis der betrieblichen Nutzung eines PKW für den Investitionsabzugsbetrag

Nachweis der betrieblichen Nutzung eines PKW für den InvestitionsabzugsbetragDer Investitionsabzugsbetrag sowie die korrespondierenden Sonderabschreibungen können für Wirtschaftsgüter in Anspruch genommen werden, die fast ausschließlich (zu mindestens 90 %) betrieblich genutzt werden. Wird ein PKW durch den Unternehmer genutzt und die 1%-Regelung angewendet, ist grundsätzlich von einem schädlichen Nutzungsumfang auszugehen. Die 90 %ige betriebliche Nutzung des Fahrzeugs ist anhand von geeigneten Unterlagen darzulegen und kann regelmäßig durch Vorlage eines ordnungsgemäßen Fahrtenbuchs nachgewiesen werden.

In einer neueren Finanzgerichtsentscheidung hat das Gericht den Nachweis einer mindestens 90 %igen betrieblichen [...] >> weiterlesen

31.012020Abzinsung von unverzinslichen Darlehen

Autor: badewitz

geschrieben am 31.01.2020 14:57 Uhr, abgelegt in Februar 2020

Abzinsung von unverzinslichen Darlehen

Abzinsung von unverzinslichen DarlehenWerden Darlehen für betriebliche Zwecke gewährt und ist keine Verzinsung vereinbart, ist das Darlehen in der Bilanz des Darlehensempfängers mit einem Zinssatz von 5,5 % abgezinst zu passivieren, wenn die Laufzeit mindestens ein Jahr beträgt (§ 6 Abs. 1 Nr. 3 EStG). Dies führt zu einem sofortigen steuerlichen Ertrag in Höhe der Differenz zwischen Nennwert und abgezinstem Wert des Darlehens. Um eine Abzinsung zu vermeiden, ist regelmäßig eine geringfügige Verzinsung ausreichend.

Wie der Bundesfinanzhof bestätigt hat, reicht die nachträgliche Vereinbarung einer Verzinsung nicht [...] >> weiterlesen

31.012020Belegausgabepflicht: Befreiungsmöglichkeiten

Autor: badewitz

geschrieben am 31.01.2020 14:47 Uhr, abgelegt in Februar 2020

Belegausgabepflicht: Befreiungsmöglichkeiten

Belegausgabepflicht: BefreiungsmöglichkeitenUnternehmen, in denen ein elektronisches oder PC-gestütztes Kassensystem verwendet wird, sind ab Beginn des Jahres 2020 regelmäßig verpflichtet, einen Beleg (Bon) über den Geschäftsvorfall auszustellen und diesen jedem Kunden zur Verfügung zu stellen; der Kunde ist nicht zur Mitnahme des Belegs verpflichtet. Grundsätzlich sieht das Gesetz eine Befreiungsmöglichkeit von der Belegausgabepflicht bei Betrieben vor, in denen eine Vielzahl von Waren an eine Vielzahl von nicht bekannten Personen verkauft wird. Davon betroffen wären z.B. Bäckereien, Marktstände und Eisdielen. Nach Auffassung der Finanzverwaltung kommt eine [...] >> weiterlesen

31.012020Lohnsteuerbescheinigungen 2019

Autor: badewitz

geschrieben am 31.01.2020 14:41 Uhr, abgelegt in Februar 2020

Lohnsteuerbescheinigungen 2019

Lohnsteuerbescheinigungen 2019Bis Ende Februar 2020 hat der Arbeitgeber nach den Eintragungen im Lohnkonto die Lohnsteuerbescheinigung 2019 elektronisch zu erstellen und die erforderlichen Daten in einem amtlich vorgeschrie benen Verfahren nach Maßgabe des § 93c Abgabenordnung an die Finanzverwaltung zu übermitteln (§ 41b Abs. 1 EStG).

Dem Arbeitnehmer ist ein Ausdruck der übermittelten Daten auszuhändigen oder elektronisch bereitzustellen. Eine Lohnsteuer bescheinigung ist regelmäßig nicht erforderlich bei Arbeitnehmern, für die der Arbeitgeber die Lohnsteuer ausschließlich pauschal (§§ 40 bis 40b EStG) erhoben hat.

31.012020Erbschaftsteuerbefreiung für ein Familienheim

Autor: badewitz

geschrieben am 31.01.2020 14:38 Uhr, abgelegt in Februar 2020

Nachträglicher Wegfall der Erbschaftsteuerbefreiung für ein Familienheim

Nachträglicher Wegfall der Erbschaftsteuerbefreiung für ein FamilienheimUnter bestimmten Voraussetzungen ist die Übertragung einer selbstgenutzten Wohnung (Familienheim) im Wege der Erbfolge auf den überlebenden Ehepartner oder die Kinder steuerfrei. Dies setzt neben dem Übergang des Eigentums voraus, dass die Wohnung zur Selbstnutzung durch den Erben bestimmt ist.

Die Steuerbefreiung entfällt rückwirkend, wenn der Erwerber das Familienheim innerhalb von 10 Jahren nach dem Erwerb nicht mehr zu Wohnzwecken selbst nutzt, es sei denn, er ist aus zwingenden Gründen daran gehindert.

Fraglich war bisher, ob es sich bei einer [...] >> weiterlesen

31.012020Dauerfristverlängerung für Umsatzsteuer-Vorauszahl

Autor: badewitz

geschrieben am 31.01.2020 14:35 Uhr, abgelegt in Februar 2020

Dauerfristverlängerung für Umsatzsteuer-Vorauszahlungen 2020

Dauerfristverlängerung für Umsatzsteuer-Vorauszahlungen 2020Unternehmer, die ihre Umsatzsteuer-Voranmeldungen monatlich übermitteln, können die Fristverlängerung für 2020 in Anspruch nehmen, wenn sie einen entsprechenden Antrag bereits für 2019 gestellt hatten oder diesen Antrag erstmals bis zum 10.02.2020 stellen.

Die Voranmeldung und die Umsatzsteuer-Vorauszahlung sind dann für Januar am 10.03., für Februar am 10.04. usw. fällig. Der Antrag ist regelmäßig nach einem amtlich vorgeschriebenen Verfahren durch Datenfernübertragung an das Finanzamt zu übermitteln.

Die Fristverlängerung ist davon abhängig, dass eine Sondervorauszahlung in Höhe eines Elftels der Summe der Vorauszahlungen für 2019 [...] >> weiterlesen

31.012020Einkommensteuer-Erklärungen 2018

Autor: badewitz

geschrieben am 31.01.2020 14:34 Uhr, abgelegt in Februar 2020

Einkommensteuer-Erklärungen 2018: Abgabe bis Ende Februar 2020

Einkommensteuer-Erklärungen 2018: Abgabe bis Ende Februar 2020Erstmals für Einkommensteuer-Erklärungen 2018 gilt eine neue Abgabefrist: Entsprechende Erklärungen, die von Beratern erstellt werden, sind – von Vorabanforderungen abgesehen – regelmäßig bis zum letzten Februartag 2020 beim Finanzamt einzureichen.

Zur Einhaltung dieser Frist ist darauf zu achten, dass sämtliche (ggf. noch ausstehenden) relevanten Unter - lagen im Hinblick auf die Fertigstellung der Steuererklärung rechtzeitig zur Verfügung gestellt werden.