Seit Einführung der Abgeltungsteuer im Jahr 2009 gehören Gewinne und Verluste aus der Veräußerung von Kapitalvermögen (z. B. Aktien) grundsätzlich zu den Kapitaleinkünften. Veräußerungsverluste können mit Überschüssen aus Kapitalvermögen verrechnet werden; Verluste aus der Veräußerung von Aktien können allerdings nur mit Gewinnen aus Aktiengeschäften verrechnet werden, nicht z.B. mit Zinseinnahmen oder Dividenden.

Seit Einführung der Abgeltungsteuer im Jahr 2009 gehören Gewinne und Verluste aus der Veräußerung von Kapitalvermögen (z. B. Aktien) grundsätzlich zu den Kapitaleinkünften. Veräußerungsverluste können mit Überschüssen aus Kapitalvermögen verrechnet werden; Verluste aus der Veräußerung von Aktien können allerdings nur mit Gewinnen aus Aktiengeschäften verrechnet werden, nicht z.B. mit Zinseinnahmen oder Dividenden.

Die Frage, ob auch der vollständige Ausfall einer Forderung z.B. nach (Privat-)Insolvenz des Schuldners grundsätzlich wie ein Veräußerungsverlust zu behandeln ist, hat der Bundesfinanzhof bejaht.

Der Entzug von Aktien als Folge eines Insolvenzverfahrens der [...] >> weiterlesen

Für Buchhaltungsunterlagen gelten bestimmte Aufbewahrungsfristen (vgl. § 147 Abgabenordnung). Im Jahresabschluss kann ggf. für die zukünftigen Kosten der Aufbewahrung dieser Unterlagen eine Rückstellung gebildet werden.

Für Buchhaltungsunterlagen gelten bestimmte Aufbewahrungsfristen (vgl. § 147 Abgabenordnung). Im Jahresabschluss kann ggf. für die zukünftigen Kosten der Aufbewahrung dieser Unterlagen eine Rückstellung gebildet werden.

Aufzubewahren sind alle Unterlagen, die zum Verständnis und zur Überprüfung der Aufzeichnungspflichten von Bedeutung sind. Dies gilt sowohl für Unterlagen in Papierform als auch für Unterlagen in Form von Daten, Datensätzen und elektronischen Dokumenten; die Grundsätze der ordnungsmäßigen Buchführung sind einzuhalten. Während des Aufbewahrungszeitraums muss der Zugriff auf diese Daten, die Lesbarkeit und die maschinelle Auswertbarkeit möglich sein.

Eingehende elektronische [...] >> weiterlesen

Aufwendungen für eine Erstausbildung (Berufsausbildung oder Studium) können grundsätzlich nur als Sonderausgaben bis zu einem Höchstbetrag von 6.000 Euro geltend gemacht werden. Ein unbegrenzterWerbungskostenabzug von Ausbildungskosten ist dagegen möglich, wenn die Ausbildung im Rahmen eines Dienstverhältnisses erfolgt oder wenn zuvor bereits eine Erstausbildung abgeschlossen wurde (vgl. § 9 Abs. 6 EStG).

Aufwendungen für eine Erstausbildung (Berufsausbildung oder Studium) können grundsätzlich nur als Sonderausgaben bis zu einem Höchstbetrag von 6.000 Euro geltend gemacht werden. Ein unbegrenzterWerbungskostenabzug von Ausbildungskosten ist dagegen möglich, wenn die Ausbildung im Rahmen eines Dienstverhältnisses erfolgt oder wenn zuvor bereits eine Erstausbildung abgeschlossen wurde (vgl. § 9 Abs. 6 EStG).

Neben den berücksichtigungsfähigen Aufwendungen für Arbeitsmittel und Fachliteratur können insbesondere auch die Kosten für Fahrten zur Ausbildungsstätte bzw. Hochschule geltend gemacht werden – allerdings grundsätzlich nur mit der Entfernungspauschale von 0,30 Euro pro Entfernungskilometer, weil [...] >> weiterlesen

Durch das Dritte Corona-Steuerhilfegesetz9 sind folgende Maßnahmen verabschiedet worden:

Durch das Dritte Corona-Steuerhilfegesetz9 sind folgende Maßnahmen verabschiedet worden:

1. In der Gastronomie gilt der ermäßigte Umsatzsteuer-Satz von 7% für die Abgabe von Speisen (nicht für Getränke) bis zum 30.06.2021; diese Regelung wird bis zum 31.12.2022 verlängert.

2. Für jedes Kind, für das im Jahr 2021 Anspruch auf Kindergeld besteht, wird zusätzlich zum Kindergeld ein Einmalbetrag von 150 Euro gezahlt. Die Auszahlung soll regelmäßig im Mai 2021 erfolgen.

3. Die Grenzen für den möglichen Verlustrücktrag werden auf 10 Mio. Euro (bei Zusammenveranlagung auf 20 Mio. Euro) verdoppelt.

Schon vor [...] >> weiterlesen

In der Zeit vom 01.03.2020 bis zum 30.06.2021 aufgrund der Corona-Krise vom Arbeitgeber an seine Arbeitnehmer in Form von Zuschüssen oder Sachbezügen gewährte Beihilfen und Unterstützungen sind bis zu einem Betrag von insgesamt 1.500 Euro lohnsteuerfrei und beitragsfrei in der Sozialversicherung, wenn sie zusätzlich zum ohnehin geschuldeten Arbeitslohn gegeben werden (§ 3 Nr. 11a EStG).

In der Zeit vom 01.03.2020 bis zum 30.06.2021 aufgrund der Corona-Krise vom Arbeitgeber an seine Arbeitnehmer in Form von Zuschüssen oder Sachbezügen gewährte Beihilfen und Unterstützungen sind bis zu einem Betrag von insgesamt 1.500 Euro lohnsteuerfrei und beitragsfrei in der Sozialversicherung, wenn sie zusätzlich zum ohnehin geschuldeten Arbeitslohn gegeben werden (§ 3 Nr. 11a EStG).

Das Kurzarbeitergeld ist ebenfalls von der Lohnsteuer befreit (siehe § 3 Nr. 2 Buchst. a EStG); die anfallenden Beiträge für Kranken-, Pflege- und Rentenversicherung trägt der Arbeitgeber allein. Das gilt auch [...] >> weiterlesen

Nach einem neuen Schreiben des Bundesfinanzministeriums5 kann für „Computerhardware“ sowie für „Software“ eine betriebsgewöhnliche Nutzungsdauer von einem Jahr zugrunde gelegt werden. Anders als bei geringwertigen Wirtschaftsgütern6 kommt gemäß § 7 Abs. 1 Satz 4 EStG im Jahr der Anschaffung oder Fertigstellung nur eine zeitanteilige Abschreibung in Betracht, wenn die Anschaffung nicht im ersten Monat des (Wirtschafts-)Jahres erfolgt ist. Anschaffungskosten für Computerhardware und Software können damit (statt z. B. über drei Jahre) künftig innerhalb von 12 Monaten komplett abgeschrieben werden.

Nach einem neuen Schreiben des Bundesfinanzministeriums5 kann für „Computerhardware“ sowie für „Software“ eine betriebsgewöhnliche Nutzungsdauer von einem Jahr zugrunde gelegt werden. Anders als bei geringwertigen Wirtschaftsgütern6 kommt gemäß § 7 Abs. 1 Satz 4 EStG im Jahr der Anschaffung oder Fertigstellung nur eine zeitanteilige Abschreibung in Betracht, wenn die Anschaffung nicht im ersten Monat des (Wirtschafts-)Jahres erfolgt ist. Anschaffungskosten für Computerhardware und Software können damit (statt z. B. über drei Jahre) künftig innerhalb von 12 Monaten komplett abgeschrieben werden.

Der Begriff Computerhardware umfasst auch Peripheriegeräte [...] >> weiterlesen

Als außergewöhnliche Belastungen können Aufwendungen dann steuerlich geltend gemacht werden, wenn diese zwangsläufig entstanden und außergewöhnlich sind, d. h. der Mehrzahl der Steuerpflichtigen nicht entstehen. Prozesskosten sind allerdings ausdrücklich vom Abzug ausgeschlossen, es sei denn, es handelt sich um Aufwendungen, ohne die man Gefahr liefe, die Existenzgrundlage zu verlieren und die lebensnotwen - digen Bedürfnisse in dem üblichen Rahmen nicht mehr befriedigen zu können (§ 33 Abs. 2 Satz 4 EStG). Diese Voraussetzung gilt z.B. bei Scheidungskosten nicht als erfüllt.

Als außergewöhnliche Belastungen können Aufwendungen dann steuerlich geltend gemacht werden, wenn diese zwangsläufig entstanden und außergewöhnlich sind, d. h. der Mehrzahl der Steuerpflichtigen nicht entstehen. Prozesskosten sind allerdings ausdrücklich vom Abzug ausgeschlossen, es sei denn, es handelt sich um Aufwendungen, ohne die man Gefahr liefe, die Existenzgrundlage zu verlieren und die lebensnotwen - digen Bedürfnisse in dem üblichen Rahmen nicht mehr befriedigen zu können (§ 33 Abs. 2 Satz 4 EStG). Diese Voraussetzung gilt z.B. bei Scheidungskosten nicht als erfüllt.

Der Bundesfinanzhof hat seine einschränkende Rechtsprechung [...] >> weiterlesen

Für haushaltsnahe Dienstleistungen kann eine Steuerermäßigung von 20 % der Aufwendungen, höchstens 4.000 Euro pro Jahr, in Anspruch genommen werden. Ist ein Grundstückseigentümer verpflichtet, die Reinigung und den Winterdienst für den angrenzenden Gehweg, die Straßenrinne, den Randstreifen oder auch der Straße zu übernehmen, können die Aufwendungen für einen entsprechenden Dienstleister bisher ohne weitere Differenzierung als haushaltsnahe Dienstleistungen berücksichtigt werden; lediglich öffentliche Abgaben sind nicht begünstigt.

Für haushaltsnahe Dienstleistungen kann eine Steuerermäßigung von 20 % der Aufwendungen, höchstens 4.000 Euro pro Jahr, in Anspruch genommen werden. Ist ein Grundstückseigentümer verpflichtet, die Reinigung und den Winterdienst für den angrenzenden Gehweg, die Straßenrinne, den Randstreifen oder auch der Straße zu übernehmen, können die Aufwendungen für einen entsprechenden Dienstleister bisher ohne weitere Differenzierung als haushaltsnahe Dienstleistungen berücksichtigt werden; lediglich öffentliche Abgaben sind nicht begünstigt.

In einer aktuellen Entscheidung hat der Bundesfinanzhof entgegen seiner früheren Ansicht entsprechende Aufwendungen, soweit sie die Fahrbahn betreffen, nicht als haushaltsnahe [...] >> weiterlesen

Die Besteuerung von Erbschaften bzw. Schenkungen ist regelmäßig davon abhängig, in welchem persönlichen Verhältnis der Erwerber zum Erblasser bzw. Schenker steht.

Die Besteuerung von Erbschaften bzw. Schenkungen ist regelmäßig davon abhängig, in welchem persönlichen Verhältnis der Erwerber zum Erblasser bzw. Schenker steht.

Je nach persönlichem Verhältnis zum Erblasser wird der Erbe in eine der Steuerklassen (I bis III) eingeordnet, die im Wesentlichen über die Höhe des Freibetrags (§ 16 Abs. 1 ErbStG) und die Höhe des Steuersatzes (§ 19 Abs. 1 ErbStG) entscheidet.

Beerbt z.B. ein Kind einen Elternteil, kommt ein Freibetrag in Höhe von 400.000 Euro in Betracht; Entsprechendes gilt bei Schenkungen. Der Freibetrag verringert sich, je [...] >> weiterlesen

Im Rahmen des § 33 EStG können zwangsläufige Mehraufwendungen als außergewöhnliche Belastungen berücksichtigt werden. Unklar war bislang, ob durch Wildtiere (z.B. Biber) verursachte Schäden an Terrasse und Garten eines selbstgenutzten Einfamilienhauses dazugehören.

Im Rahmen des § 33 EStG können zwangsläufige Mehraufwendungen als außergewöhnliche Belastungen berücksichtigt werden. Unklar war bislang, ob durch Wildtiere (z.B. Biber) verursachte Schäden an Terrasse und Garten eines selbstgenutzten Einfamilienhauses dazugehören.

Der Bundesfinanzhof hat dies in einer neuen Entscheidung verneint. Nach Auffassung des Gerichts sind Wildtierschäden und Maßnahmen zu ihrer Vermeidung keineswegs unüblich und daher nicht mit ungewöhnlichen Schadensereignissen – etwa mit Schäden aufgrund von Brand oder Hochwasser – vergleichbar.

Entsprechende Aufwendungen können deshalb grundsätzlich nicht im Rahmen der außergewöhnlichen Belastungen berücksichtigt werden, selbst wenn sie [...] >> weiterlesen

Arbeitgeber können ihren Mitarbeitern – neben der klassischen Mitgliedschaft in einem Fitnessstudio – die Nutzung verschiedenster Sportanlagen und Fitnessangebote über spezielle Anbieter für Firmenfitness ermöglichen. Solche unentgeltlichen oder verbilligten Nutzungsmöglichkeiten stellen einen lohnsteuer- und sozialversicherungspflichtigen Sachbezug dar.

Arbeitgeber können ihren Mitarbeitern – neben der klassischen Mitgliedschaft in einem Fitnessstudio – die Nutzung verschiedenster Sportanlagen und Fitnessangebote über spezielle Anbieter für Firmenfitness ermöglichen. Solche unentgeltlichen oder verbilligten Nutzungsmöglichkeiten stellen einen lohnsteuer- und sozialversicherungspflichtigen Sachbezug dar.

Liegt deren Wert insgesamt unter 44 Euro (ab 2022: 50 Euro) im Monat, bleiben diese Vorteile steuerfrei (§ 8 Abs. 2 Satz 11 EStG); jedoch führt selbst ein geringfügiges Überschreiten dieser Grenze zu einer vollständigen Lohnsteuer- und Sozialversicherungspflicht. Bei ganzjährigen Nutzungsmöglichkeiten stellt sich die Frage, wann der Vorteil zugeflossen [...] >> weiterlesen

Steuern aktuell

17.052021Wertverluste von Aktien infolge der Eröffnung des Insolvenzverfahrens

Autor: badewitz

geschrieben am 17.05.2021 10:14 Uhr, abgelegt in Mai 2021

Seit Einführung der Abgeltungsteuer im Jahr 2009 gehören Gewinne und Verluste aus der Veräußerung von Kapitalvermögen (z. B. Aktien) grundsätzlich zu den Kapitaleinkünften. Veräußerungsverluste können mit Überschüssen aus Kapitalvermögen verrechnet werden; Verluste aus der Veräußerung von Aktien können allerdings nur mit Gewinnen aus Aktiengeschäften verrechnet werden, nicht z.B. mit Zinseinnahmen oder Dividenden.

Seit Einführung der Abgeltungsteuer im Jahr 2009 gehören Gewinne und Verluste aus der Veräußerung von Kapitalvermögen (z. B. Aktien) grundsätzlich zu den Kapitaleinkünften. Veräußerungsverluste können mit Überschüssen aus Kapitalvermögen verrechnet werden; Verluste aus der Veräußerung von Aktien können allerdings nur mit Gewinnen aus Aktiengeschäften verrechnet werden, nicht z.B. mit Zinseinnahmen oder Dividenden.Die Frage, ob auch der vollständige Ausfall einer Forderung z.B. nach (Privat-)Insolvenz des Schuldners grundsätzlich wie ein Veräußerungsverlust zu behandeln ist, hat der Bundesfinanzhof bejaht.

Der Entzug von Aktien als Folge eines Insolvenzverfahrens der [...] >> weiterlesen

11.042021Vernichtung von Buchhaltungsunterlagen

Autor: badewitz

geschrieben am 11.04.2021 09:42 Uhr, abgelegt in April 2021

Für Buchhaltungsunterlagen gelten bestimmte Aufbewahrungsfristen (vgl. § 147 Abgabenordnung). Im Jahresabschluss kann ggf. für die zukünftigen Kosten der Aufbewahrung dieser Unterlagen eine Rückstellung gebildet werden.

Für Buchhaltungsunterlagen gelten bestimmte Aufbewahrungsfristen (vgl. § 147 Abgabenordnung). Im Jahresabschluss kann ggf. für die zukünftigen Kosten der Aufbewahrung dieser Unterlagen eine Rückstellung gebildet werden.Aufzubewahren sind alle Unterlagen, die zum Verständnis und zur Überprüfung der Aufzeichnungspflichten von Bedeutung sind. Dies gilt sowohl für Unterlagen in Papierform als auch für Unterlagen in Form von Daten, Datensätzen und elektronischen Dokumenten; die Grundsätze der ordnungsmäßigen Buchführung sind einzuhalten. Während des Aufbewahrungszeitraums muss der Zugriff auf diese Daten, die Lesbarkeit und die maschinelle Auswertbarkeit möglich sein.

Eingehende elektronische [...] >> weiterlesen

11.042021Berücksichtigung von Aufwendungen bei Auslands(praxis)semestern

Autor: badewitz

geschrieben am 11.04.2021 09:41 Uhr, abgelegt in April 2021

Aufwendungen für eine Erstausbildung (Berufsausbildung oder Studium) können grundsätzlich nur als Sonderausgaben bis zu einem Höchstbetrag von 6.000 Euro geltend gemacht werden. Ein unbegrenzterWerbungskostenabzug von Ausbildungskosten ist dagegen möglich, wenn die Ausbildung im Rahmen eines Dienstverhältnisses erfolgt oder wenn zuvor bereits eine Erstausbildung abgeschlossen wurde (vgl. § 9 Abs. 6 EStG).

Aufwendungen für eine Erstausbildung (Berufsausbildung oder Studium) können grundsätzlich nur als Sonderausgaben bis zu einem Höchstbetrag von 6.000 Euro geltend gemacht werden. Ein unbegrenzterWerbungskostenabzug von Ausbildungskosten ist dagegen möglich, wenn die Ausbildung im Rahmen eines Dienstverhältnisses erfolgt oder wenn zuvor bereits eine Erstausbildung abgeschlossen wurde (vgl. § 9 Abs. 6 EStG).Neben den berücksichtigungsfähigen Aufwendungen für Arbeitsmittel und Fachliteratur können insbesondere auch die Kosten für Fahrten zur Ausbildungsstätte bzw. Hochschule geltend gemacht werden – allerdings grundsätzlich nur mit der Entfernungspauschale von 0,30 Euro pro Entfernungskilometer, weil [...] >> weiterlesen

11.042021Aktuelle Grunderwerbsteuersätze

Autor: badewitz

geschrieben am 11.04.2021 09:40 Uhr, abgelegt in April 2021

Die Bundesländer können die Höhe des Grunderwerbsteuersatzes selbst bestimmen. Die folgende Tabelle gibt einen Überblick über die aktuellen Steuersätze:

Der Grunderwerbsteuer unterliegt regelmäßig der Kauf eines Grundstücks, eines Gebäudes oder einer Eigentumswohnung; die Steuer wird unter Zugrundelegung des Kaufpreises des Objekts (bzw. der Gegenleistung) ermittelt.

Vor dem Hintergrund, dass sich die Grunderwerbsteuer zu einem erheblichen Kostenfaktor entwickelt hat, ist auf Folgendes hinzuweisen:

Der Grunderwerbsteuer unterliegt der Erwerb eines Grundstücks einschließlich seiner wesentlichen Bestandteile; dazu gehören die mit dem Grundstück fest verbundenen Sachen, d. h. insbesondere ein [...] >> weiterlesen

Der Grunderwerbsteuer unterliegt regelmäßig der Kauf eines Grundstücks, eines Gebäudes oder einer Eigentumswohnung; die Steuer wird unter Zugrundelegung des Kaufpreises des Objekts (bzw. der Gegenleistung) ermittelt.

Vor dem Hintergrund, dass sich die Grunderwerbsteuer zu einem erheblichen Kostenfaktor entwickelt hat, ist auf Folgendes hinzuweisen:

Der Grunderwerbsteuer unterliegt der Erwerb eines Grundstücks einschließlich seiner wesentlichen Bestandteile; dazu gehören die mit dem Grundstück fest verbundenen Sachen, d. h. insbesondere ein [...] >> weiterlesen

11.042021Drittes Corona-Steuerhilfegesetz: Umsatzsteuer-Satz in der Gastronomie

Autor: badewitz

geschrieben am 11.04.2021 09:39 Uhr, abgelegt in April 2021

Durch das Dritte Corona-Steuerhilfegesetz9 sind folgende Maßnahmen verabschiedet worden:

Durch das Dritte Corona-Steuerhilfegesetz9 sind folgende Maßnahmen verabschiedet worden:1. In der Gastronomie gilt der ermäßigte Umsatzsteuer-Satz von 7% für die Abgabe von Speisen (nicht für Getränke) bis zum 30.06.2021; diese Regelung wird bis zum 31.12.2022 verlängert.

2. Für jedes Kind, für das im Jahr 2021 Anspruch auf Kindergeld besteht, wird zusätzlich zum Kindergeld ein Einmalbetrag von 150 Euro gezahlt. Die Auszahlung soll regelmäßig im Mai 2021 erfolgen.

3. Die Grenzen für den möglichen Verlustrücktrag werden auf 10 Mio. Euro (bei Zusammenveranlagung auf 20 Mio. Euro) verdoppelt.

Schon vor [...] >> weiterlesen

11.042021Progressionsvorbehalt: Lohnersatzleistungen in der Corona Krise

Autor: badewitz

geschrieben am 11.04.2021 09:38 Uhr, abgelegt in April 2021

In der Zeit vom 01.03.2020 bis zum 30.06.2021 aufgrund der Corona-Krise vom Arbeitgeber an seine Arbeitnehmer in Form von Zuschüssen oder Sachbezügen gewährte Beihilfen und Unterstützungen sind bis zu einem Betrag von insgesamt 1.500 Euro lohnsteuerfrei und beitragsfrei in der Sozialversicherung, wenn sie zusätzlich zum ohnehin geschuldeten Arbeitslohn gegeben werden (§ 3 Nr. 11a EStG).

In der Zeit vom 01.03.2020 bis zum 30.06.2021 aufgrund der Corona-Krise vom Arbeitgeber an seine Arbeitnehmer in Form von Zuschüssen oder Sachbezügen gewährte Beihilfen und Unterstützungen sind bis zu einem Betrag von insgesamt 1.500 Euro lohnsteuerfrei und beitragsfrei in der Sozialversicherung, wenn sie zusätzlich zum ohnehin geschuldeten Arbeitslohn gegeben werden (§ 3 Nr. 11a EStG).Das Kurzarbeitergeld ist ebenfalls von der Lohnsteuer befreit (siehe § 3 Nr. 2 Buchst. a EStG); die anfallenden Beiträge für Kranken-, Pflege- und Rentenversicherung trägt der Arbeitgeber allein. Das gilt auch [...] >> weiterlesen

11.042021Betriebsgewöhnliche Nutzungsdauer für Computerhardware und Software

Autor: badewitz

geschrieben am 11.04.2021 09:37 Uhr, abgelegt in April 2021

Nach einem neuen Schreiben des Bundesfinanzministeriums5 kann für „Computerhardware“ sowie für „Software“ eine betriebsgewöhnliche Nutzungsdauer von einem Jahr zugrunde gelegt werden. Anders als bei geringwertigen Wirtschaftsgütern6 kommt gemäß § 7 Abs. 1 Satz 4 EStG im Jahr der Anschaffung oder Fertigstellung nur eine zeitanteilige Abschreibung in Betracht, wenn die Anschaffung nicht im ersten Monat des (Wirtschafts-)Jahres erfolgt ist. Anschaffungskosten für Computerhardware und Software können damit (statt z. B. über drei Jahre) künftig innerhalb von 12 Monaten komplett abgeschrieben werden.

Nach einem neuen Schreiben des Bundesfinanzministeriums5 kann für „Computerhardware“ sowie für „Software“ eine betriebsgewöhnliche Nutzungsdauer von einem Jahr zugrunde gelegt werden. Anders als bei geringwertigen Wirtschaftsgütern6 kommt gemäß § 7 Abs. 1 Satz 4 EStG im Jahr der Anschaffung oder Fertigstellung nur eine zeitanteilige Abschreibung in Betracht, wenn die Anschaffung nicht im ersten Monat des (Wirtschafts-)Jahres erfolgt ist. Anschaffungskosten für Computerhardware und Software können damit (statt z. B. über drei Jahre) künftig innerhalb von 12 Monaten komplett abgeschrieben werden.Der Begriff Computerhardware umfasst auch Peripheriegeräte [...] >> weiterlesen

13.032021Abgabefrist für Steuererklärungen 2019

Autor: badewitz

geschrieben am 13.03.2021 08:58 Uhr, abgelegt in März 2021

Abgabefrist für Steuererklärungen 2019 sowie Karenzzeit für Steuerzinsen werden gesetzlich verlängert

Wie bereits berichtet, wird die Abgabefrist für von Beratern erstellte Steuererklärungen des Jahres 2019 (z.B. für Einkommen-, Körperschaft-, Umsatzsteuer) um 6 Monate bis zum 31.08.2021 verlängert, ohne dass ein besonderer Antrag gestellt werden muss.

Wie bereits berichtet, wird die Abgabefrist für von Beratern erstellte Steuererklärungen des Jahres 2019 (z.B. für Einkommen-, Körperschaft-, Umsatzsteuer) um 6 Monate bis zum 31.08.2021 verlängert, ohne dass ein besonderer Antrag gestellt werden muss.

Für beratene Land- und Forstwirte mit abweichendem Wirtschaftsjahr gilt eine Verlängerung um 5 Monate bis zum 31.12.2021. Die Möglichkeit des Finanzamts, vorzeitig Erklärungen anzufordern, bleibt aber be - stehen.

Ebenfalls verlängert wird die zinsfreie Karenzzeit bei der Verzinsung von entsprechenden Steuernachzahlungen [...] >> weiterlesen

Wie bereits berichtet, wird die Abgabefrist für von Beratern erstellte Steuererklärungen des Jahres 2019 (z.B. für Einkommen-, Körperschaft-, Umsatzsteuer) um 6 Monate bis zum 31.08.2021 verlängert, ohne dass ein besonderer Antrag gestellt werden muss.

Wie bereits berichtet, wird die Abgabefrist für von Beratern erstellte Steuererklärungen des Jahres 2019 (z.B. für Einkommen-, Körperschaft-, Umsatzsteuer) um 6 Monate bis zum 31.08.2021 verlängert, ohne dass ein besonderer Antrag gestellt werden muss.Für beratene Land- und Forstwirte mit abweichendem Wirtschaftsjahr gilt eine Verlängerung um 5 Monate bis zum 31.12.2021. Die Möglichkeit des Finanzamts, vorzeitig Erklärungen anzufordern, bleibt aber be - stehen.

Ebenfalls verlängert wird die zinsfreie Karenzzeit bei der Verzinsung von entsprechenden Steuernachzahlungen [...] >> weiterlesen

13.032021Prozesskosten als außergewöhnliche Belastungen: Rechtsstreit um Umgang

Autor: badewitz

geschrieben am 13.03.2021 08:58 Uhr, abgelegt in März 2021

Als außergewöhnliche Belastungen können Aufwendungen dann steuerlich geltend gemacht werden, wenn diese zwangsläufig entstanden und außergewöhnlich sind, d. h. der Mehrzahl der Steuerpflichtigen nicht entstehen. Prozesskosten sind allerdings ausdrücklich vom Abzug ausgeschlossen, es sei denn, es handelt sich um Aufwendungen, ohne die man Gefahr liefe, die Existenzgrundlage zu verlieren und die lebensnotwen - digen Bedürfnisse in dem üblichen Rahmen nicht mehr befriedigen zu können (§ 33 Abs. 2 Satz 4 EStG). Diese Voraussetzung gilt z.B. bei Scheidungskosten nicht als erfüllt.

Als außergewöhnliche Belastungen können Aufwendungen dann steuerlich geltend gemacht werden, wenn diese zwangsläufig entstanden und außergewöhnlich sind, d. h. der Mehrzahl der Steuerpflichtigen nicht entstehen. Prozesskosten sind allerdings ausdrücklich vom Abzug ausgeschlossen, es sei denn, es handelt sich um Aufwendungen, ohne die man Gefahr liefe, die Existenzgrundlage zu verlieren und die lebensnotwen - digen Bedürfnisse in dem üblichen Rahmen nicht mehr befriedigen zu können (§ 33 Abs. 2 Satz 4 EStG). Diese Voraussetzung gilt z.B. bei Scheidungskosten nicht als erfüllt.Der Bundesfinanzhof hat seine einschränkende Rechtsprechung [...] >> weiterlesen

13.032021Haushaltsnahe Dienstleistungen: Reinigung von Gehweg und Fahrbahn

Autor: badewitz

geschrieben am 13.03.2021 08:57 Uhr, abgelegt in März 2021

Für haushaltsnahe Dienstleistungen kann eine Steuerermäßigung von 20 % der Aufwendungen, höchstens 4.000 Euro pro Jahr, in Anspruch genommen werden. Ist ein Grundstückseigentümer verpflichtet, die Reinigung und den Winterdienst für den angrenzenden Gehweg, die Straßenrinne, den Randstreifen oder auch der Straße zu übernehmen, können die Aufwendungen für einen entsprechenden Dienstleister bisher ohne weitere Differenzierung als haushaltsnahe Dienstleistungen berücksichtigt werden; lediglich öffentliche Abgaben sind nicht begünstigt.

Für haushaltsnahe Dienstleistungen kann eine Steuerermäßigung von 20 % der Aufwendungen, höchstens 4.000 Euro pro Jahr, in Anspruch genommen werden. Ist ein Grundstückseigentümer verpflichtet, die Reinigung und den Winterdienst für den angrenzenden Gehweg, die Straßenrinne, den Randstreifen oder auch der Straße zu übernehmen, können die Aufwendungen für einen entsprechenden Dienstleister bisher ohne weitere Differenzierung als haushaltsnahe Dienstleistungen berücksichtigt werden; lediglich öffentliche Abgaben sind nicht begünstigt.In einer aktuellen Entscheidung hat der Bundesfinanzhof entgegen seiner früheren Ansicht entsprechende Aufwendungen, soweit sie die Fahrbahn betreffen, nicht als haushaltsnahe [...] >> weiterlesen

13.032021Erbschaft-/Schenkungsteuer: Urenkel gelten nicht als Enkel

Autor: badewitz

geschrieben am 13.03.2021 08:57 Uhr, abgelegt in März 2021

Die Besteuerung von Erbschaften bzw. Schenkungen ist regelmäßig davon abhängig, in welchem persönlichen Verhältnis der Erwerber zum Erblasser bzw. Schenker steht.

Die Besteuerung von Erbschaften bzw. Schenkungen ist regelmäßig davon abhängig, in welchem persönlichen Verhältnis der Erwerber zum Erblasser bzw. Schenker steht.Je nach persönlichem Verhältnis zum Erblasser wird der Erbe in eine der Steuerklassen (I bis III) eingeordnet, die im Wesentlichen über die Höhe des Freibetrags (§ 16 Abs. 1 ErbStG) und die Höhe des Steuersatzes (§ 19 Abs. 1 ErbStG) entscheidet.

Beerbt z.B. ein Kind einen Elternteil, kommt ein Freibetrag in Höhe von 400.000 Euro in Betracht; Entsprechendes gilt bei Schenkungen. Der Freibetrag verringert sich, je [...] >> weiterlesen

13.032021Wildtierschäden als außergewöhnliche Belastungen?

Autor: badewitz

geschrieben am 13.03.2021 08:56 Uhr, abgelegt in März 2021

Im Rahmen des § 33 EStG können zwangsläufige Mehraufwendungen als außergewöhnliche Belastungen berücksichtigt werden. Unklar war bislang, ob durch Wildtiere (z.B. Biber) verursachte Schäden an Terrasse und Garten eines selbstgenutzten Einfamilienhauses dazugehören.

Im Rahmen des § 33 EStG können zwangsläufige Mehraufwendungen als außergewöhnliche Belastungen berücksichtigt werden. Unklar war bislang, ob durch Wildtiere (z.B. Biber) verursachte Schäden an Terrasse und Garten eines selbstgenutzten Einfamilienhauses dazugehören.Der Bundesfinanzhof hat dies in einer neuen Entscheidung verneint. Nach Auffassung des Gerichts sind Wildtierschäden und Maßnahmen zu ihrer Vermeidung keineswegs unüblich und daher nicht mit ungewöhnlichen Schadensereignissen – etwa mit Schäden aufgrund von Brand oder Hochwasser – vergleichbar.

Entsprechende Aufwendungen können deshalb grundsätzlich nicht im Rahmen der außergewöhnlichen Belastungen berücksichtigt werden, selbst wenn sie [...] >> weiterlesen

13.032021Grundsteuer-Erlass wegen Ertragsminderung

Autor: badewitz

geschrieben am 13.03.2021 08:56 Uhr, abgelegt in März 2021

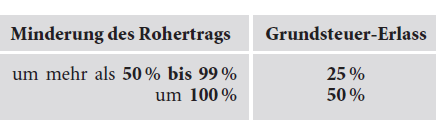

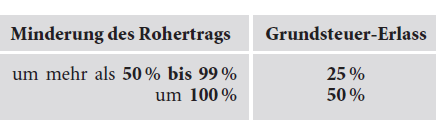

Ein Grundsteuer-Erlass wegen einer Ertragsminderung bei bebauten Grundstücken kommt nicht nur bei außergewöhnlichen und vorübergehenden Umständen in Betracht, sondern z. B. auch bei schwacher Mietnachfrage bzw. Unvermietbarkeit der Immobilie aufgrund der allgemein schwierigen Wirtschaftslage. Der Grundsteuer-Erlass ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete) und kann erst ab einer Ertragsminderung von über 50 % beantragt werden:

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei einer leer stehenden Wohnung muss der Vermieter [...] >> weiterlesen

Ein Grundsteuer-Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei einer leer stehenden Wohnung muss der Vermieter [...] >> weiterlesen

13.032021Sachbezug bei Teilnahme am Firmenfitness-Programm

Autor: badewitz

geschrieben am 13.03.2021 08:55 Uhr, abgelegt in März 2021

Arbeitgeber können ihren Mitarbeitern – neben der klassischen Mitgliedschaft in einem Fitnessstudio – die Nutzung verschiedenster Sportanlagen und Fitnessangebote über spezielle Anbieter für Firmenfitness ermöglichen. Solche unentgeltlichen oder verbilligten Nutzungsmöglichkeiten stellen einen lohnsteuer- und sozialversicherungspflichtigen Sachbezug dar.

Arbeitgeber können ihren Mitarbeitern – neben der klassischen Mitgliedschaft in einem Fitnessstudio – die Nutzung verschiedenster Sportanlagen und Fitnessangebote über spezielle Anbieter für Firmenfitness ermöglichen. Solche unentgeltlichen oder verbilligten Nutzungsmöglichkeiten stellen einen lohnsteuer- und sozialversicherungspflichtigen Sachbezug dar.Liegt deren Wert insgesamt unter 44 Euro (ab 2022: 50 Euro) im Monat, bleiben diese Vorteile steuerfrei (§ 8 Abs. 2 Satz 11 EStG); jedoch führt selbst ein geringfügiges Überschreiten dieser Grenze zu einer vollständigen Lohnsteuer- und Sozialversicherungspflicht. Bei ganzjährigen Nutzungsmöglichkeiten stellt sich die Frage, wann der Vorteil zugeflossen [...] >> weiterlesen

13.032021Kürzung der steuerfreien Verpflegungspauschalen

Autor: badewitz

geschrieben am 13.03.2021 08:55 Uhr, abgelegt in März 2021

Kürzung der steuerfreien Verpflegungspauschalen bei Nichteinnahme von gestellten Mahlzeiten

Die Verpflegungspauschalen von 28 Euro bzw. 14 Euro anlässlich einer Auswärtstätigkeit sind bei Zurverfügungstellung einer „üblichen“ Mahlzeit durch den Arbeitgeber oder auf dessen Veranlassung durch einen Dritten zu kürzen. Die Kürzung für ein Frühstück beträgt 20 % (5,60 Euro) und für ein Mittag- oder Abendessen jeweils 40 % (11,20 Euro) der Verpflegungspauschale von 28 Euro für einen vollen Tag. Steht dem Arbeitnehmer keine Verpflegungspauschale zu, ist die Mahlzeit grundsätzlich als Arbeitslohn mit dem amt - lichen [...] >> weiterlesen

Die Verpflegungspauschalen von 28 Euro bzw. 14 Euro anlässlich einer Auswärtstätigkeit sind bei Zurverfügungstellung einer „üblichen“ Mahlzeit durch den Arbeitgeber oder auf dessen Veranlassung durch einen Dritten zu kürzen. Die Kürzung für ein Frühstück beträgt 20 % (5,60 Euro) und für ein Mittag- oder Abendessen jeweils 40 % (11,20 Euro) der Verpflegungspauschale von 28 Euro für einen vollen Tag. Steht dem Arbeitnehmer keine Verpflegungspauschale zu, ist die Mahlzeit grundsätzlich als Arbeitslohn mit dem amt - lichen [...] >> weiterlesen

Die Verpflegungspauschalen von 28 Euro bzw. 14 Euro anlässlich einer Auswärtstätigkeit sind bei Zurverfügungstellung einer „üblichen“ Mahlzeit durch den Arbeitgeber oder auf dessen Veranlassung durch einen Dritten zu kürzen. Die Kürzung für ein Frühstück beträgt 20 % (5,60 Euro) und für ein Mittag- oder Abendessen jeweils 40 % (11,20 Euro) der Verpflegungspauschale von 28 Euro für einen vollen Tag. Steht dem Arbeitnehmer keine Verpflegungspauschale zu, ist die Mahlzeit grundsätzlich als Arbeitslohn mit dem amt - lichen [...] >> weiterlesen

Die Verpflegungspauschalen von 28 Euro bzw. 14 Euro anlässlich einer Auswärtstätigkeit sind bei Zurverfügungstellung einer „üblichen“ Mahlzeit durch den Arbeitgeber oder auf dessen Veranlassung durch einen Dritten zu kürzen. Die Kürzung für ein Frühstück beträgt 20 % (5,60 Euro) und für ein Mittag- oder Abendessen jeweils 40 % (11,20 Euro) der Verpflegungspauschale von 28 Euro für einen vollen Tag. Steht dem Arbeitnehmer keine Verpflegungspauschale zu, ist die Mahlzeit grundsätzlich als Arbeitslohn mit dem amt - lichen [...] >> weiterlesen