Steuern aktuell

28.012025Lohnsteuerbescheinigungen 2024

Autor: badewitz

geschrieben am 28.01.2025 10:41 Uhr, abgelegt in Februar 2025

Bis Ende Februar 2025 hat der Arbeitgeber nach den Eintragungen im Lohnkonto die Lohnsteuerbescheinigung 2024 elektronisch zu erstellen und die erforderlichen Daten  in einem amtlich vorgeschriebenen Verfahren nach Maßgabe des § 93c AO an die Finanzverwaltung zu übermitteln (§ 41b Abs. 1 EStG).

in einem amtlich vorgeschriebenen Verfahren nach Maßgabe des § 93c AO an die Finanzverwaltung zu übermitteln (§ 41b Abs. 1 EStG).

Dem Arbeitnehmer ist ein Ausdruck der übermittelten Daten auszuhändigen oder elektronisch bereitzustellen. Eine Lohnsteuerbescheinigung ist regelmäßig nicht erforderlich bei Arbeitnehmern, für die der Arbeitgeber die Lohnsteuer ausschließlich pauschal (§§ 40 bis 40b EStG) erhoben hat.

in einem amtlich vorgeschriebenen Verfahren nach Maßgabe des § 93c AO an die Finanzverwaltung zu übermitteln (§ 41b Abs. 1 EStG).

in einem amtlich vorgeschriebenen Verfahren nach Maßgabe des § 93c AO an die Finanzverwaltung zu übermitteln (§ 41b Abs. 1 EStG).Dem Arbeitnehmer ist ein Ausdruck der übermittelten Daten auszuhändigen oder elektronisch bereitzustellen. Eine Lohnsteuerbescheinigung ist regelmäßig nicht erforderlich bei Arbeitnehmern, für die der Arbeitgeber die Lohnsteuer ausschließlich pauschal (§§ 40 bis 40b EStG) erhoben hat.

28.012025Nachweis von Krankheitskosten als außergewöhnliche Belastung

Autor: badewitz

geschrieben am 28.01.2025 10:35 Uhr, abgelegt in Februar 2025

Krankheitskosten können als außergewöhnliche Belastung geltend gemacht werden und sich – soweit eine sog. zumutbare Belastung überschritten wird – steuermindernd auswirken (vgl. § 33 EStG). Bei Arznei-, Heil- und Hilfsmitteln ist die Zwangsläufigkeit  der Aufwendungen zwingend durch eine Verordnung des Arztes bzw. Heilpraktikers nachzuweisen (§ 65 Abs. 1 Nr. 1 EStDV).

der Aufwendungen zwingend durch eine Verordnung des Arztes bzw. Heilpraktikers nachzuweisen (§ 65 Abs. 1 Nr. 1 EStDV).

Bei den neuen E-Rezepten wird jedoch keine Verordnung des Arztes oder Heilpraktikers in Papierform mehr erstellt, die insoweit als Nachweis dienen könnte. Die Finanzverwaltung lässt daher bei Einlösung eines E-Rezeptes den Kassenbeleg der Apotheke [...] >> weiterlesen

der Aufwendungen zwingend durch eine Verordnung des Arztes bzw. Heilpraktikers nachzuweisen (§ 65 Abs. 1 Nr. 1 EStDV).

der Aufwendungen zwingend durch eine Verordnung des Arztes bzw. Heilpraktikers nachzuweisen (§ 65 Abs. 1 Nr. 1 EStDV).Bei den neuen E-Rezepten wird jedoch keine Verordnung des Arztes oder Heilpraktikers in Papierform mehr erstellt, die insoweit als Nachweis dienen könnte. Die Finanzverwaltung lässt daher bei Einlösung eines E-Rezeptes den Kassenbeleg der Apotheke [...] >> weiterlesen

28.012025Abschluss einer energetischen Maßnahme bei Ratenzahlung

Autor: badewitz

geschrieben am 28.01.2025 10:31 Uhr, abgelegt in Februar 2025

Für energetische Maßnahmen an einem in der EU oder dem EWR belegenen, zu eigenen Wohnzwecken genutzten eigenen Gebäude (begünstigtes Objekt), mit denen nach dem 31.12.2019 begonnen wurde und die vor dem 01.01.2030 abgeschlossen sind, kann eine  Einkommensteuerermäßigung nach § 35c EStG beantragt werden.

Einkommensteuerermäßigung nach § 35c EStG beantragt werden.

Im Fall einer Ratenzahlung kann nach einer Entscheidung des Finanzgerichts München die Steuerermäßigung für energetische Maßnahmen erstmals für das Kalenderjahr gewährt werden, in dem alle Voraussetzungen erfüllt sind, d.h. in dem Kalenderjahr, in dem die letzte Rate zur Begleichung der Rechnung bezahlt wurde.

Dies [...] >> weiterlesen

Einkommensteuerermäßigung nach § 35c EStG beantragt werden.

Einkommensteuerermäßigung nach § 35c EStG beantragt werden.Im Fall einer Ratenzahlung kann nach einer Entscheidung des Finanzgerichts München die Steuerermäßigung für energetische Maßnahmen erstmals für das Kalenderjahr gewährt werden, in dem alle Voraussetzungen erfüllt sind, d.h. in dem Kalenderjahr, in dem die letzte Rate zur Begleichung der Rechnung bezahlt wurde.

Dies [...] >> weiterlesen

28.012025Frist für Jahresmeldungen in der Sozialversicherung: 15. Februar

Autor: badewitz

geschrieben am 28.01.2025 10:27 Uhr, abgelegt in Februar 2025

Für alle sozialversicherungspflichtigen Arbeitnehmer, die über den Jahreswechsel hinaus beschäftigt werden, müssen Arbeitgeber regelmäßig eine Jahresmeldung an die zuständige Einzugsstelle elektronisch übermitteln. Darin sind u. a. der Zeitraum der  Beschäftigung und das sozialversicherungspflichtige Arbeitsentgelt für das abgelaufene Jahr anzugeben.

Beschäftigung und das sozialversicherungspflichtige Arbeitsentgelt für das abgelaufene Jahr anzugeben.

Auch für geringfügig Beschäftigte (Arbeitsentgelt bis zur Höhe der Geringfügigkeitsgrenze) müssen Jahresmeldungen an die Minijob-Zentrale (Knappschaft-Bahn-See) erstattet werden. Bei geringfügiger Beschäftigung in Privathaushalten gilt ein vereinfachtes Meldeverfahren (Haushaltsscheck).

Die Jahresmeldungen für das Jahr 2024 müssen spätestens bis zum 15.02.2025 übermittelt werden.

Für gewerblich geringfügig Beschäftigte müssen Arbeitgeber [...] >> weiterlesen

Beschäftigung und das sozialversicherungspflichtige Arbeitsentgelt für das abgelaufene Jahr anzugeben.

Beschäftigung und das sozialversicherungspflichtige Arbeitsentgelt für das abgelaufene Jahr anzugeben.Auch für geringfügig Beschäftigte (Arbeitsentgelt bis zur Höhe der Geringfügigkeitsgrenze) müssen Jahresmeldungen an die Minijob-Zentrale (Knappschaft-Bahn-See) erstattet werden. Bei geringfügiger Beschäftigung in Privathaushalten gilt ein vereinfachtes Meldeverfahren (Haushaltsscheck).

Die Jahresmeldungen für das Jahr 2024 müssen spätestens bis zum 15.02.2025 übermittelt werden.

Für gewerblich geringfügig Beschäftigte müssen Arbeitgeber [...] >> weiterlesen

28.012025Teilentgeltliche Übertragung einer Immobilie als steuerpflichtiges Ver

Autor: badewitz

geschrieben am 28.01.2025 10:21 Uhr, abgelegt in Februar 2025

Teilentgeltliche Übertragung einer Immobilie als steuerpflichtiges Veräußerungs-

geschäft im Sinne von § 23 EStG?

Werden im Rahmen der vorweggenommenen Erbfolge vermietete Immobilien innerhalb der 10-Jahres-Frist für private Veräußerungsgeschäfte unentgeltlich übertragen und wird in diesem Zusammenhang z. B. die Verpflichtung aus einer Finanzierung mitübernommen, stellt dies nach Ansicht der Finanzverwaltung einen teilentgeltlichen steuerpflichtigen Veräußerungsvorgang dar; das übernommene Darlehen gilt insoweit als Kaufpreis.

stellt dies nach Ansicht der Finanzverwaltung einen teilentgeltlichen steuerpflichtigen Veräußerungsvorgang dar; das übernommene Darlehen gilt insoweit als Kaufpreis.

Entsprechendes gilt, wenn ein Kaufpreis vereinbart wurde, der unterhalb des Verkehrswertes der Immobilie liegt.

Für die Ermittlung des entgeltlichen Teils werden der Verkehrswert und das [...] >> weiterlesen

geschäft im Sinne von § 23 EStG?

Werden im Rahmen der vorweggenommenen Erbfolge vermietete Immobilien innerhalb der 10-Jahres-Frist für private Veräußerungsgeschäfte unentgeltlich übertragen und wird in diesem Zusammenhang z. B. die Verpflichtung aus einer Finanzierung mitübernommen,

stellt dies nach Ansicht der Finanzverwaltung einen teilentgeltlichen steuerpflichtigen Veräußerungsvorgang dar; das übernommene Darlehen gilt insoweit als Kaufpreis.

stellt dies nach Ansicht der Finanzverwaltung einen teilentgeltlichen steuerpflichtigen Veräußerungsvorgang dar; das übernommene Darlehen gilt insoweit als Kaufpreis.Entsprechendes gilt, wenn ein Kaufpreis vereinbart wurde, der unterhalb des Verkehrswertes der Immobilie liegt.

Für die Ermittlung des entgeltlichen Teils werden der Verkehrswert und das [...] >> weiterlesen

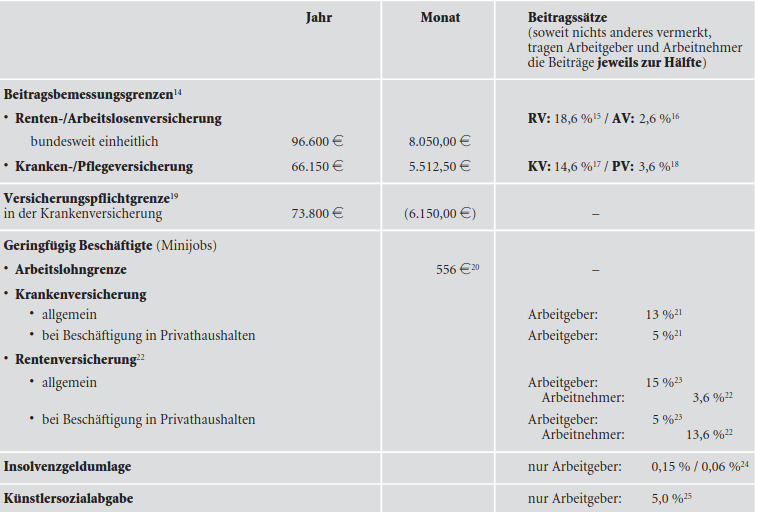

10.122024Neue Werte in der Sozialversicherung für 2025

Autor: badewitz

geschrieben am 10.12.2024 11:10 Uhr, abgelegt in Januar 2025

Ab dem 01.01.2025 gelten z. T. neue Werte in der Sozialversicherung (Renten-, Arbeitslosen-, Kranken- und Pflegeversicherung):  Bei Arbeitnehmern, die kranken-, pflege- und rentenversichert sind, trägt der Arbeitgeber regelmäßig die Hälfte der Sozialversicherungsbeiträge; dies gilt auch für den kassenindividuellen Zusatzbeitrag in der gesetzlichen Krankenversicherung.

Bei Arbeitnehmern, die kranken-, pflege- und rentenversichert sind, trägt der Arbeitgeber regelmäßig die Hälfte der Sozialversicherungsbeiträge; dies gilt auch für den kassenindividuellen Zusatzbeitrag in der gesetzlichen Krankenversicherung.

Sind Arbeitnehmer privat krankenversichert, hat der Arbeitgeber einen steuerfreien Zuschuss in Höhe von 50 % der vom Arbeitnehmer zu zahlenden Beiträge zu leisten. Dieser Zuschuss ist jedoch auf den halben Höchstbeitrag (einschließlich der Hälfte des durchschnittlichen Zusatzbeitragssatzes von [...] >> weiterlesen

10.122024 Rechnungen von Kleinunternehmern ab 01.01.2025

Autor: badewitz

geschrieben am 10.12.2024 11:06 Uhr, abgelegt in Januar 2025

Nach dem durch das Jahressteuergesetz 2024 neu eingefügten § 34a UStDV müssen mit Wirkung ab 01.01.2025 Rechnungen von umsatzsteuerrechtlichen Kleinunternehmern insbesondere die folgenden Angaben enthalten:

1. den vollständigen Namen und die vollständige Anschrift des leistenden Unternehmers und des Leistungsempfängers,

2. die dem leistenden Unternehmer vom Finanzamt erteilte Steuernummer oder die ihm vom Bundeszentralamt für Steuern erteilte Umsatzsteuer-Identifikationsnummer oder Kleinunternehmer-Identifikationsnummer,

3. das Ausstellungsdatum,

4. die Menge und die Art (handelsübliche Bezeichnung) der gelieferten Gegenstände oder den Umfang und die Art der sonstigen Leistung,

5. das Entgelt für die Lieferung oder sonstige [...] >> weiterlesen

1. den vollständigen Namen und die vollständige Anschrift des leistenden Unternehmers und des Leistungsempfängers,

2. die dem leistenden Unternehmer vom Finanzamt erteilte Steuernummer oder die ihm vom Bundeszentralamt für Steuern erteilte Umsatzsteuer-Identifikationsnummer oder Kleinunternehmer-Identifikationsnummer,

3. das Ausstellungsdatum,

4. die Menge und die Art (handelsübliche Bezeichnung) der gelieferten Gegenstände oder den Umfang und die Art der sonstigen Leistung,

5. das Entgelt für die Lieferung oder sonstige [...] >> weiterlesen

10.122024Gesetzesänderungen ab 01.01.2025

Autor: badewitz

geschrieben am 10.12.2024 11:01 Uhr, abgelegt in Januar 2025

Zum Jahresanfang 2025 treten einige Gesetzesänderungen in Kraft. Dies sind die Wichtigsten:

- Die Aufbewahrungsfrist für Buchungsbelege wird von 10 Jahre auf 8 Jahre verkürzt, und zwar für alle Belege, deren 10-jährige Aufbewahrungsfrist noch nicht abgelaufen ist.

- Der als Sonderausgaben abziehbare Anteil der Kinderbetreuungskosten für Kinder, die das 14. Lebensjahr noch nicht vollendet haben, wird von 2/3 auf 80 % der Aufwendungen angehoben, sodass der Höchstbetrag von 4.000 Euro auf 4.800 Euro ansteigt (§ 10 Abs. 1 Nr. 5 EStG).

- Unterhaltszahlungen an unterhaltsberechtigte Personen können nur noch als [...] >> weiterlesen

10.122024Option zur Besteuerung nach dem Teileinkünfteverfahren bei Beteiligung

Autor: badewitz

geschrieben am 10.12.2024 10:55 Uhr, abgelegt in Januar 2025

Option zur Besteuerung nach dem Teileinkünfteverfahren bei Beteiligung an einer GmbH

Die Besteuerung von Erträgen aus Aktien oder einer GmbH-Beteiligung ist grundsätzlich durch die 25 %ige Kapitalertragsteuer abgegolten. Sofern der persönliche Steuersatz niedriger ist, kann die Einbeziehung aller Kapitalerträge in die Veranlagung beantragt werden (sog. Günstiger-Prüfung), die dann zu einer (teilweisen) Erstattung der Kapitalertragsteuer führt. Gegebenenfalls können auch allein die Erträge aus einer Beteiligung in die Veranlagung einbezogen werden. Die Erträge werden dann nur mit 60 % angesetzt; vorhandene Werbungskosten können dabei – anders als [...] >> weiterlesen

Gegebenenfalls können auch allein die Erträge aus einer Beteiligung in die Veranlagung einbezogen werden. Die Erträge werden dann nur mit 60 % angesetzt; vorhandene Werbungskosten können dabei – anders als [...] >> weiterlesen

Die Besteuerung von Erträgen aus Aktien oder einer GmbH-Beteiligung ist grundsätzlich durch die 25 %ige Kapitalertragsteuer abgegolten. Sofern der persönliche Steuersatz niedriger ist, kann die Einbeziehung aller Kapitalerträge in die Veranlagung beantragt werden (sog. Günstiger-Prüfung), die dann zu einer (teilweisen) Erstattung der Kapitalertragsteuer führt.

Gegebenenfalls können auch allein die Erträge aus einer Beteiligung in die Veranlagung einbezogen werden. Die Erträge werden dann nur mit 60 % angesetzt; vorhandene Werbungskosten können dabei – anders als [...] >> weiterlesen

Gegebenenfalls können auch allein die Erträge aus einer Beteiligung in die Veranlagung einbezogen werden. Die Erträge werden dann nur mit 60 % angesetzt; vorhandene Werbungskosten können dabei – anders als [...] >> weiterlesen10.122024 Sachbezugswerte 2025 für Lohnsteuer und Sozialversicherung

Autor: badewitz

geschrieben am 10.12.2024 10:45 Uhr, abgelegt in Januar 2025

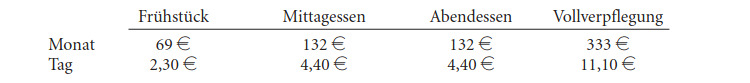

Erhalten Arbeitnehmer von ihrem Arbeitgeber Sachbezüge (z. B. freie Unterkunft oder Kantinenmahlzeiten), sind diese als geldwerte Vorteile lohnsteuerpflichtig und regelmäßig auch der Sozialversicherung zu unterwerfen. Die Höhe der Sachbezüge wird in der Sozialversicherungsentgeltverordnung festgelegt.

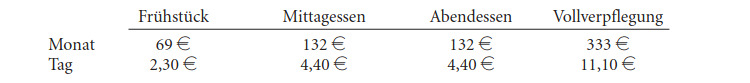

Freie Verpflegung/Mahlzeiten

Der Wert für die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und Abendessen. Die Monats- und Tagesbeträge für 2025 können der folgenden Tabelle entnommen werden:

Eventuelle Zuzahlungen des Arbeitnehmers mindern den Sachbezugswert; bei Zahlungen in Höhe des vollen Sachbezugswerts durch den Arbeitnehmer verbleibt kein steuer- und sozialversicherungspflichtiger Betrag.

Der Ansatz [...] >> weiterlesen

Freie Verpflegung/Mahlzeiten

Der Wert für die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und Abendessen. Die Monats- und Tagesbeträge für 2025 können der folgenden Tabelle entnommen werden:

Eventuelle Zuzahlungen des Arbeitnehmers mindern den Sachbezugswert; bei Zahlungen in Höhe des vollen Sachbezugswerts durch den Arbeitnehmer verbleibt kein steuer- und sozialversicherungspflichtiger Betrag.

Der Ansatz [...] >> weiterlesen

18.112024Regelmäßig wiederkehrende Einnahmen und Ausgaben zum Jahreswechsel bei

Autor: badewitz

geschrieben am 18.11.2024 10:58 Uhr, abgelegt in Dezember 2024

Regelmäßig wiederkehrende Einnahmen und Ausgaben zum Jahreswechsel bei Einnahmenüberschussrechnung und Überschusseinkünften

Bei nichtbilanzierenden Steuerzahlern mit Gewinnermittlung durch Einnahmenüberschussrechnung (§ 4Abs. 3 EStG) oder bei Einkünften aus nichtselbständiger Arbeit, bei Vermietungs- und Kapitaleinkünftensowie bei sonstigen Einkünften (Überschusseinkünften) werden Einnahmen und Ausgaben grundsätzlich in dem Kalenderjahr steuerlich berücksichtigt, in dem sie zu- bzw. abgeflossen sind (vgl. § 11 EStG). Maßgeblich ist grundsätzlich die Erlangung bzw. der Verlust der wirtschaftlichen Verfügungsmacht.

Beim Zufluss von Einnahmen ist z. B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend. Für Ausgaben [...] >> weiterlesen

Bei nichtbilanzierenden Steuerzahlern mit Gewinnermittlung durch Einnahmenüberschussrechnung (§ 4Abs. 3 EStG) oder bei Einkünften aus nichtselbständiger Arbeit, bei Vermietungs- und Kapitaleinkünftensowie bei sonstigen Einkünften (Überschusseinkünften) werden Einnahmen und Ausgaben grundsätzlich in dem Kalenderjahr steuerlich berücksichtigt, in dem sie zu- bzw. abgeflossen sind (vgl. § 11 EStG). Maßgeblich ist grundsätzlich die Erlangung bzw. der Verlust der wirtschaftlichen Verfügungsmacht.

Beim Zufluss von Einnahmen ist z. B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend. Für Ausgaben [...] >> weiterlesen

18.112024Weiterbeschäftigung eines Gesellschafter-Geschäftsführers nach Beginn

Autor: badewitz

geschrieben am 18.11.2024 10:57 Uhr, abgelegt in Dezember 2024

Weiterbeschäftigung eines Gesellschafter-Geschäftsführers nach Beginn der Pensionszahlungen

Die Gehaltszahlungen an einen Gesellschafter für seine Geschäftsführertätigkeit sind dann als Betriebsausgaben abzugsfähig, wenn der Vertrag und seine Durchführung dem entsprechen, was zwischen Fremdenüblich wäre. Das gilt insbesondere hinsichtlich der Höhe des Gehalts. Problematisch ist auch der Fall, dass nach Erreichen der Altersgrenze eine dem Gesellschafter-Geschäftsführer zugesagte Pension fällig wird, die aktive Tätigkeit aber fortgesetzt werden soll.

Das gilt insbesondere hinsichtlich der Höhe des Gehalts. Problematisch ist auch der Fall, dass nach Erreichen der Altersgrenze eine dem Gesellschafter-Geschäftsführer zugesagte Pension fällig wird, die aktive Tätigkeit aber fortgesetzt werden soll.

Bundesfinanzhof hat es in diesen Fällen nicht beanstandet, wenn entweder die betrieblichen Versorgungsbezüge auf das Gehalt aus der fortbestehenden Tätigkeit [...] >> weiterlesen

Die Gehaltszahlungen an einen Gesellschafter für seine Geschäftsführertätigkeit sind dann als Betriebsausgaben abzugsfähig, wenn der Vertrag und seine Durchführung dem entsprechen, was zwischen Fremdenüblich wäre.

Das gilt insbesondere hinsichtlich der Höhe des Gehalts. Problematisch ist auch der Fall, dass nach Erreichen der Altersgrenze eine dem Gesellschafter-Geschäftsführer zugesagte Pension fällig wird, die aktive Tätigkeit aber fortgesetzt werden soll.

Das gilt insbesondere hinsichtlich der Höhe des Gehalts. Problematisch ist auch der Fall, dass nach Erreichen der Altersgrenze eine dem Gesellschafter-Geschäftsführer zugesagte Pension fällig wird, die aktive Tätigkeit aber fortgesetzt werden soll.Bundesfinanzhof hat es in diesen Fällen nicht beanstandet, wenn entweder die betrieblichen Versorgungsbezüge auf das Gehalt aus der fortbestehenden Tätigkeit [...] >> weiterlesen

18.112024Vorsteuerabzug bei Stromlieferungen an Mieter

Autor: badewitz

geschrieben am 18.11.2024 10:48 Uhr, abgelegt in Dezember 2024

Die Vermietung von Wohnungen an Privatpersonen ist grundsätzlich umsatzsteuerfrei, sodass ein Vorsteuerabzug bei den damit in Zusammenhang stehenden Eingangsleistungen ausgeschlossen ist.  Die Lieferung von Wärme, die Versorgung mit Wasser und die Lieferung von Strom durch den Vermieter werden von der Finanzverwaltung als unselbständige Nebenleistungen zur Vermietung behandelt, die dann zusammenmit der Vermietung ebenfalls als umsatzsteuerfrei angesehen werden. Bei diesen Nebenleistungen wäre derVorsteuerabzug folglich ebenfalls ausgeschlossen.

Die Lieferung von Wärme, die Versorgung mit Wasser und die Lieferung von Strom durch den Vermieter werden von der Finanzverwaltung als unselbständige Nebenleistungen zur Vermietung behandelt, die dann zusammenmit der Vermietung ebenfalls als umsatzsteuerfrei angesehen werden. Bei diesen Nebenleistungen wäre derVorsteuerabzug folglich ebenfalls ausgeschlossen.

Demgegenüber hat das Niedersächsische Finanzgericht die Lieferung von selbst erzeugtem Photovoltaikstrom an die eigenen Mieter als umsatzsteuerpflichtige selbständige Hauptleistung – neben [...] >> weiterlesen

Die Lieferung von Wärme, die Versorgung mit Wasser und die Lieferung von Strom durch den Vermieter werden von der Finanzverwaltung als unselbständige Nebenleistungen zur Vermietung behandelt, die dann zusammenmit der Vermietung ebenfalls als umsatzsteuerfrei angesehen werden. Bei diesen Nebenleistungen wäre derVorsteuerabzug folglich ebenfalls ausgeschlossen.

Die Lieferung von Wärme, die Versorgung mit Wasser und die Lieferung von Strom durch den Vermieter werden von der Finanzverwaltung als unselbständige Nebenleistungen zur Vermietung behandelt, die dann zusammenmit der Vermietung ebenfalls als umsatzsteuerfrei angesehen werden. Bei diesen Nebenleistungen wäre derVorsteuerabzug folglich ebenfalls ausgeschlossen.Demgegenüber hat das Niedersächsische Finanzgericht die Lieferung von selbst erzeugtem Photovoltaikstrom an die eigenen Mieter als umsatzsteuerpflichtige selbständige Hauptleistung – neben [...] >> weiterlesen

18.112024Instandhaltungs- bzw. Erhaltungsrücklage – Zeitpunkt des Werbungskoste

Autor: badewitz

geschrieben am 18.11.2024 10:44 Uhr, abgelegt in Dezember 2024

Eigentümer von Wohnungs- bzw. Teileigentum leisten für Betriebskosten und Instandhaltung des Gemeinschaftseigentums monatliche Hausgeldzahlungen an die Hausverwaltung. Diese beinhalten in der Regel auchLeistungen in die Erhaltungsrücklage (früher: Instandhaltungsrücklage).  Die Einzahlungen in die Rücklagesind nach bisheriger Rechtsprechung des Bundesfinanzhofs nicht bereits mit ihrem Abfluss beim Eigentümer als Werbungskosten bei dessen Vermietungseinkünften abzugsfähig, sondern erst mit der tatsächlichen Verwendung für Erhaltungsmaßnahmen der Gemeinschaft.

Die Einzahlungen in die Rücklagesind nach bisheriger Rechtsprechung des Bundesfinanzhofs nicht bereits mit ihrem Abfluss beim Eigentümer als Werbungskosten bei dessen Vermietungseinkünften abzugsfähig, sondern erst mit der tatsächlichen Verwendung für Erhaltungsmaßnahmen der Gemeinschaft.

Mit Wirkung ab dem 01.12.2020 wurde das Wohnungseigentumsgesetz neu gefasst und die vollständige Rechtsfähigkeit der Wohnungseigentümergemeinschaft eingeführt. Nach Ansicht der Finanzverwaltung ist der Werbungskostenabzug [...] >> weiterlesen

Die Einzahlungen in die Rücklagesind nach bisheriger Rechtsprechung des Bundesfinanzhofs nicht bereits mit ihrem Abfluss beim Eigentümer als Werbungskosten bei dessen Vermietungseinkünften abzugsfähig, sondern erst mit der tatsächlichen Verwendung für Erhaltungsmaßnahmen der Gemeinschaft.

Die Einzahlungen in die Rücklagesind nach bisheriger Rechtsprechung des Bundesfinanzhofs nicht bereits mit ihrem Abfluss beim Eigentümer als Werbungskosten bei dessen Vermietungseinkünften abzugsfähig, sondern erst mit der tatsächlichen Verwendung für Erhaltungsmaßnahmen der Gemeinschaft.Mit Wirkung ab dem 01.12.2020 wurde das Wohnungseigentumsgesetz neu gefasst und die vollständige Rechtsfähigkeit der Wohnungseigentümergemeinschaft eingeführt. Nach Ansicht der Finanzverwaltung ist der Werbungskostenabzug [...] >> weiterlesen

18.112024Handwerkerleistungen bei Vorauszahlungen

Autor: badewitz

geschrieben am 18.11.2024 10:40 Uhr, abgelegt in Dezember 2024

Für die Inanspruchnahme von Handwerkerleistungen für Renovierungs-, Erhaltungs- und Modernisierungsmaßnahmen ermäßigt sich die tarifliche Einkommensteuer auf Antrag um 20 % der Aufwendungen,höchstens um 1.200 Euro. Die Steuerermäßigung kann jedoch nur für Arbeitskosten in Anspruch genommen werden.

Weitere Voraussetzung für die Inanspruchnahme der Steuerermäßigung ist das Vorliegen einer Rechnungund die Zahlung auf ein Konto des Erbringers der Leistung. Für den Zeitpunkt der Inanspruchnahme derSteuerermäßigung ist auf den Veranlagungszeitraum der Zahlung abzustellen.

Führt ein Handwerksunternehmen die beauftragten Arbeiten jedoch erst im Folgejahr aus und liegt nochkeine Rechnung [...] >> weiterlesen

Weitere Voraussetzung für die Inanspruchnahme der Steuerermäßigung ist das Vorliegen einer Rechnungund die Zahlung auf ein Konto des Erbringers der Leistung. Für den Zeitpunkt der Inanspruchnahme derSteuerermäßigung ist auf den Veranlagungszeitraum der Zahlung abzustellen.

Führt ein Handwerksunternehmen die beauftragten Arbeiten jedoch erst im Folgejahr aus und liegt nochkeine Rechnung [...] >> weiterlesen