Steuern aktuell

02.012022Gewinnerzielungsabsicht bei kleinen Photovoltaikanlagen

Autor: badewitz

geschrieben am 02.01.2022 12:31 Uhr, abgelegt in Januar 2022

Der Verkauf mittels einer Photovoltaikanlage erzeugten Stroms ist grundsätzlich als gewerbliche Tätigkeit anzusehen. Der selbst verbrauchte Strom wird dabei als steuerpflichtige Sachentnahme behandelt. Insbesondere bei kleinen Photovoltaikanlagen sind regelmäßig nur geringe Überschüsse zu erwarten, die mit einem erheblichen Aufwand für die Erstellung der Steuererklärung verbunden sind.

Für kleine Photovoltaikanlagen mit einer installierten Gesamtleistung von bis zu 10 kW/kWp hat die Finanzverwaltung eine „Vereinfachungsregelung“ geschaffen. Betroffene Anlagenbetreiber können schriftlich beantragen, dass der Betrieb ihrer Photovoltaikanlage in allen offenen Veranlagungszeiträumen als steuerlich unbeachtliche Liebhaberei zu beurteilen ist. [...] >> weiterlesen

Für kleine Photovoltaikanlagen mit einer installierten Gesamtleistung von bis zu 10 kW/kWp hat die Finanzverwaltung eine „Vereinfachungsregelung“ geschaffen. Betroffene Anlagenbetreiber können schriftlich beantragen, dass der Betrieb ihrer Photovoltaikanlage in allen offenen Veranlagungszeiträumen als steuerlich unbeachtliche Liebhaberei zu beurteilen ist. [...] >> weiterlesen

Für kleine Photovoltaikanlagen mit einer installierten Gesamtleistung von bis zu 10 kW/kWp hat die Finanzverwaltung eine „Vereinfachungsregelung“ geschaffen. Betroffene Anlagenbetreiber können schriftlich beantragen, dass der Betrieb ihrer Photovoltaikanlage in allen offenen Veranlagungszeiträumen als steuerlich unbeachtliche Liebhaberei zu beurteilen ist. [...] >> weiterlesen

Für kleine Photovoltaikanlagen mit einer installierten Gesamtleistung von bis zu 10 kW/kWp hat die Finanzverwaltung eine „Vereinfachungsregelung“ geschaffen. Betroffene Anlagenbetreiber können schriftlich beantragen, dass der Betrieb ihrer Photovoltaikanlage in allen offenen Veranlagungszeiträumen als steuerlich unbeachtliche Liebhaberei zu beurteilen ist. [...] >> weiterlesen02.012022Sachbezugswerte 2022 für Lohnsteuer und Sozialversicherung

Autor: badewitz

geschrieben am 02.01.2022 12:28 Uhr, abgelegt in Januar 2022

Erhalten Arbeitnehmer von ihrem Arbeitgeber Sachbezüge (z.B. freie Unterkunft oder Kantinenmahlzeiten), sind diese als geldwerte Vorteile lohnsteuerpflichtig und regelmäßig auch der Sozialversicherung zu unterwerfen. Die Höhe der Sachbezüge wird in der Sozialversicherungsentgeltverordnung festgelegt.

Freie Verpflegung/Mahlzeiten

Der Wert für die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und Abendessen. Die Monatsbeträge für 2022 können der folgenden Tabelle entnommen werden:

Der amtliche Sachbezugswert für ein Mittag- oder ein Abendessen beträgt im Jahr 2022 jeweils 3,57 Euro. Eventuelle Zuzahlungen des Arbeitnehmers mindern den [...] >> weiterlesen

Freie Verpflegung/Mahlzeiten

Der Wert für die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und Abendessen. Die Monatsbeträge für 2022 können der folgenden Tabelle entnommen werden:

Der amtliche Sachbezugswert für ein Mittag- oder ein Abendessen beträgt im Jahr 2022 jeweils 3,57 Euro. Eventuelle Zuzahlungen des Arbeitnehmers mindern den [...] >> weiterlesen

01.122021Steuerfreiheit bei Rentenwahl

Autor: badewitz

geschrieben am 01.12.2021 10:12 Uhr, abgelegt in Dezember 2021

Steuerfreiheit bei Rentenwahl von „alten“ Lebensversicherungen

Die steuerliche Behandlung von Beiträgen zu Lebensversicherungen auf der einen Seite und die Auszahlungen auf der anderen Seite wurde für Verträge, die ab dem 01.01.2005 abgeschlossen wurden, grundlegend geändert.

Seitdem werden nur noch Rentenversicherungen (keine Kapitalversicherungen) entweder durch Zulagen (sog. Riester-Verträge), durch steuerfreie Gehaltsumwandlung oder durch den (fast) vollständigen Abzug der Beiträge als Sonderausgaben (sog. Rürup-Verträge) gefördert. Die ausgezahlten Renten sind dann im Wesentlichen steuerpflichtig. Wenn ein Lebensversicherungsvertrag vor dem 01.01.2005 abgeschlossen wurde, erfolgt die Auszahlung einer Lebensversicherung dagegen [...] >> weiterlesen

Seitdem werden nur noch Rentenversicherungen (keine Kapitalversicherungen) entweder durch Zulagen (sog. Riester-Verträge), durch steuerfreie Gehaltsumwandlung oder durch den (fast) vollständigen Abzug der Beiträge als Sonderausgaben (sog. Rürup-Verträge) gefördert. Die ausgezahlten Renten sind dann im Wesentlichen steuerpflichtig. Wenn ein Lebensversicherungsvertrag vor dem 01.01.2005 abgeschlossen wurde, erfolgt die Auszahlung einer Lebensversicherung dagegen [...] >> weiterlesen

Die steuerliche Behandlung von Beiträgen zu Lebensversicherungen auf der einen Seite und die Auszahlungen auf der anderen Seite wurde für Verträge, die ab dem 01.01.2005 abgeschlossen wurden, grundlegend geändert.

Seitdem werden nur noch Rentenversicherungen (keine Kapitalversicherungen) entweder durch Zulagen (sog. Riester-Verträge), durch steuerfreie Gehaltsumwandlung oder durch den (fast) vollständigen Abzug der Beiträge als Sonderausgaben (sog. Rürup-Verträge) gefördert. Die ausgezahlten Renten sind dann im Wesentlichen steuerpflichtig. Wenn ein Lebensversicherungsvertrag vor dem 01.01.2005 abgeschlossen wurde, erfolgt die Auszahlung einer Lebensversicherung dagegen [...] >> weiterlesen

Seitdem werden nur noch Rentenversicherungen (keine Kapitalversicherungen) entweder durch Zulagen (sog. Riester-Verträge), durch steuerfreie Gehaltsumwandlung oder durch den (fast) vollständigen Abzug der Beiträge als Sonderausgaben (sog. Rürup-Verträge) gefördert. Die ausgezahlten Renten sind dann im Wesentlichen steuerpflichtig. Wenn ein Lebensversicherungsvertrag vor dem 01.01.2005 abgeschlossen wurde, erfolgt die Auszahlung einer Lebensversicherung dagegen [...] >> weiterlesen01.122021Steuerermäßigung nach § 35a EStG

Autor: badewitz

geschrieben am 01.12.2021 10:06 Uhr, abgelegt in Dezember 2021

Steuerermäßigung nach § 35a EStG: Maßnahmen der öffentlichen Hand und Fahrbahnreinigung

Für Aufwendungen, die durch haushaltsnahe Beschäftigungsverhältnisse, haushaltsnahe Dienstleistungen und Handwerkerleistungen im eigenen Haushalt entstehen, kommt nach § 35a EStG bis zu bestimmten Höchstbeträgen eine Steuerermäßigung von 20% der (Arbeitslohn-)Kosten in Betracht. Die Finanzverwaltung hat in einem aktuellen BMF-Schreiben die hierzu ergangene neuere Rechtsprechung umgesetzt.

Danach sind Handwerkerleistungen der öffentlichen Hand, die mehrere Haushalte betreffen, von der Steuerermäßigung i. S. von § 35a EStG nicht erfasst, da es am räumlich-funktionalen Zusammenhang mit dem Haushalt des [...] >> weiterlesen

Danach sind Handwerkerleistungen der öffentlichen Hand, die mehrere Haushalte betreffen, von der Steuerermäßigung i. S. von § 35a EStG nicht erfasst, da es am räumlich-funktionalen Zusammenhang mit dem Haushalt des [...] >> weiterlesen

Für Aufwendungen, die durch haushaltsnahe Beschäftigungsverhältnisse, haushaltsnahe Dienstleistungen und Handwerkerleistungen im eigenen Haushalt entstehen, kommt nach § 35a EStG bis zu bestimmten Höchstbeträgen eine Steuerermäßigung von 20% der (Arbeitslohn-)Kosten in Betracht. Die Finanzverwaltung hat in einem aktuellen BMF-Schreiben die hierzu ergangene neuere Rechtsprechung umgesetzt.

Danach sind Handwerkerleistungen der öffentlichen Hand, die mehrere Haushalte betreffen, von der Steuerermäßigung i. S. von § 35a EStG nicht erfasst, da es am räumlich-funktionalen Zusammenhang mit dem Haushalt des [...] >> weiterlesen

Danach sind Handwerkerleistungen der öffentlichen Hand, die mehrere Haushalte betreffen, von der Steuerermäßigung i. S. von § 35a EStG nicht erfasst, da es am räumlich-funktionalen Zusammenhang mit dem Haushalt des [...] >> weiterlesen01.122021Verbilligte Überlassung einer Wohnung

Autor: badewitz

geschrieben am 01.12.2021 10:06 Uhr, abgelegt in Dezember 2021

Bei Vermietung einer Wohnung an Angehörige wie z.B. Kinder, Eltern oder Geschwister zu Wohnzwecken ist darauf zu achten, dass der Mietvertrag dem zwischen Fremden Üblichen entspricht und der Vertrag auch tatsächlich so vollzogen wird (z.B. durch regelmäßige Mietzahlungen und Nebenkostenabrechnungen).

Ist dies nicht der Fall, wird das Mietverhältnis insgesamt nicht anerkannt, insbesondere mit der Folge, dass mit der Vermietung zusammenhängendeWerbungskosten nicht geltend gemacht werden können.

Ist dies nicht der Fall, wird das Mietverhältnis insgesamt nicht anerkannt, insbesondere mit der Folge, dass mit der Vermietung zusammenhängendeWerbungskosten nicht geltend gemacht werden können.

Bei einer verbilligten Vermietung ist zusätzlich zu beachten, dass eine sog. Entgeltlichkeitsgrenze eingehalten werden muss, wenn der Werbungskostenabzug in voller [...] >> weiterlesen

Ist dies nicht der Fall, wird das Mietverhältnis insgesamt nicht anerkannt, insbesondere mit der Folge, dass mit der Vermietung zusammenhängendeWerbungskosten nicht geltend gemacht werden können.

Ist dies nicht der Fall, wird das Mietverhältnis insgesamt nicht anerkannt, insbesondere mit der Folge, dass mit der Vermietung zusammenhängendeWerbungskosten nicht geltend gemacht werden können.Bei einer verbilligten Vermietung ist zusätzlich zu beachten, dass eine sog. Entgeltlichkeitsgrenze eingehalten werden muss, wenn der Werbungskostenabzug in voller [...] >> weiterlesen

01.122021Ausgleichszahlungen an Nacherben

Autor: badewitz

geschrieben am 01.12.2021 10:05 Uhr, abgelegt in Dezember 2021

In einem Testament können – wie das im sog. Berliner Testament üblich ist – der Ehepartner als alleiniger Erbe und die Kinder als Schlusserben bestimmt werden. Dies schränkt den Überlebenden in seinem Verfügungsrecht über das von seinem Ehepartner geerbte Vermögen ggf. ein.

Schenkt der überlebende Partner einem der Kinder z.B. ein Grundstück aus dem geerbten Vermögen, ergeben sich für die anderen Kinder ggf. Ersatzansprüche.

Schenkt der überlebende Partner einem der Kinder z.B. ein Grundstück aus dem geerbten Vermögen, ergeben sich für die anderen Kinder ggf. Ersatzansprüche.

In einem solchen Fall kann ein erbschaftsteuerliches Problem entstehen. Fällt nämlich beim beschenkten Kind für diese Schenkung Schenkungsteuer an und [...] >> weiterlesen

Schenkt der überlebende Partner einem der Kinder z.B. ein Grundstück aus dem geerbten Vermögen, ergeben sich für die anderen Kinder ggf. Ersatzansprüche.

Schenkt der überlebende Partner einem der Kinder z.B. ein Grundstück aus dem geerbten Vermögen, ergeben sich für die anderen Kinder ggf. Ersatzansprüche.In einem solchen Fall kann ein erbschaftsteuerliches Problem entstehen. Fällt nämlich beim beschenkten Kind für diese Schenkung Schenkungsteuer an und [...] >> weiterlesen

01.122021Zeitnaher Verkauf nach unentgeltlicher Übertragung

Autor: badewitz

geschrieben am 01.12.2021 10:04 Uhr, abgelegt in Dezember 2021

Privates Veräußerungsgeschäft: Zeitnaher Verkauf nach unentgeltlicher Übertragung

Die Veräußerung einer Immobilie innerhalb von 10 Jahren nach dem Erwerb ist grundsätzlich steuerpflichtig, soweit sie nicht zuvor zu eigenen Wohnzwecken genutzt wurde. Bei unentgeltlicher Übertragung – wie durch Schenkung oder Erbschaft – wird die sog. Spekulationsfrist des Übertragenden fortgeführt.

Bisher war unklar, ob nach Einführung dieser Fortführungsregelung eine rechtsmissbräuchliche Gestaltung vorliegt, wenn das Grundstück zeitnah nach einer Schenkung vom Begünstigten veräußert wird; insbesondere wenn dabei deutlich weniger Einkommensteuer als bei der Veräußerung durch den Übertragenden anfällt.

Bisher war unklar, ob nach Einführung dieser Fortführungsregelung eine rechtsmissbräuchliche Gestaltung vorliegt, wenn das Grundstück zeitnah nach einer Schenkung vom Begünstigten veräußert wird; insbesondere wenn dabei deutlich weniger Einkommensteuer als bei der Veräußerung durch den Übertragenden anfällt.

Der Bundesfinanzhof [...] >> weiterlesen

Die Veräußerung einer Immobilie innerhalb von 10 Jahren nach dem Erwerb ist grundsätzlich steuerpflichtig, soweit sie nicht zuvor zu eigenen Wohnzwecken genutzt wurde. Bei unentgeltlicher Übertragung – wie durch Schenkung oder Erbschaft – wird die sog. Spekulationsfrist des Übertragenden fortgeführt.

Bisher war unklar, ob nach Einführung dieser Fortführungsregelung eine rechtsmissbräuchliche Gestaltung vorliegt, wenn das Grundstück zeitnah nach einer Schenkung vom Begünstigten veräußert wird; insbesondere wenn dabei deutlich weniger Einkommensteuer als bei der Veräußerung durch den Übertragenden anfällt.

Bisher war unklar, ob nach Einführung dieser Fortführungsregelung eine rechtsmissbräuchliche Gestaltung vorliegt, wenn das Grundstück zeitnah nach einer Schenkung vom Begünstigten veräußert wird; insbesondere wenn dabei deutlich weniger Einkommensteuer als bei der Veräußerung durch den Übertragenden anfällt.Der Bundesfinanzhof [...] >> weiterlesen

01.122021Weitere Verlängerung von Investitionsfristen

Autor: badewitz

geschrieben am 01.12.2021 09:52 Uhr, abgelegt in Dezember 2021

Weitere Verlängerung von Investitionsfristen im Zusammenhang mit der Corona-Krise

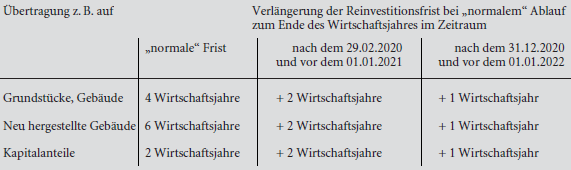

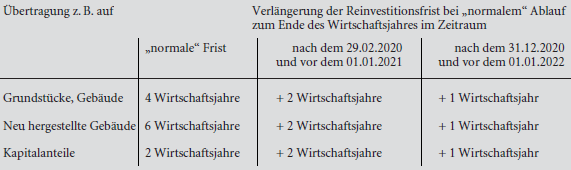

Zur Abmilderung der Folgen der Corona-Pandemie sind auch Erleichterungen bei der Auflösung der Reinvestitionsrücklage gemäß § 6b EStG durch Verlängerung der Investitionsfristen getroffen worden. Im Einzelnen gelten folgende Fristen:

Dies bedeutet, dass die Reinvestitionsfrist z.B. bei einem (abweichenden) Wirtschaftsjahr vom 01.04.2020 bis zum 31.03.2021 nicht Ende März 2021 abgelaufen ist, sondern erst am 31.03.2022 abläuft. Gewerbetreibende, Selbständige und Freiberufler mit einem Gewinn von höchstens 200.000 Euro können die steuerlichen Effekte einer (geplanten) Investition von betrieblichen und beweglichen [...] >> weiterlesen

Dies bedeutet, dass die Reinvestitionsfrist z.B. bei einem (abweichenden) Wirtschaftsjahr vom 01.04.2020 bis zum 31.03.2021 nicht Ende März 2021 abgelaufen ist, sondern erst am 31.03.2022 abläuft. Gewerbetreibende, Selbständige und Freiberufler mit einem Gewinn von höchstens 200.000 Euro können die steuerlichen Effekte einer (geplanten) Investition von betrieblichen und beweglichen [...] >> weiterlesen

Zur Abmilderung der Folgen der Corona-Pandemie sind auch Erleichterungen bei der Auflösung der Reinvestitionsrücklage gemäß § 6b EStG durch Verlängerung der Investitionsfristen getroffen worden. Im Einzelnen gelten folgende Fristen:

Dies bedeutet, dass die Reinvestitionsfrist z.B. bei einem (abweichenden) Wirtschaftsjahr vom 01.04.2020 bis zum 31.03.2021 nicht Ende März 2021 abgelaufen ist, sondern erst am 31.03.2022 abläuft. Gewerbetreibende, Selbständige und Freiberufler mit einem Gewinn von höchstens 200.000 Euro können die steuerlichen Effekte einer (geplanten) Investition von betrieblichen und beweglichen [...] >> weiterlesen

Dies bedeutet, dass die Reinvestitionsfrist z.B. bei einem (abweichenden) Wirtschaftsjahr vom 01.04.2020 bis zum 31.03.2021 nicht Ende März 2021 abgelaufen ist, sondern erst am 31.03.2022 abläuft. Gewerbetreibende, Selbständige und Freiberufler mit einem Gewinn von höchstens 200.000 Euro können die steuerlichen Effekte einer (geplanten) Investition von betrieblichen und beweglichen [...] >> weiterlesen01.122021Steuerliche Betriebsaufspaltung

Autor: badewitz

geschrieben am 01.12.2021 09:51 Uhr, abgelegt in Dezember 2021

Steuerliche Betriebsaufspaltung bei Beteiligung minderjähriger Kinder

Gehören die wesentlichen Betriebsgrundlagen (z.B. ein Grundstück) einer GmbH nicht der Gesellschaft, sondern werden diese an die GmbH verpachtet, erzielt der „Verpachtungsbetrieb“ Einkünfte aus Vermietung und Verpachtung; die verpachteten Wirtschaftsgüter bleiben Privatvermögen, sodass spätere Veräußerungsgewinne ggf. steuerfrei sind.

Das gilt jedoch dann nicht, wenn der „Verpachtungsbetrieb“ der gleichen Person bzw. Personengruppe gehört, die auch über die Stimmenmehrheit der GmbH verfügt. Der „Verpachtungsbetrieb“ wird dann zu einem selbständigen gewerbesteuerpflichtigen Betrieb; die verpachteten Wirtschaftsgüter werden Betriebsvermögen (sog. Betriebsaufspaltung).

Das gilt jedoch dann nicht, wenn der „Verpachtungsbetrieb“ der gleichen Person bzw. Personengruppe gehört, die auch über die Stimmenmehrheit der GmbH verfügt. Der „Verpachtungsbetrieb“ wird dann zu einem selbständigen gewerbesteuerpflichtigen Betrieb; die verpachteten Wirtschaftsgüter werden Betriebsvermögen (sog. Betriebsaufspaltung).

Die Finanzverwaltung hatte [...] >> weiterlesen

Gehören die wesentlichen Betriebsgrundlagen (z.B. ein Grundstück) einer GmbH nicht der Gesellschaft, sondern werden diese an die GmbH verpachtet, erzielt der „Verpachtungsbetrieb“ Einkünfte aus Vermietung und Verpachtung; die verpachteten Wirtschaftsgüter bleiben Privatvermögen, sodass spätere Veräußerungsgewinne ggf. steuerfrei sind.

Das gilt jedoch dann nicht, wenn der „Verpachtungsbetrieb“ der gleichen Person bzw. Personengruppe gehört, die auch über die Stimmenmehrheit der GmbH verfügt. Der „Verpachtungsbetrieb“ wird dann zu einem selbständigen gewerbesteuerpflichtigen Betrieb; die verpachteten Wirtschaftsgüter werden Betriebsvermögen (sog. Betriebsaufspaltung).

Das gilt jedoch dann nicht, wenn der „Verpachtungsbetrieb“ der gleichen Person bzw. Personengruppe gehört, die auch über die Stimmenmehrheit der GmbH verfügt. Der „Verpachtungsbetrieb“ wird dann zu einem selbständigen gewerbesteuerpflichtigen Betrieb; die verpachteten Wirtschaftsgüter werden Betriebsvermögen (sog. Betriebsaufspaltung).Die Finanzverwaltung hatte [...] >> weiterlesen

01.122021Inventur am Ende des Wirtschaftsjahres

Autor: badewitz

geschrieben am 01.12.2021 09:42 Uhr, abgelegt in Dezember 2021

Die Verpflichtung zur Inventur ergibt sich aus den §§ 240 bis 241a Handelsgesetzbuch sowie aus den §§ 140 und 141 Abgabenordnung. Nach diesen Vorschriften sind Jahresabschlüsse aufgrund jährlicher Bestandsaufnahmen zu erstellen.

Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen. Das Inventar muss die Überprüfung der Mengen und der angesetzten Werte ermöglichen. Es ist daher notwendig, dass über jeden Posten [...] >> weiterlesen

Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen. Das Inventar muss die Überprüfung der Mengen und der angesetzten Werte ermöglichen. Es ist daher notwendig, dass über jeden Posten [...] >> weiterlesen

Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen. Das Inventar muss die Überprüfung der Mengen und der angesetzten Werte ermöglichen. Es ist daher notwendig, dass über jeden Posten [...] >> weiterlesen

Eine Inventur ist danach nur erforderlich, wenn bilanziert wird. Die ordnungsgemäße Inventur ist eine Voraussetzung für die Ordnungsmäßigkeit der Buchführung. Bei nicht ordnungsmäßiger Buchführung kann das Finanzamt den Gewinn teilweise oder vollständig schätzen. Das Inventar muss die Überprüfung der Mengen und der angesetzten Werte ermöglichen. Es ist daher notwendig, dass über jeden Posten [...] >> weiterlesen29.102021Lohnsteuer-Ermäßigung

Autor: badewitz

geschrieben am 29.10.2021 12:43 Uhr, abgelegt in November 2021

Freibetrag beim Lohnsteuerabzug

Erhöhte Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen können bei Arbeitnehmern bereits beim Lohnsteuerabzug berücksichtigt werden. Die steuermindernde Wirkung tritt dann sofort bei der monatlichen Lohn-/Gehaltszahlung und nicht erst im Rahmen der Einkommensteuer-Veranlagung ein.

Der Antrag auf Lohnsteuer-Ermäßigung ist mit amtlichem Vordruck beim Finanzamt zu stellen; die Finanzverwaltung speichert diese Lohnsteuerabzugsdaten in der ELStAM-Datenbank.

Der Antrag auf Lohnsteuer-Ermäßigung ist mit amtlichem Vordruck beim Finanzamt zu stellen; die Finanzverwaltung speichert diese Lohnsteuerabzugsdaten in der ELStAM-Datenbank.

Ab dem 01.10.2021 kann ein Lohnsteuer-Freibetrag für 2022 beantragt werden, der für längstens zwei Kalenderjahre gilt. Bis zum 30.11.2021 kann auch noch ein Antrag auf Lohnsteuer-Ermäßigung für das laufende Jahr [...] >> weiterlesen

Erhöhte Werbungskosten, Sonderausgaben und außergewöhnliche Belastungen können bei Arbeitnehmern bereits beim Lohnsteuerabzug berücksichtigt werden. Die steuermindernde Wirkung tritt dann sofort bei der monatlichen Lohn-/Gehaltszahlung und nicht erst im Rahmen der Einkommensteuer-Veranlagung ein.

Der Antrag auf Lohnsteuer-Ermäßigung ist mit amtlichem Vordruck beim Finanzamt zu stellen; die Finanzverwaltung speichert diese Lohnsteuerabzugsdaten in der ELStAM-Datenbank.

Der Antrag auf Lohnsteuer-Ermäßigung ist mit amtlichem Vordruck beim Finanzamt zu stellen; die Finanzverwaltung speichert diese Lohnsteuerabzugsdaten in der ELStAM-Datenbank.Ab dem 01.10.2021 kann ein Lohnsteuer-Freibetrag für 2022 beantragt werden, der für längstens zwei Kalenderjahre gilt. Bis zum 30.11.2021 kann auch noch ein Antrag auf Lohnsteuer-Ermäßigung für das laufende Jahr [...] >> weiterlesen

29.102021Arbeitgeberzuschuss zur betrieblichen Altersversorgung

Autor: badewitz

geschrieben am 29.10.2021 12:42 Uhr, abgelegt in November 2021

Arbeitgeberzuschuss zur betrieblichen Altersversorgung bei Entgeltumwandlung

Beiträge des Arbeitgebers für Arbeitnehmer im ersten Dienstverhältnis an einen Pensionsfonds, eine Pensionskasse oder für eine Direktversicherung sind lohnsteuerfrei, soweit die Beiträge im Kalenderjahr 8% der Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung nicht übersteigen (§ 3 Nr. 63 EStG).

In 2021 beträgt der Höchstbetrag damit 6.816 Euro. Sozialversicherungsfreiheit besteht allerdings nur bis maximal 4% der Beitragsbemessungsgrenze (2021: 3.408 Euro). Nach § 40b EStG pauschalversteuerte „alte“ Direktversicherungen werden ggf. auf den Höchstbetrag angerechnet.

In 2021 beträgt der Höchstbetrag damit 6.816 Euro. Sozialversicherungsfreiheit besteht allerdings nur bis maximal 4% der Beitragsbemessungsgrenze (2021: 3.408 Euro). Nach § 40b EStG pauschalversteuerte „alte“ Direktversicherungen werden ggf. auf den Höchstbetrag angerechnet.

Werden Teile des Arbeitslohns durch Entgeltumwandlung für die oben [...] >> weiterlesen

Beiträge des Arbeitgebers für Arbeitnehmer im ersten Dienstverhältnis an einen Pensionsfonds, eine Pensionskasse oder für eine Direktversicherung sind lohnsteuerfrei, soweit die Beiträge im Kalenderjahr 8% der Beitragsbemessungsgrenze in der allgemeinen Rentenversicherung nicht übersteigen (§ 3 Nr. 63 EStG).

In 2021 beträgt der Höchstbetrag damit 6.816 Euro. Sozialversicherungsfreiheit besteht allerdings nur bis maximal 4% der Beitragsbemessungsgrenze (2021: 3.408 Euro). Nach § 40b EStG pauschalversteuerte „alte“ Direktversicherungen werden ggf. auf den Höchstbetrag angerechnet.

In 2021 beträgt der Höchstbetrag damit 6.816 Euro. Sozialversicherungsfreiheit besteht allerdings nur bis maximal 4% der Beitragsbemessungsgrenze (2021: 3.408 Euro). Nach § 40b EStG pauschalversteuerte „alte“ Direktversicherungen werden ggf. auf den Höchstbetrag angerechnet.Werden Teile des Arbeitslohns durch Entgeltumwandlung für die oben [...] >> weiterlesen

29.102021Anhebung des Mindestlohns ab 2022

Autor: badewitz

geschrieben am 29.10.2021 12:42 Uhr, abgelegt in November 2021

Die Mindestlohnkommission (besetzt aus Vertretern von Arbeitgeberverbänden, Gewerkschaften und der Wissenschaft) hat beschlossen, den gesetzlichen Mindestlohn im kommenden Jahr von derzeit 9,60 Euro in zwei Stufen zu erhöhen:

Bei geringfügigen Beschäftigungsverhältnissen (sog. Minijobs) ist zu beachten, dass infolge der Anhebung des Mindestlohns die Arbeitszeit ggf. entsprechend zu reduzieren ist, damit die Grenze von 450 Euro nicht überschritten wird. Die Arbeitszeitgrenze bei Minijobs mit Mindestlohn beträgt danach 45,8 Stunden/ Monat im ersten Halbjahr 2022 bzw. 43 Stunden/Monat im zweiten Halbjahr [...] >> weiterlesen

Bei geringfügigen Beschäftigungsverhältnissen (sog. Minijobs) ist zu beachten, dass infolge der Anhebung des Mindestlohns die Arbeitszeit ggf. entsprechend zu reduzieren ist, damit die Grenze von 450 Euro nicht überschritten wird. Die Arbeitszeitgrenze bei Minijobs mit Mindestlohn beträgt danach 45,8 Stunden/ Monat im ersten Halbjahr 2022 bzw. 43 Stunden/Monat im zweiten Halbjahr [...] >> weiterlesen

Bei geringfügigen Beschäftigungsverhältnissen (sog. Minijobs) ist zu beachten, dass infolge der Anhebung des Mindestlohns die Arbeitszeit ggf. entsprechend zu reduzieren ist, damit die Grenze von 450 Euro nicht überschritten wird. Die Arbeitszeitgrenze bei Minijobs mit Mindestlohn beträgt danach 45,8 Stunden/ Monat im ersten Halbjahr 2022 bzw. 43 Stunden/Monat im zweiten Halbjahr [...] >> weiterlesen

Bei geringfügigen Beschäftigungsverhältnissen (sog. Minijobs) ist zu beachten, dass infolge der Anhebung des Mindestlohns die Arbeitszeit ggf. entsprechend zu reduzieren ist, damit die Grenze von 450 Euro nicht überschritten wird. Die Arbeitszeitgrenze bei Minijobs mit Mindestlohn beträgt danach 45,8 Stunden/ Monat im ersten Halbjahr 2022 bzw. 43 Stunden/Monat im zweiten Halbjahr [...] >> weiterlesen29.102021Aktive Rechnungsabgrenzungsposten bei geringfügigen Beträgen

Autor: badewitz

geschrieben am 29.10.2021 12:41 Uhr, abgelegt in November 2021

Wird der Gewinn durch Betriebsvermögensvergleich (Bilanzierung) ermittelt, gilt der Grundsatz der periodengerechten Zuordnung von Aufwand und Ertrag.

Das bedeutet u. a., dass für Ausgaben, die noch im „alten“ Wirtschaftsjahr geleistet werden, die jedoch wirtschaftlich einem bestimmten Zeitraum nach dem Abschlussstichtag zuzuordnen sind, im Jahr der Zahlung ein bilanzieller aktiver Rechnungsabgrenzungsposten zu bilden ist. Dieser wird im Jahr oder in den Jahren der wirtschaftlichen Zugehörigkeit aufgelöst, um so eine zutreffende zeitliche Zuordnung des Aufwands zu erreichen.

Das bedeutet u. a., dass für Ausgaben, die noch im „alten“ Wirtschaftsjahr geleistet werden, die jedoch wirtschaftlich einem bestimmten Zeitraum nach dem Abschlussstichtag zuzuordnen sind, im Jahr der Zahlung ein bilanzieller aktiver Rechnungsabgrenzungsposten zu bilden ist. Dieser wird im Jahr oder in den Jahren der wirtschaftlichen Zugehörigkeit aufgelöst, um so eine zutreffende zeitliche Zuordnung des Aufwands zu erreichen.

Ob auch bei geringfügigen Beträgen – wie z.B. bei jährlicher [...] >> weiterlesen

Das bedeutet u. a., dass für Ausgaben, die noch im „alten“ Wirtschaftsjahr geleistet werden, die jedoch wirtschaftlich einem bestimmten Zeitraum nach dem Abschlussstichtag zuzuordnen sind, im Jahr der Zahlung ein bilanzieller aktiver Rechnungsabgrenzungsposten zu bilden ist. Dieser wird im Jahr oder in den Jahren der wirtschaftlichen Zugehörigkeit aufgelöst, um so eine zutreffende zeitliche Zuordnung des Aufwands zu erreichen.

Das bedeutet u. a., dass für Ausgaben, die noch im „alten“ Wirtschaftsjahr geleistet werden, die jedoch wirtschaftlich einem bestimmten Zeitraum nach dem Abschlussstichtag zuzuordnen sind, im Jahr der Zahlung ein bilanzieller aktiver Rechnungsabgrenzungsposten zu bilden ist. Dieser wird im Jahr oder in den Jahren der wirtschaftlichen Zugehörigkeit aufgelöst, um so eine zutreffende zeitliche Zuordnung des Aufwands zu erreichen.Ob auch bei geringfügigen Beträgen – wie z.B. bei jährlicher [...] >> weiterlesen

29.102021Regelmäßig wiederkehrende Ausgaben

Autor: badewitz

geschrieben am 29.10.2021 12:41 Uhr, abgelegt in November 2021

Regelmäßig wiederkehrende Ausgaben zum Jahreswechsel bei EinnahmenÜberschussrechnung

Bei nichtbilanzierenden Steuerzahlern mit Gewinnermittlung durch Einnahmen-Überschussrechnung (§ 4 Abs. 3 EStG) oder bei Einkünften aus nichtselbständiger Arbeit, bei Vermietungs- und Kapitaleinkünften und sonstigen Einkünften werden Einnahmen und Ausgaben grundsätzlich in dem Kalenderjahr steuerlich berücksichtigt, in dem sie zu- bzw. abgeflossen sind (vgl. § 11 EStG).

Beim Zufluss von Einnahmen ist z.B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend.

Beim Zufluss von Einnahmen ist z.B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend.

Für Ausgaben gilt Entsprechendes: Bei einer Überweisung gilt als Zahlungszeitpunkt der Tag, [...] >> weiterlesen

Bei nichtbilanzierenden Steuerzahlern mit Gewinnermittlung durch Einnahmen-Überschussrechnung (§ 4 Abs. 3 EStG) oder bei Einkünften aus nichtselbständiger Arbeit, bei Vermietungs- und Kapitaleinkünften und sonstigen Einkünften werden Einnahmen und Ausgaben grundsätzlich in dem Kalenderjahr steuerlich berücksichtigt, in dem sie zu- bzw. abgeflossen sind (vgl. § 11 EStG).

Beim Zufluss von Einnahmen ist z.B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend.

Beim Zufluss von Einnahmen ist z.B. der Zeitpunkt der Entgegennahme von Bargeld, eines Schecks oder die Gutschrift auf dem Bankkonto maßgebend.Für Ausgaben gilt Entsprechendes: Bei einer Überweisung gilt als Zahlungszeitpunkt der Tag, [...] >> weiterlesen