Steuern aktuell

25.022026Beiträge zu einer freiwilligen privaten Pflegezusatzversicherung als S

Autor: badewitz

geschrieben am 25.02.2026 05:26 Uhr, abgelegt in März 2026

Beiträge zu einer freiwilligen privaten Pflegezusatzversicherung als Sonderausgaben

abzugsfähig?

Beiträge zur gesetzlichen Pflegeversicherung (hierzu zählen die soziale Pflegeversicherung und die private Pflege-Pflichtversicherung) sind ebenso wie die Beiträge zur Basis-Krankenversicherung in voller Höhe als Vorsorgeaufwendungen im Rahmen der Sonderausgaben abziehbar.

Auch Aufwendungen für einen darüberhinausgehenden Kranken- oder Pflegeversicherungsschutz wie beispielsweise für eine private Pflegezusatzversicherung, die der Absicherung von nicht durch die Pflege-

Auch Aufwendungen für einen darüberhinausgehenden Kranken- oder Pflegeversicherungsschutz wie beispielsweise für eine private Pflegezusatzversicherung, die der Absicherung von nicht durch die Pflege-

Pflichtversicherung gedeckten Kosten wegen dauernder Pflegebedürftigkeit dient, können grundsätzlich als Sonderausgaben geltend gemacht werden. Allerdings ist für diese Aufwendungen die steuerliche Abzugsfähigkeit auf einen Höchstbetrag [...] >> weiterlesen

abzugsfähig?

Beiträge zur gesetzlichen Pflegeversicherung (hierzu zählen die soziale Pflegeversicherung und die private Pflege-Pflichtversicherung) sind ebenso wie die Beiträge zur Basis-Krankenversicherung in voller Höhe als Vorsorgeaufwendungen im Rahmen der Sonderausgaben abziehbar.

Auch Aufwendungen für einen darüberhinausgehenden Kranken- oder Pflegeversicherungsschutz wie beispielsweise für eine private Pflegezusatzversicherung, die der Absicherung von nicht durch die Pflege-

Auch Aufwendungen für einen darüberhinausgehenden Kranken- oder Pflegeversicherungsschutz wie beispielsweise für eine private Pflegezusatzversicherung, die der Absicherung von nicht durch die Pflege-Pflichtversicherung gedeckten Kosten wegen dauernder Pflegebedürftigkeit dient, können grundsätzlich als Sonderausgaben geltend gemacht werden. Allerdings ist für diese Aufwendungen die steuerliche Abzugsfähigkeit auf einen Höchstbetrag [...] >> weiterlesen

25.022026Aktuelle Grunderwerbsteuersätze

Autor: badewitz

geschrieben am 25.02.2026 05:22 Uhr, abgelegt in März 2026

Aktuelle Grunderwerbsteuersätze

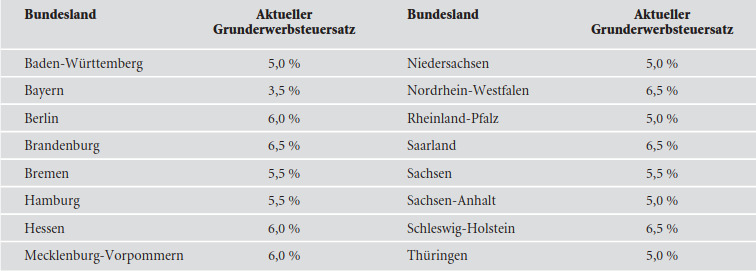

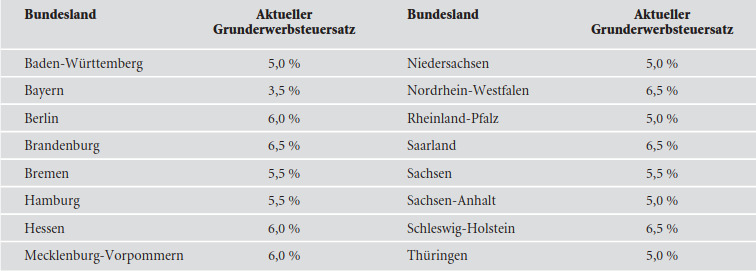

Die Bundesländer können die Höhe des Grunderwerbsteuersatzes selbst bestimmen. Die folgende Tabelle gibt einen Überblick über die aktuellen Steuersätze:

Der Grunderwerbsteuer unterliegt regelmäßig der Kauf eines Grundstücks, eines Gebäudes oder einer Eigentumswohnung; die Steuer wird unter Zugrundelegung des Kaufpreises des Objekts (bzw. der Gegenleistung) ermittelt. Vor dem Hintergrund, dass sich die Grunderwerbsteuer zu einem erheblichen Kostenfaktor entwickelt hat, ist auf Folgendes hinzuweisen:

Die Bundesländer können die Höhe des Grunderwerbsteuersatzes selbst bestimmen. Die folgende Tabelle gibt einen Überblick über die aktuellen Steuersätze:

Der Grunderwerbsteuer unterliegt regelmäßig der Kauf eines Grundstücks, eines Gebäudes oder einer Eigentumswohnung; die Steuer wird unter Zugrundelegung des Kaufpreises des Objekts (bzw. der Gegenleistung) ermittelt. Vor dem Hintergrund, dass sich die Grunderwerbsteuer zu einem erheblichen Kostenfaktor entwickelt hat, ist auf Folgendes hinzuweisen:

- Der Grunderwerbsteuer unterliegt der Erwerb eines Grundstücks einschließlich seiner wesentlichen Bestandteile; dazu gehören die mit dem Grundstück fest verbundenen Sachen, d. h. insbesondere [...] >> weiterlesen

25.022026Erlass von Grundsteuer wegen Ertragsminderung

Autor: badewitz

geschrieben am 25.02.2026 05:19 Uhr, abgelegt in März 2026

Erlass von Grundsteuer wegen Ertragsminderung

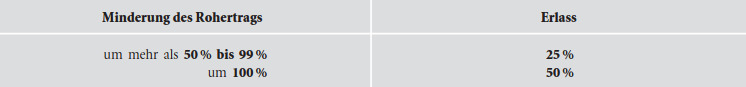

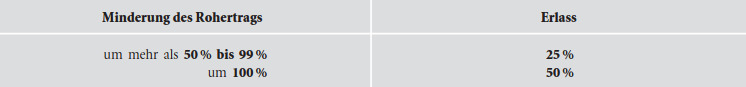

Ein Erlass von Grundsteuer wegen einer Ertragsminderung bei bebauten Grundstücken kommt nicht nur bei außergewöhnlichen und vorübergehenden Umständen in Betracht, sondern z. B. auch bei schwacher Mietnachfrage bzw. Unvermietbarkeit der Immobilie aufgrund der allgemein schwierigen Wirtschaftslage.

Der Erlass der Grundsteuer ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete); Voraussetzung ist eine Ertragsminderung von über 50 %:

Ein Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei einer leer [...] >> weiterlesen

Ein Erlass von Grundsteuer wegen einer Ertragsminderung bei bebauten Grundstücken kommt nicht nur bei außergewöhnlichen und vorübergehenden Umständen in Betracht, sondern z. B. auch bei schwacher Mietnachfrage bzw. Unvermietbarkeit der Immobilie aufgrund der allgemein schwierigen Wirtschaftslage.

Der Erlass der Grundsteuer ist abhängig von der Minderung des Rohertrags (bei Mietwohngrundstücken die Jahresrohmiete); Voraussetzung ist eine Ertragsminderung von über 50 %:

Ein Erlass kommt nur in Betracht, wenn der Vermieter die Minderung des Ertrags nicht zu vertreten hat. Bei einer leer [...] >> weiterlesen

25.022026Doppelte Haushaltsführung: Aufwendungen für einen Kfz-Stellplatz

Autor: badewitz

geschrieben am 25.02.2026 05:14 Uhr, abgelegt in März 2026

Doppelte Haushaltsführung: Aufwendungen für einen Kfz-Stellplatz

Arbeitnehmer können notwendige Mehraufwendungen, die ihnen wegen einer beruflich veranlassten doppelten Haushaltsführung entstehen, als Werbungskosten geltend machen. Dazu gehören insbesondere:

Arbeitnehmer können notwendige Mehraufwendungen, die ihnen wegen einer beruflich veranlassten doppelten Haushaltsführung entstehen, als Werbungskosten geltend machen. Dazu gehören insbesondere:

- Aufwendungen für die Zweitwohnung am Arbeitsort,

- die Entfernungspauschale von 0,38 Euro pro Entfernungskilometer für eine tatsächlich durchgeführte Familienheimfahrt pro Woche (ggf. alternativ Aufwendungen für Telefonate mit der Familie),

- Verpflegungsmehraufwendungen für die ersten 3 Monate,

- Umzugskosten.

25.022026Vernichtung von Geschäfts- und Buchhaltungsunterlagen

Autor: badewitz

geschrieben am 25.02.2026 05:06 Uhr, abgelegt in März 2026

Vernichtung von Geschäfts- und Buchhaltungsunterlagen

Für Buchhaltungsunterlagen gelten bestimmte Aufbewahrungsfristen (vgl. § 147 AO). Im Jahresabschluss kann ggf. für die zukünftigen Kosten der Aufbewahrung dieser Unterlagen eine Rückstellung gebildet werden.

Mit Ablauf der gesetzlichen Fristen können nach dem 31.12.2025 insbesondere folgende Unterlagen vernichtet werden:

10-jährige Aufbewahrungsfrist:

Für Buchhaltungsunterlagen gelten bestimmte Aufbewahrungsfristen (vgl. § 147 AO). Im Jahresabschluss kann ggf. für die zukünftigen Kosten der Aufbewahrung dieser Unterlagen eine Rückstellung gebildet werden.

Mit Ablauf der gesetzlichen Fristen können nach dem 31.12.2025 insbesondere folgende Unterlagen vernichtet werden:

10-jährige Aufbewahrungsfrist:

- Handelsbücher, Journale, Konten usw., in denen die letzte Eintragung 2015 und früher erfolgt ist

- Jahresabschlüsse, Lageberichte, Eröffnungsbilanzen und Inventare, die 2015 oder früher aufgestellt wurden, sowie die zu ihrem Verständnis erforderlichen Unterlagen

- Buchungsbelege (z. B. Rechnungen, Bescheide, Zahlungsanweisungen, Kontoauszüge, Lohn- bzw. Gehaltslisten, Reisekostenabrechnungen, [...] >> weiterlesen

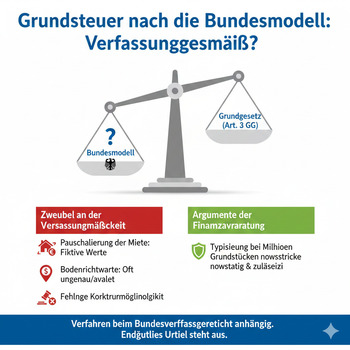

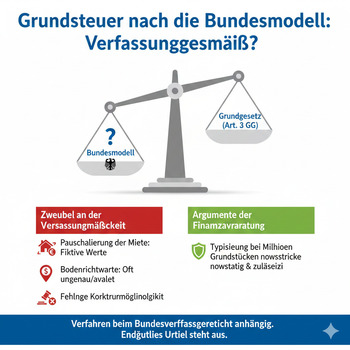

23.012026Grundsteuer nach dem Bundesmodell verfassungsgemäß

Autor: badewitz

geschrieben am 23.01.2026 10:57 Uhr, abgelegt in Februar 2026

Grundsteuer nach dem Bundesmodell verfassungsgemäß

Der Bundesfinanzhof hat in drei Verfahren entschieden, dass er die Vorschriften des Ertragswertverfahrens, die seit dem 01.01.2025 nach dem sog. „Bundesmodell“ in elf Bundesländern für die Bewertung von Wohnungseigentum als Grundlage für die Berechnung der Grundsteuer herangezogen werden, für verfassungsgemäß hält.

Die Kläger hatten im Wesentlichen argumentiert, dass das Bundesmodell mit starken Typisierungen und Pauschalierungen arbeite, die zu keiner realitätsgerechten Bewertung führen würden. So gebe es bei den Bodenrichtwerten oft keine hinreichenden Daten, Bodenrichtwertzonen seien häufig sehr grob [...] >> weiterlesen

Die Kläger hatten im Wesentlichen argumentiert, dass das Bundesmodell mit starken Typisierungen und Pauschalierungen arbeite, die zu keiner realitätsgerechten Bewertung führen würden. So gebe es bei den Bodenrichtwerten oft keine hinreichenden Daten, Bodenrichtwertzonen seien häufig sehr grob [...] >> weiterlesen

Der Bundesfinanzhof hat in drei Verfahren entschieden, dass er die Vorschriften des Ertragswertverfahrens, die seit dem 01.01.2025 nach dem sog. „Bundesmodell“ in elf Bundesländern für die Bewertung von Wohnungseigentum als Grundlage für die Berechnung der Grundsteuer herangezogen werden, für verfassungsgemäß hält.

Die Kläger hatten im Wesentlichen argumentiert, dass das Bundesmodell mit starken Typisierungen und Pauschalierungen arbeite, die zu keiner realitätsgerechten Bewertung führen würden. So gebe es bei den Bodenrichtwerten oft keine hinreichenden Daten, Bodenrichtwertzonen seien häufig sehr grob [...] >> weiterlesen

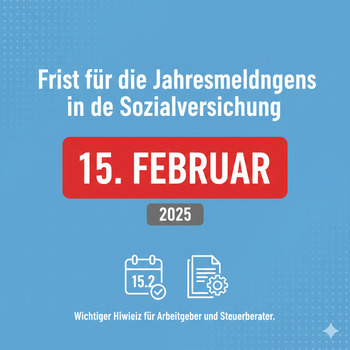

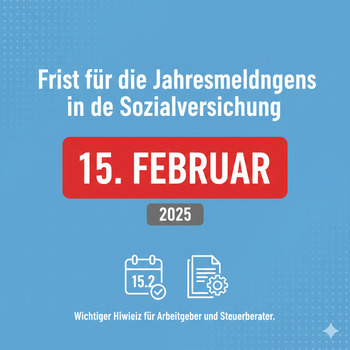

Die Kläger hatten im Wesentlichen argumentiert, dass das Bundesmodell mit starken Typisierungen und Pauschalierungen arbeite, die zu keiner realitätsgerechten Bewertung führen würden. So gebe es bei den Bodenrichtwerten oft keine hinreichenden Daten, Bodenrichtwertzonen seien häufig sehr grob [...] >> weiterlesen23.012026Frist für Jahresmeldungen in der Sozialversicherung: 15. Februar

Autor: badewitz

geschrieben am 23.01.2026 10:54 Uhr, abgelegt in Februar 2026

Frist für Jahresmeldungen in der Sozialversicherung: 15. Februar

Für alle sozialversicherungspflichtigen Arbeitnehmer, die über den Jahreswechsel hinaus beschäftigt werden, müssen Arbeitgeber regelmäßig eine Jahresmeldung an die zuständige Einzugsstelle elektronisch übermitteln. Darin sind u. a. der Zeitraum der Beschäftigung und das sozialversicherungspflichtige Arbeitsentgelt für das abgelaufene Jahr anzugeben.

Auch für geringfügig Beschäftigte (Arbeitsentgelt bis zur Höhe der Geringfügigkeitsgrenze) müssen Jahresmeldungen an die Minijob-Zentrale (Knappschaft-Bahn-See) erstattet werden. Bei geringfügiger Beschäftigung in Privathaushalten gilt ein vereinfachtes Meldeverfahren (Haushaltsscheck).

Auch für geringfügig Beschäftigte (Arbeitsentgelt bis zur Höhe der Geringfügigkeitsgrenze) müssen Jahresmeldungen an die Minijob-Zentrale (Knappschaft-Bahn-See) erstattet werden. Bei geringfügiger Beschäftigung in Privathaushalten gilt ein vereinfachtes Meldeverfahren (Haushaltsscheck).

Die Jahresmeldungen für das Jahr 2025 müssen [...] >> weiterlesen

Für alle sozialversicherungspflichtigen Arbeitnehmer, die über den Jahreswechsel hinaus beschäftigt werden, müssen Arbeitgeber regelmäßig eine Jahresmeldung an die zuständige Einzugsstelle elektronisch übermitteln. Darin sind u. a. der Zeitraum der Beschäftigung und das sozialversicherungspflichtige Arbeitsentgelt für das abgelaufene Jahr anzugeben.

Auch für geringfügig Beschäftigte (Arbeitsentgelt bis zur Höhe der Geringfügigkeitsgrenze) müssen Jahresmeldungen an die Minijob-Zentrale (Knappschaft-Bahn-See) erstattet werden. Bei geringfügiger Beschäftigung in Privathaushalten gilt ein vereinfachtes Meldeverfahren (Haushaltsscheck).

Auch für geringfügig Beschäftigte (Arbeitsentgelt bis zur Höhe der Geringfügigkeitsgrenze) müssen Jahresmeldungen an die Minijob-Zentrale (Knappschaft-Bahn-See) erstattet werden. Bei geringfügiger Beschäftigung in Privathaushalten gilt ein vereinfachtes Meldeverfahren (Haushaltsscheck).Die Jahresmeldungen für das Jahr 2025 müssen [...] >> weiterlesen

23.012026Dauerfristverlängerung für Umsatzsteuer-Vorauszahlungen 2026

Autor: badewitz

geschrieben am 23.01.2026 10:51 Uhr, abgelegt in Februar 2026

Dauerfristverlängerung für Umsatzsteuer-Vorauszahlungen 2026

Unternehmer, die ihre Umsatzsteuer-Voranmeldungen monatlich übermitteln, können eine Dauerfristverlängerung für 2026 in Anspruch nehmen, wenn sie einen entsprechenden Antrag bereits für 2025 gestellt hatten oder diesen Antrag erstmals bis zum 10.02.2026 stellen.

Die Voranmeldung und die Umsatzsteuer-Vorauszahlung sind dann grundsätzlich für Januar am 10.03., für Februar am 10.04. usw. fällig. Der Antrag ist regelmäßig nach einem amtlich vorgeschriebenen Verfahren durch Datenfernübertragung an das Finanzamt zu übermitteln.

Die Voranmeldung und die Umsatzsteuer-Vorauszahlung sind dann grundsätzlich für Januar am 10.03., für Februar am 10.04. usw. fällig. Der Antrag ist regelmäßig nach einem amtlich vorgeschriebenen Verfahren durch Datenfernübertragung an das Finanzamt zu übermitteln.

Die Fristverlängerung ist davon abhängig, dass eine Sondervorauszahlung in Höhe eines Elftels der Summe [...] >> weiterlesen

Unternehmer, die ihre Umsatzsteuer-Voranmeldungen monatlich übermitteln, können eine Dauerfristverlängerung für 2026 in Anspruch nehmen, wenn sie einen entsprechenden Antrag bereits für 2025 gestellt hatten oder diesen Antrag erstmals bis zum 10.02.2026 stellen.

Die Voranmeldung und die Umsatzsteuer-Vorauszahlung sind dann grundsätzlich für Januar am 10.03., für Februar am 10.04. usw. fällig. Der Antrag ist regelmäßig nach einem amtlich vorgeschriebenen Verfahren durch Datenfernübertragung an das Finanzamt zu übermitteln.

Die Voranmeldung und die Umsatzsteuer-Vorauszahlung sind dann grundsätzlich für Januar am 10.03., für Februar am 10.04. usw. fällig. Der Antrag ist regelmäßig nach einem amtlich vorgeschriebenen Verfahren durch Datenfernübertragung an das Finanzamt zu übermitteln.Die Fristverlängerung ist davon abhängig, dass eine Sondervorauszahlung in Höhe eines Elftels der Summe [...] >> weiterlesen

23.012026Entgeltlicher Verzicht bei unentgeltlichem Nießbrauch an einem vermiet

Autor: badewitz

geschrieben am 23.01.2026 10:49 Uhr, abgelegt in Februar 2026

Entgeltlicher Verzicht bei unentgeltlichem Nießbrauch an einem vermieteten

Grundstück

Wird ein vermietetes Grundstück im Wege der vorweggenommenen Erbfolge z. B. auf ein Kind unentgeltlich übertragen und sich die weitere Nutzung durch ein Nießbrauch vorbehalten, so sind die Einkünfte weiter vom bisherigen Eigentümer in seiner Eigenschaft als Nießbraucher zu versteuern.

Sollte der neue Eigentümer ein Interesse am Wegfall des Nießbrauchs haben – z. B. weil er das Grundstück verkaufen möchte – und zahlt er dem bisherigen Eigentümer für den Verzicht auf den Nießbrauch eine Entschädigung, [...] >> weiterlesen

Sollte der neue Eigentümer ein Interesse am Wegfall des Nießbrauchs haben – z. B. weil er das Grundstück verkaufen möchte – und zahlt er dem bisherigen Eigentümer für den Verzicht auf den Nießbrauch eine Entschädigung, [...] >> weiterlesen

Grundstück

Wird ein vermietetes Grundstück im Wege der vorweggenommenen Erbfolge z. B. auf ein Kind unentgeltlich übertragen und sich die weitere Nutzung durch ein Nießbrauch vorbehalten, so sind die Einkünfte weiter vom bisherigen Eigentümer in seiner Eigenschaft als Nießbraucher zu versteuern.

Sollte der neue Eigentümer ein Interesse am Wegfall des Nießbrauchs haben – z. B. weil er das Grundstück verkaufen möchte – und zahlt er dem bisherigen Eigentümer für den Verzicht auf den Nießbrauch eine Entschädigung, [...] >> weiterlesen

Sollte der neue Eigentümer ein Interesse am Wegfall des Nießbrauchs haben – z. B. weil er das Grundstück verkaufen möchte – und zahlt er dem bisherigen Eigentümer für den Verzicht auf den Nießbrauch eine Entschädigung, [...] >> weiterlesen23.012026Steuerberatungskosten keine Veräußerungskosten beim Verkauf einer wese

Autor: badewitz

geschrieben am 23.01.2026 10:45 Uhr, abgelegt in Februar 2026

Steuerberatungskosten keine Veräußerungskosten beim Verkauf einer wesentlichen Beteiligung

Der Gewinn aus der Veräußerung von Anteilen an einer Kapitalgesellschaft ist regelmäßig steuerpflichtig. Aufwendungen, die in diesem Zusammenhang anfallen, können dabei grundsätzlich nicht als Werbungskosten abgezogen werden (§ 20 Abs. 9 EStG).

Etwas anderes gilt bei Veräußerung wesentlicher Beteiligungen, wenn die Beteiligung innerhalb der letzten fünf Jahre mindestens 1 % des Gesamtkapitals betragen hat (die Besteuerung erfolgt dann nach dem sog. Teileinkünfteverfahren). Hier können vom Veräußerungspreis die Veräußerungskosten abgezogen werden (vgl. § 17 EStG).

Wie der [...] >> weiterlesen

Der Gewinn aus der Veräußerung von Anteilen an einer Kapitalgesellschaft ist regelmäßig steuerpflichtig. Aufwendungen, die in diesem Zusammenhang anfallen, können dabei grundsätzlich nicht als Werbungskosten abgezogen werden (§ 20 Abs. 9 EStG).

Etwas anderes gilt bei Veräußerung wesentlicher Beteiligungen, wenn die Beteiligung innerhalb der letzten fünf Jahre mindestens 1 % des Gesamtkapitals betragen hat (die Besteuerung erfolgt dann nach dem sog. Teileinkünfteverfahren). Hier können vom Veräußerungspreis die Veräußerungskosten abgezogen werden (vgl. § 17 EStG).

Wie der [...] >> weiterlesen

23.012026Tarifermäßigung bei Abgeltungszahlungen für Urlaubsanspruch

Autor: badewitz

geschrieben am 23.01.2026 10:42 Uhr, abgelegt in Februar 2026

Tarifermäßigung bei Abgeltungszahlungen für Urlaubsanspruch

Vergütungen für mehrjährige Tätigkeiten gehören zu den außerordentlichen Einkünften, für die bei der Einkommensteuer eine Tarifermäßigung zur Abmilderung der Progression in Betracht kommt (sog. Fünftelregelung). Eine mehrjährige Tätigkeit liegt vor, wenn sie sich über mindestens 2 Kalenderjahre erstreckt und einen Zeitraum von mehr als 12 Monaten umfasst. Begünstigt sind z. B. Gehaltsnachzahlungen für

Eine mehrjährige Tätigkeit liegt vor, wenn sie sich über mindestens 2 Kalenderjahre erstreckt und einen Zeitraum von mehr als 12 Monaten umfasst. Begünstigt sind z. B. Gehaltsnachzahlungen für

frühere Jahre wegen einer unwirksamen Kündigung und Überstundenvergütungen für einen Zeitraum von mehr als 12 Monaten.

Nach einer aktuellen Entscheidung des Finanzgerichts Münster 21 kann [...] >> weiterlesen

Vergütungen für mehrjährige Tätigkeiten gehören zu den außerordentlichen Einkünften, für die bei der Einkommensteuer eine Tarifermäßigung zur Abmilderung der Progression in Betracht kommt (sog. Fünftelregelung).

Eine mehrjährige Tätigkeit liegt vor, wenn sie sich über mindestens 2 Kalenderjahre erstreckt und einen Zeitraum von mehr als 12 Monaten umfasst. Begünstigt sind z. B. Gehaltsnachzahlungen für

Eine mehrjährige Tätigkeit liegt vor, wenn sie sich über mindestens 2 Kalenderjahre erstreckt und einen Zeitraum von mehr als 12 Monaten umfasst. Begünstigt sind z. B. Gehaltsnachzahlungen fürfrühere Jahre wegen einer unwirksamen Kündigung und Überstundenvergütungen für einen Zeitraum von mehr als 12 Monaten.

Nach einer aktuellen Entscheidung des Finanzgerichts Münster 21 kann [...] >> weiterlesen

23.012026Einlage des Familienheims in eine Ehegatten-GbR als steuerfreie Schenk

Autor: badewitz

geschrieben am 23.01.2026 10:39 Uhr, abgelegt in Februar 2026

Einlage des Familienheims in eine Ehegatten-GbR als steuerfreie Schenkung

Erbt ein Ehegatte nach dem Tod des anderen Ehegatten die gemeinsame Wohnung, so ist die Erbschaft insoweit steuerfrei. Voraussetzung ist allerdings, dass der überlebende Ehegatte (oder Lebenspartner) das sog. Familienheim mindestens 10 Jahre weiter bewohnt (§ 13 Abs. 1 Nr. 4b letzter Satz ErbStG).

Voraussetzung ist allerdings, dass der überlebende Ehegatte (oder Lebenspartner) das sog. Familienheim mindestens 10 Jahre weiter bewohnt (§ 13 Abs. 1 Nr. 4b letzter Satz ErbStG).

Bei Schenkung des Familienheims (oder eines Teils davon) an den Ehegatten gilt die 10-jährige Nutzungsverpflichtung als Voraussetzung für die Schenkungsteuerfreiheit nicht (vgl. § 13 Abs. 1 Nr. 4a ErbStG). Das [...] >> weiterlesen

Erbt ein Ehegatte nach dem Tod des anderen Ehegatten die gemeinsame Wohnung, so ist die Erbschaft insoweit steuerfrei.

Voraussetzung ist allerdings, dass der überlebende Ehegatte (oder Lebenspartner) das sog. Familienheim mindestens 10 Jahre weiter bewohnt (§ 13 Abs. 1 Nr. 4b letzter Satz ErbStG).

Voraussetzung ist allerdings, dass der überlebende Ehegatte (oder Lebenspartner) das sog. Familienheim mindestens 10 Jahre weiter bewohnt (§ 13 Abs. 1 Nr. 4b letzter Satz ErbStG).Bei Schenkung des Familienheims (oder eines Teils davon) an den Ehegatten gilt die 10-jährige Nutzungsverpflichtung als Voraussetzung für die Schenkungsteuerfreiheit nicht (vgl. § 13 Abs. 1 Nr. 4a ErbStG). Das [...] >> weiterlesen

23.012026Steueränderungsgesetz 2025 usw.

Autor: badewitz

geschrieben am 23.01.2026 10:34 Uhr, abgelegt in Februar 2026

Steueränderungsgesetz 2025 usw.

Über das Steueränderungsgesetz 2025, das Aktivrentengesetz und die Siebte Verordnung zur Änderung steuerlicher Verordnungen wurde bereits im Informationsbrief berichtet; diese Gesetzesvorhaben wurden inzwischen im Wesentlichen auch so verabschiedet.

Die wichtigsten Neuerungen sind hier noch einmal zusammengefasst:

Über das Steueränderungsgesetz 2025, das Aktivrentengesetz und die Siebte Verordnung zur Änderung steuerlicher Verordnungen wurde bereits im Informationsbrief berichtet; diese Gesetzesvorhaben wurden inzwischen im Wesentlichen auch so verabschiedet.

Die wichtigsten Neuerungen sind hier noch einmal zusammengefasst:

- Einkommensteuer

Ab 2026 Steuerbefreiung für den Arbeitslohn von aktiv beschäftigten Rentnern bis zu einer Höhe von 2.000 Euro monatlich (siehe § 3 Nr. 21 EStG). Durch diese neue Steuerbefreiung ändert sich die sozialversicherungsrechtliche Behandlung von weiterbeschäftigten Rentnern nicht.

Ab 2026 Anhebung der sog. Übungsleiterpauschale gemäß [...] >> weiterlesen

14.122025Sachbezugswerte 2026 für Lohnsteuer und Sozialversicherung

Autor: badewitz

geschrieben am 14.12.2025 04:54 Uhr, abgelegt in Januar 2026

Sachbezugswerte 2026 für Lohnsteuer und Sozialversicherung

Erhalten Arbeitnehmer von ihrem Arbeitgeber Sachbezüge (z. B. freie Unterkunft oder Kantinenmahlzeiten), sind diese als geldwerte Vorteile lohnsteuerpflichtig und regelmäßig auch der Sozialversicherung zu unterwerfen. Die Höhe der Sachbezüge wird in der Sozialversicherungsentgeltverordnung festgelegt.

Freie Verpflegung/Mahlzeiten

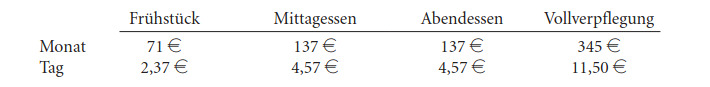

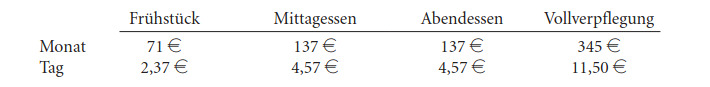

Der Wert für die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und Abendessen. Die Monats- und Tagesbeträge für 2026 können der folgenden Tabelle entnommen werden:

Eventuelle Zuzahlungen des Arbeitnehmers mindern den Sachbezugswert; bei Zahlungen in Höhe des vollen Sachbezugswerts durch den Arbeitnehmer verbleibt kein [...] >> weiterlesen

Erhalten Arbeitnehmer von ihrem Arbeitgeber Sachbezüge (z. B. freie Unterkunft oder Kantinenmahlzeiten), sind diese als geldwerte Vorteile lohnsteuerpflichtig und regelmäßig auch der Sozialversicherung zu unterwerfen. Die Höhe der Sachbezüge wird in der Sozialversicherungsentgeltverordnung festgelegt.

Freie Verpflegung/Mahlzeiten

Der Wert für die freie Verpflegung setzt sich zusammen aus den Mahlzeiten Frühstück, Mittagessen und Abendessen. Die Monats- und Tagesbeträge für 2026 können der folgenden Tabelle entnommen werden:

Eventuelle Zuzahlungen des Arbeitnehmers mindern den Sachbezugswert; bei Zahlungen in Höhe des vollen Sachbezugswerts durch den Arbeitnehmer verbleibt kein [...] >> weiterlesen

14.122025 Pauschalabfindungen für Verzicht auf nacheheliche Anprüche

Autor: badewitz

geschrieben am 14.12.2025 04:50 Uhr, abgelegt in Januar 2026

Pauschalabfindungen für Verzicht auf nacheheliche Anprüche

In bestimmten Konstellationen ist für (künftige) Eheleute der Abschluss eines notariellen Ehevertrags sinnvoll. Dies gilt z. B. für Ehepaare mit deutlich unterschiedlichen Vermögensverhältnissen oder bei Unternehmensbesitz eines Partners, um die Einbeziehung dieses Vermögens in die Vermögensaufteilung im Fall einer Scheidung zu vermeiden.

Auch die Regelung sog. nachehelicher Ansprüche wie Zugewinnausgleich und Versorgungsausgleich, die sich regelmäßig nach erfolgter Scheidung ergeben, sind häufig Gegenstand eines Ehevertrags.

Auch die Regelung sog. nachehelicher Ansprüche wie Zugewinnausgleich und Versorgungsausgleich, die sich regelmäßig nach erfolgter Scheidung ergeben, sind häufig Gegenstand eines Ehevertrags.

Vereinbaren die Eheleute dabei einen ehevertraglichen Verzicht auf nacheheliche Ansprüche durch einen Ehepartner und erhält der Verzichtende [...] >> weiterlesen

In bestimmten Konstellationen ist für (künftige) Eheleute der Abschluss eines notariellen Ehevertrags sinnvoll. Dies gilt z. B. für Ehepaare mit deutlich unterschiedlichen Vermögensverhältnissen oder bei Unternehmensbesitz eines Partners, um die Einbeziehung dieses Vermögens in die Vermögensaufteilung im Fall einer Scheidung zu vermeiden.

Auch die Regelung sog. nachehelicher Ansprüche wie Zugewinnausgleich und Versorgungsausgleich, die sich regelmäßig nach erfolgter Scheidung ergeben, sind häufig Gegenstand eines Ehevertrags.

Auch die Regelung sog. nachehelicher Ansprüche wie Zugewinnausgleich und Versorgungsausgleich, die sich regelmäßig nach erfolgter Scheidung ergeben, sind häufig Gegenstand eines Ehevertrags.Vereinbaren die Eheleute dabei einen ehevertraglichen Verzicht auf nacheheliche Ansprüche durch einen Ehepartner und erhält der Verzichtende [...] >> weiterlesen