Juni 2025

22.052025Steuerpläne der neuen Regierungskoalition

Autor: badewitz

geschrieben am 22.05.2025 06:54 Uhr, abgelegt in Juni 2025

Die Koalitionspartner der neuen Regierung haben in ihrem Koalitionsvertrag auch eine Reihe steuerlicher Maßnahmen vereinbart.

Im Folgenden ist eine Auswahl der wichtigsten Neuregelungen dargestellt. Zu beachten ist, dass noch nicht klar ist, ob diese Änderungen auch tatsächlich so umgesetzt werden bzw. in welcher konkreten Ausgestaltung.

Im Folgenden ist eine Auswahl der wichtigsten Neuregelungen dargestellt. Zu beachten ist, dass noch nicht klar ist, ob diese Änderungen auch tatsächlich so umgesetzt werden bzw. in welcher konkreten Ausgestaltung.

- Degressive Abschreibung: Es soll eine degressive Abschreibung auf Ausrüstungsinvestitionen (z. B. Produktionsmaschinen, Fahrzeuge, Betriebsvorrichtungen) in Höhe von 30 % in den Jahren 2025, 2026 und 2027 eingeführt werden.

- Körperschaftsteuer: Der Körperschaftsteuer-Tarif soll in fünf Schritten beginnend ab dem 01.01.2028 um jährlich 1 [...] >> weiterlesen

22.052025Erstattung von ausländischen Vorsteuerbeträgen aus sog. Drittstaaten (

Autor: badewitz

geschrieben am 22.05.2025 06:48 Uhr, abgelegt in Juni 2025

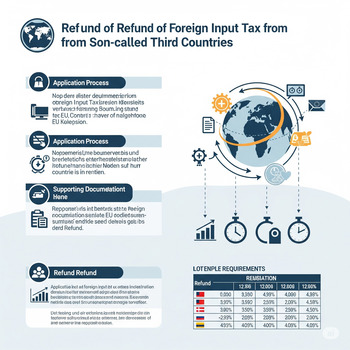

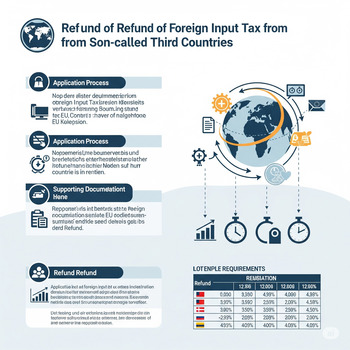

Erstattung von ausländischen Vorsteuerbeträgen aus sog. Drittstaaten

(Nicht-EU-Staaten)

In Deutschland ansässige Unternehmer bzw. Unternehmen, die ausländische Leistungen in einem Nicht-EU-Staat bezogen und entsprechende Vorsteuerbeträge (z. B. anlässlich von Geschäftsreisen) entrichtet und selbst keine steuerpflichtigen Umsätze in dem jeweiligen Staat erbracht haben, können sich die ausländische Vorsteuer erstatten lassen (Vorsteuer-Vergütungsverfahren).

Eine Vergütung der Vorsteuer erfolgt jedoch regelmäßig nur in den Drittstaaten, zu denen bezüglich der Vorsteuererstattung eine sog. Gegenseitigkeit besteht.

Im Gegensatz zum elektronischen Verfahren bei der Erstattung von Vorsteuerbeträgen aus EU-Mitglied-staaten (über das BZSt-Online-Portal) können Vergütungsanträge gegenüber [...] >> weiterlesen

(Nicht-EU-Staaten)

In Deutschland ansässige Unternehmer bzw. Unternehmen, die ausländische Leistungen in einem Nicht-EU-Staat bezogen und entsprechende Vorsteuerbeträge (z. B. anlässlich von Geschäftsreisen) entrichtet und selbst keine steuerpflichtigen Umsätze in dem jeweiligen Staat erbracht haben, können sich die ausländische Vorsteuer erstatten lassen (Vorsteuer-Vergütungsverfahren).

Eine Vergütung der Vorsteuer erfolgt jedoch regelmäßig nur in den Drittstaaten, zu denen bezüglich der Vorsteuererstattung eine sog. Gegenseitigkeit besteht.

Im Gegensatz zum elektronischen Verfahren bei der Erstattung von Vorsteuerbeträgen aus EU-Mitglied-staaten (über das BZSt-Online-Portal) können Vergütungsanträge gegenüber [...] >> weiterlesen

22.052025Private Kapitalerträge in der Einkommensteuer-Erklärung

Autor: badewitz

geschrieben am 22.05.2025 06:41 Uhr, abgelegt in Juni 2025

Die Besteuerung von privaten Kapitalerträgen ist grundsätzlich durch einen Kapitalertragsteuerabzug in Höhe von 25 % zzgl. Solidaritätszuschlag und ggf. Kirchensteuer abgegolten. Kapitalerträge müssen daher regelmäßig nicht in der Einkommensteuer-Erklärung angegeben werden.

Die Angabe von privaten Kapitalerträgen in der Steuererklärung kann aber zwingend erforderlich oder empfehlenswert sein; siehe dazu folgende Beispiele:

Die Angabe der Kapitalerträge ist erforderlich, wenn

Die Angabe von privaten Kapitalerträgen in der Steuererklärung kann aber zwingend erforderlich oder empfehlenswert sein; siehe dazu folgende Beispiele:

Die Angabe der Kapitalerträge ist erforderlich, wenn

- für Kapitalerträge keine Kapitalertragsteuer einbehalten wurde (z. B. bei Darlehen an Angehörige, Gesellschafter-Darlehen, Steuererstattungszinsen nach §233a AO, Zinsen von ausländischen Banken). Der Steuersatz für diese Erträge im [...] >> weiterlesen

22.052025Keine vorläufige Steuerfestsetzung für die Besteuerung von Altersrente

Autor: badewitz

geschrieben am 22.05.2025 06:34 Uhr, abgelegt in Juni 2025

Keine vorläufige Steuerfestsetzung für die Besteuerung von Altersrenten mehr

Bei Besteuerung der gesetzlichen Altersrente gab es verfassungsrechtliche Bedenken hinsichtlich einer „Zuvielbelastung“, wenn die Besteuerung der Altersbezüge höher ausfällt als die vorhergehende Steuerentlastung.

Mit dem ab 2005 eingeleiteten Systemwechsel wird die Altersrente sukzessive in die vollständige Besteuerung überführt. In der Folge wurde geregelt, dass ab dem Veranlagungszeitraum 2023 der Besteuerungsanteil jährlich nur noch um ein halbes Prozent steigt, sodass die vollständige Besteuerung erst bei einem Rentenbeginn

ab 2058 erreicht wird.

Der Bundesfinanzhof hatte bereits 2021 in zwei Verfahren [...] >> weiterlesen

Bei Besteuerung der gesetzlichen Altersrente gab es verfassungsrechtliche Bedenken hinsichtlich einer „Zuvielbelastung“, wenn die Besteuerung der Altersbezüge höher ausfällt als die vorhergehende Steuerentlastung.

Mit dem ab 2005 eingeleiteten Systemwechsel wird die Altersrente sukzessive in die vollständige Besteuerung überführt. In der Folge wurde geregelt, dass ab dem Veranlagungszeitraum 2023 der Besteuerungsanteil jährlich nur noch um ein halbes Prozent steigt, sodass die vollständige Besteuerung erst bei einem Rentenbeginn

ab 2058 erreicht wird.

Der Bundesfinanzhof hatte bereits 2021 in zwei Verfahren [...] >> weiterlesen

22.052025Umzug wegen Einrichtung eines Arbeitszimmers – Kein Werbungskostenabzu

Autor: badewitz

geschrieben am 22.05.2025 06:34 Uhr, abgelegt in Juni 2025

Umzug wegen Einrichtung eines Arbeitszimmers – Kein Werbungskostenabzug

Die Kosten für einen Umzug gehören grundsätzlich zu den nicht abzugsfähigen Kosten der privaten Lebensführung. Besteht jedoch eine objektive berufliche Veranlassung, sind die Aufwendungen als Werbungskosten zu berücksichtigen. Beispielsweise werden Umzugskosten anerkannt, wenn sich die tägliche Fahrzeit durch den Umzug erheblich vermindert; das ist regelmäßig der Fall, wenn die tägliche Fahrzeit um mindestens eine Stunde verkürzt wird. Dabei ist es nicht erforderlich, dass der Wohnungswechsel mit einem Wohnortwechsel oder mit einem Arbeitsplatzwechsel verbunden ist.

Beispielsweise werden Umzugskosten anerkannt, wenn sich die tägliche Fahrzeit durch den Umzug erheblich vermindert; das ist regelmäßig der Fall, wenn die tägliche Fahrzeit um mindestens eine Stunde verkürzt wird. Dabei ist es nicht erforderlich, dass der Wohnungswechsel mit einem Wohnortwechsel oder mit einem Arbeitsplatzwechsel verbunden ist.

Im Zusammenhang mit der [...] >> weiterlesen

Die Kosten für einen Umzug gehören grundsätzlich zu den nicht abzugsfähigen Kosten der privaten Lebensführung. Besteht jedoch eine objektive berufliche Veranlassung, sind die Aufwendungen als Werbungskosten zu berücksichtigen.

Beispielsweise werden Umzugskosten anerkannt, wenn sich die tägliche Fahrzeit durch den Umzug erheblich vermindert; das ist regelmäßig der Fall, wenn die tägliche Fahrzeit um mindestens eine Stunde verkürzt wird. Dabei ist es nicht erforderlich, dass der Wohnungswechsel mit einem Wohnortwechsel oder mit einem Arbeitsplatzwechsel verbunden ist.

Beispielsweise werden Umzugskosten anerkannt, wenn sich die tägliche Fahrzeit durch den Umzug erheblich vermindert; das ist regelmäßig der Fall, wenn die tägliche Fahrzeit um mindestens eine Stunde verkürzt wird. Dabei ist es nicht erforderlich, dass der Wohnungswechsel mit einem Wohnortwechsel oder mit einem Arbeitsplatzwechsel verbunden ist.Im Zusammenhang mit der [...] >> weiterlesen

22.052025Verfassungsmäßigkeit von Säumniszuschlägen

Autor: badewitz

geschrieben am 22.05.2025 06:25 Uhr, abgelegt in Juni 2025

Das Bundesverfassungsgericht hatte im Jahr 2021 für die Verzinsung von Steuernachforderungen und -erstattungen entschieden, dass aufgrund der andauernden Niedrigzinsphase ein Zinssatz von 0,5 % pro Monat für Verzinsungszeiträume ab 2014 verfassungswidrig und ab 2018 nicht mehr anzuwenden ist.

Unter Berufung auf diese Entscheidung wurden seitdem auch gegen die Festsetzung anderer steuerlicher Nebenleistungen wie z. B. Säumniszuschläge, Aussetzungszinsen und Hinterziehungszinsen Rechtsmittel eingelegt mit dem Argument der verfassungswidrigen Höhe des Zinssatzes. So ist beispielsweise bei der Zahlung einer Steuer erst nach Ablauf einer 3-tägigen Schonfrist ein Säumniszuschlag [...] >> weiterlesen

Unter Berufung auf diese Entscheidung wurden seitdem auch gegen die Festsetzung anderer steuerlicher Nebenleistungen wie z. B. Säumniszuschläge, Aussetzungszinsen und Hinterziehungszinsen Rechtsmittel eingelegt mit dem Argument der verfassungswidrigen Höhe des Zinssatzes. So ist beispielsweise bei der Zahlung einer Steuer erst nach Ablauf einer 3-tägigen Schonfrist ein Säumniszuschlag [...] >> weiterlesen