Steuern aktuell

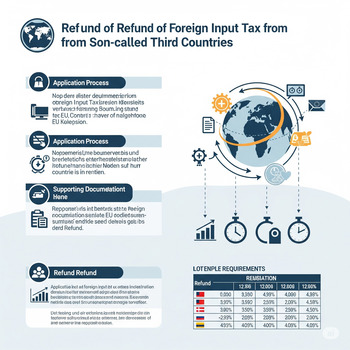

22.052025Erstattung von ausländischen Vorsteuerbeträgen aus sog. Drittstaaten (

Autor: badewitz

geschrieben am 22.05.2025 06:48 Uhr, abgelegt in Juni 2025

Erstattung von ausländischen Vorsteuerbeträgen aus sog. Drittstaaten

(Nicht-EU-Staaten)

In Deutschland ansässige Unternehmer bzw. Unternehmen, die ausländische Leistungen in einem Nicht-EU-Staat bezogen und entsprechende Vorsteuerbeträge (z. B. anlässlich von Geschäftsreisen) entrichtet und selbst keine steuerpflichtigen Umsätze in dem jeweiligen Staat erbracht haben, können sich die ausländische Vorsteuer erstatten lassen (Vorsteuer-Vergütungsverfahren).

Eine Vergütung der Vorsteuer erfolgt jedoch regelmäßig nur in den Drittstaaten, zu denen bezüglich der Vorsteuererstattung eine sog. Gegenseitigkeit besteht.

Im Gegensatz zum elektronischen Verfahren bei der Erstattung von Vorsteuerbeträgen aus EU-Mitglied-staaten (über das BZSt-Online-Portal) können Vergütungsanträge gegenüber [...] >> weiterlesen

(Nicht-EU-Staaten)

In Deutschland ansässige Unternehmer bzw. Unternehmen, die ausländische Leistungen in einem Nicht-EU-Staat bezogen und entsprechende Vorsteuerbeträge (z. B. anlässlich von Geschäftsreisen) entrichtet und selbst keine steuerpflichtigen Umsätze in dem jeweiligen Staat erbracht haben, können sich die ausländische Vorsteuer erstatten lassen (Vorsteuer-Vergütungsverfahren).

Eine Vergütung der Vorsteuer erfolgt jedoch regelmäßig nur in den Drittstaaten, zu denen bezüglich der Vorsteuererstattung eine sog. Gegenseitigkeit besteht.

Im Gegensatz zum elektronischen Verfahren bei der Erstattung von Vorsteuerbeträgen aus EU-Mitglied-staaten (über das BZSt-Online-Portal) können Vergütungsanträge gegenüber [...] >> weiterlesen

22.052025Private Kapitalerträge in der Einkommensteuer-Erklärung

Autor: badewitz

geschrieben am 22.05.2025 06:41 Uhr, abgelegt in Juni 2025

Die Besteuerung von privaten Kapitalerträgen ist grundsätzlich durch einen Kapitalertragsteuerabzug in Höhe von 25 % zzgl. Solidaritätszuschlag und ggf. Kirchensteuer abgegolten. Kapitalerträge müssen daher regelmäßig nicht in der Einkommensteuer-Erklärung angegeben werden.

Die Angabe von privaten Kapitalerträgen in der Steuererklärung kann aber zwingend erforderlich oder empfehlenswert sein; siehe dazu folgende Beispiele:

Die Angabe der Kapitalerträge ist erforderlich, wenn

Die Angabe von privaten Kapitalerträgen in der Steuererklärung kann aber zwingend erforderlich oder empfehlenswert sein; siehe dazu folgende Beispiele:

Die Angabe der Kapitalerträge ist erforderlich, wenn

- für Kapitalerträge keine Kapitalertragsteuer einbehalten wurde (z. B. bei Darlehen an Angehörige, Gesellschafter-Darlehen, Steuererstattungszinsen nach §233a AO, Zinsen von ausländischen Banken). Der Steuersatz für diese Erträge im [...] >> weiterlesen

22.052025Keine vorläufige Steuerfestsetzung für die Besteuerung von Altersrente

Autor: badewitz

geschrieben am 22.05.2025 06:34 Uhr, abgelegt in Juni 2025

Keine vorläufige Steuerfestsetzung für die Besteuerung von Altersrenten mehr

Bei Besteuerung der gesetzlichen Altersrente gab es verfassungsrechtliche Bedenken hinsichtlich einer „Zuvielbelastung“, wenn die Besteuerung der Altersbezüge höher ausfällt als die vorhergehende Steuerentlastung.

Mit dem ab 2005 eingeleiteten Systemwechsel wird die Altersrente sukzessive in die vollständige Besteuerung überführt. In der Folge wurde geregelt, dass ab dem Veranlagungszeitraum 2023 der Besteuerungsanteil jährlich nur noch um ein halbes Prozent steigt, sodass die vollständige Besteuerung erst bei einem Rentenbeginn

ab 2058 erreicht wird.

Der Bundesfinanzhof hatte bereits 2021 in zwei Verfahren [...] >> weiterlesen

Bei Besteuerung der gesetzlichen Altersrente gab es verfassungsrechtliche Bedenken hinsichtlich einer „Zuvielbelastung“, wenn die Besteuerung der Altersbezüge höher ausfällt als die vorhergehende Steuerentlastung.

Mit dem ab 2005 eingeleiteten Systemwechsel wird die Altersrente sukzessive in die vollständige Besteuerung überführt. In der Folge wurde geregelt, dass ab dem Veranlagungszeitraum 2023 der Besteuerungsanteil jährlich nur noch um ein halbes Prozent steigt, sodass die vollständige Besteuerung erst bei einem Rentenbeginn

ab 2058 erreicht wird.

Der Bundesfinanzhof hatte bereits 2021 in zwei Verfahren [...] >> weiterlesen

22.052025Umzug wegen Einrichtung eines Arbeitszimmers – Kein Werbungskostenabzu

Autor: badewitz

geschrieben am 22.05.2025 06:34 Uhr, abgelegt in Juni 2025

Umzug wegen Einrichtung eines Arbeitszimmers – Kein Werbungskostenabzug

Die Kosten für einen Umzug gehören grundsätzlich zu den nicht abzugsfähigen Kosten der privaten Lebensführung. Besteht jedoch eine objektive berufliche Veranlassung, sind die Aufwendungen als Werbungskosten zu berücksichtigen. Beispielsweise werden Umzugskosten anerkannt, wenn sich die tägliche Fahrzeit durch den Umzug erheblich vermindert; das ist regelmäßig der Fall, wenn die tägliche Fahrzeit um mindestens eine Stunde verkürzt wird. Dabei ist es nicht erforderlich, dass der Wohnungswechsel mit einem Wohnortwechsel oder mit einem Arbeitsplatzwechsel verbunden ist.

Beispielsweise werden Umzugskosten anerkannt, wenn sich die tägliche Fahrzeit durch den Umzug erheblich vermindert; das ist regelmäßig der Fall, wenn die tägliche Fahrzeit um mindestens eine Stunde verkürzt wird. Dabei ist es nicht erforderlich, dass der Wohnungswechsel mit einem Wohnortwechsel oder mit einem Arbeitsplatzwechsel verbunden ist.

Im Zusammenhang mit der [...] >> weiterlesen

Die Kosten für einen Umzug gehören grundsätzlich zu den nicht abzugsfähigen Kosten der privaten Lebensführung. Besteht jedoch eine objektive berufliche Veranlassung, sind die Aufwendungen als Werbungskosten zu berücksichtigen.

Beispielsweise werden Umzugskosten anerkannt, wenn sich die tägliche Fahrzeit durch den Umzug erheblich vermindert; das ist regelmäßig der Fall, wenn die tägliche Fahrzeit um mindestens eine Stunde verkürzt wird. Dabei ist es nicht erforderlich, dass der Wohnungswechsel mit einem Wohnortwechsel oder mit einem Arbeitsplatzwechsel verbunden ist.

Beispielsweise werden Umzugskosten anerkannt, wenn sich die tägliche Fahrzeit durch den Umzug erheblich vermindert; das ist regelmäßig der Fall, wenn die tägliche Fahrzeit um mindestens eine Stunde verkürzt wird. Dabei ist es nicht erforderlich, dass der Wohnungswechsel mit einem Wohnortwechsel oder mit einem Arbeitsplatzwechsel verbunden ist.Im Zusammenhang mit der [...] >> weiterlesen

22.052025Verfassungsmäßigkeit von Säumniszuschlägen

Autor: badewitz

geschrieben am 22.05.2025 06:25 Uhr, abgelegt in Juni 2025

Das Bundesverfassungsgericht hatte im Jahr 2021 für die Verzinsung von Steuernachforderungen und -erstattungen entschieden, dass aufgrund der andauernden Niedrigzinsphase ein Zinssatz von 0,5 % pro Monat für Verzinsungszeiträume ab 2014 verfassungswidrig und ab 2018 nicht mehr anzuwenden ist.

Unter Berufung auf diese Entscheidung wurden seitdem auch gegen die Festsetzung anderer steuerlicher Nebenleistungen wie z. B. Säumniszuschläge, Aussetzungszinsen und Hinterziehungszinsen Rechtsmittel eingelegt mit dem Argument der verfassungswidrigen Höhe des Zinssatzes. So ist beispielsweise bei der Zahlung einer Steuer erst nach Ablauf einer 3-tägigen Schonfrist ein Säumniszuschlag [...] >> weiterlesen

Unter Berufung auf diese Entscheidung wurden seitdem auch gegen die Festsetzung anderer steuerlicher Nebenleistungen wie z. B. Säumniszuschläge, Aussetzungszinsen und Hinterziehungszinsen Rechtsmittel eingelegt mit dem Argument der verfassungswidrigen Höhe des Zinssatzes. So ist beispielsweise bei der Zahlung einer Steuer erst nach Ablauf einer 3-tägigen Schonfrist ein Säumniszuschlag [...] >> weiterlesen

16.042025Meldepflicht für elektronische Registrierkassen

Autor: badewitz

geschrieben am 16.04.2025 05:52 Uhr, abgelegt in Mai 2025

Unternehmer, die aufzeichnungspflichtige Geschäftsvorfälle mit Hilfe elektronischer Aufzeichnungssysteme (Registrierkassen) erfassen, haben die Pflicht, jedes eingesetzte elektronische Aufzeichnungssystem sowie die damit zu führenden digitalen  Aufzeichnungen durch eine zertifizierte technische Sicherheitseinrichtung (TSE) zu schützen. Eine gesetzlich vorgeschriebene Mitteilungspflicht konnte bislang nicht umgesetzt werden, da die technischen Voraussetzungen nicht vorlagen.

Aufzeichnungen durch eine zertifizierte technische Sicherheitseinrichtung (TSE) zu schützen. Eine gesetzlich vorgeschriebene Mitteilungspflicht konnte bislang nicht umgesetzt werden, da die technischen Voraussetzungen nicht vorlagen.

Mittlerweile steht eine elektronische Übermittlungsmöglichkeit über das Programm „Elster“ zur Verfügung. Nunmehr müssen Unternehmer verwendete elektronische Aufzeichnungssysteme (einschließlich EU-Taxameter und Wegstreckenzähler) ab dem 01.01.2025 dem Finanzamt melden.

Für diese Mitteilung gelten folgende Fristen:

Aufzeichnungen durch eine zertifizierte technische Sicherheitseinrichtung (TSE) zu schützen. Eine gesetzlich vorgeschriebene Mitteilungspflicht konnte bislang nicht umgesetzt werden, da die technischen Voraussetzungen nicht vorlagen.

Aufzeichnungen durch eine zertifizierte technische Sicherheitseinrichtung (TSE) zu schützen. Eine gesetzlich vorgeschriebene Mitteilungspflicht konnte bislang nicht umgesetzt werden, da die technischen Voraussetzungen nicht vorlagen.Mittlerweile steht eine elektronische Übermittlungsmöglichkeit über das Programm „Elster“ zur Verfügung. Nunmehr müssen Unternehmer verwendete elektronische Aufzeichnungssysteme (einschließlich EU-Taxameter und Wegstreckenzähler) ab dem 01.01.2025 dem Finanzamt melden.

Für diese Mitteilung gelten folgende Fristen:

- Vor dem 01.07.2025 angeschaffte Kassen [...] >> weiterlesen

16.042025Keine Sonderabschreibung nach Abriss und Neubau

Autor: badewitz

geschrieben am 16.04.2025 05:49 Uhr, abgelegt in Mai 2025

Mit der sog. „Wohnraumoffensive“ wurde mit Wirkung ab dem Veranlagungszeitraum 2018 u. a. eine steuerliche Förderung für den Wohnungsbau in das Einkommensteuergesetz aufgenommen. Zusätzlich zu den normalen Abschreibungen nach § 7 Abs. 4 oder Abs. 5a EStG können danach ggf. vier Jahre lang Sonderabschreibungen nach § 7b EStG in Höhe von 5 % der Anschaffungs- oder  Herstellungskosten von Wohnungen in Anspruch genommen werden. Bei einem Bauantrag oder einer Bauanzeige nach dem 31.12.2022 und vor dem 01.10.2029 müssen die Voraussetzungen als „Effizienzhaus 40“ erfüllt und [...] >> weiterlesen

Herstellungskosten von Wohnungen in Anspruch genommen werden. Bei einem Bauantrag oder einer Bauanzeige nach dem 31.12.2022 und vor dem 01.10.2029 müssen die Voraussetzungen als „Effizienzhaus 40“ erfüllt und [...] >> weiterlesen

Herstellungskosten von Wohnungen in Anspruch genommen werden. Bei einem Bauantrag oder einer Bauanzeige nach dem 31.12.2022 und vor dem 01.10.2029 müssen die Voraussetzungen als „Effizienzhaus 40“ erfüllt und [...] >> weiterlesen

Herstellungskosten von Wohnungen in Anspruch genommen werden. Bei einem Bauantrag oder einer Bauanzeige nach dem 31.12.2022 und vor dem 01.10.2029 müssen die Voraussetzungen als „Effizienzhaus 40“ erfüllt und [...] >> weiterlesen16.042025Verrechnungsbeschränkung für Verluste aus Steuerstundungsmodellen nich

Autor: badewitz

geschrieben am 16.04.2025 05:45 Uhr, abgelegt in Mai 2025

Verrechnungsbeschränkung für Verluste aus Steuerstundungsmodellen nicht

verfassungswidrig

Verluste in Zusammenhang mit einem Steuerstundungsmodell im Sinne von § 15b EStG (z. B. Medien-, Leasingfonds, Schiffsbeteiligungen u. Ä.) dürfen nur mit Einkünften verrechnet werden, die der Anleger in den folgenden Jahren aus derselben Einkunftsquelle erzielt. Ein Steuerstundungsmodell liegt vor, wenn aufgrund einer modellhaften Gestaltung steuerliche Vorteile in Form von negativen Einkünften erzielt werden sollen. Die Regelung betrifft insbesondere geschlossene Fonds in Form einer Personengesellschaft wie der GmbH & Co. KG.

Einkunftsquelle erzielt. Ein Steuerstundungsmodell liegt vor, wenn aufgrund einer modellhaften Gestaltung steuerliche Vorteile in Form von negativen Einkünften erzielt werden sollen. Die Regelung betrifft insbesondere geschlossene Fonds in Form einer Personengesellschaft wie der GmbH & Co. KG.

Hinsichtlich der Anknüpfung der Vorschrift an unbestimmte Merkmale [...] >> weiterlesen

verfassungswidrig

Verluste in Zusammenhang mit einem Steuerstundungsmodell im Sinne von § 15b EStG (z. B. Medien-, Leasingfonds, Schiffsbeteiligungen u. Ä.) dürfen nur mit Einkünften verrechnet werden, die der Anleger in den folgenden Jahren aus derselben

Einkunftsquelle erzielt. Ein Steuerstundungsmodell liegt vor, wenn aufgrund einer modellhaften Gestaltung steuerliche Vorteile in Form von negativen Einkünften erzielt werden sollen. Die Regelung betrifft insbesondere geschlossene Fonds in Form einer Personengesellschaft wie der GmbH & Co. KG.

Einkunftsquelle erzielt. Ein Steuerstundungsmodell liegt vor, wenn aufgrund einer modellhaften Gestaltung steuerliche Vorteile in Form von negativen Einkünften erzielt werden sollen. Die Regelung betrifft insbesondere geschlossene Fonds in Form einer Personengesellschaft wie der GmbH & Co. KG.Hinsichtlich der Anknüpfung der Vorschrift an unbestimmte Merkmale [...] >> weiterlesen

16.042025 Steuerermäßigung für haushaltsnahe Dienstleistungen und Handwerkerlei

Autor: badewitz

geschrieben am 16.04.2025 05:41 Uhr, abgelegt in Mai 2025

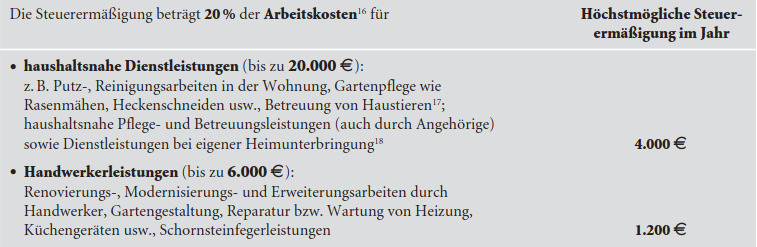

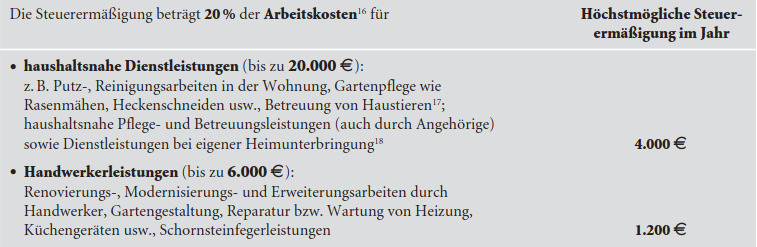

Für Aufwendungen im Zusammenhang mit Erhaltungs-, Renovierungs-, Instandsetzungs- und Modernisierungsarbeiten in einem im EU-/EWR-Raum liegenden privaten Haushalt oder der Pflege des dazugehörigen Grundstücks kann eine Steuerermäßigung in Form eines Abzugs von der Einkommensteuer in Anspruch

genommen werden (siehe § 35a Abs. 2 und 3 EStG).

Nach § 35a Abs. 4 EStG ist die Steuerermäßigung auf Leistungen begrenzt, die im eigenen Haushalt oder bei Pflege- und Betreuungsleistungen im Haushalt des Betreuten erbracht werden. Zum „Haushalt“ können auch mehrere räumlich voneinander getrennte Orte (z. B. Zweit-, Wochenend- [...] >> weiterlesen

genommen werden (siehe § 35a Abs. 2 und 3 EStG).

Nach § 35a Abs. 4 EStG ist die Steuerermäßigung auf Leistungen begrenzt, die im eigenen Haushalt oder bei Pflege- und Betreuungsleistungen im Haushalt des Betreuten erbracht werden. Zum „Haushalt“ können auch mehrere räumlich voneinander getrennte Orte (z. B. Zweit-, Wochenend- [...] >> weiterlesen

16.042025Grunderwerbsteuer: Nachträgliche Sonderwünsche beim Erwerb noch zu err

Autor: badewitz

geschrieben am 16.04.2025 05:37 Uhr, abgelegt in Mai 2025

Grunderwerbsteuer: Nachträgliche Sonderwünsche beim Erwerb noch zu

errichtender Gebäude

Neu zu errichtende Immobilien werden häufig bereits vor Baubeginn bzw. Fertigstellung erworben. Ist der Gegenstand des Erwerbs das bebaute Grundstück, d. h., der Kauf des Grundstücks und die Errichtung des Gebäudes sind miteinander verbunden, unterliegt der Vorgang insgesamt der Grunderwerbsteuer.

Im Zuge der Fertigstellung fallen oftmals zusätzlich zum Kaufpreis zu vergütende Zusatzleistungen oder Sonderwünsche (z. B. für Bodenbeläge oder Pflasterungen) an, die nachträglich mit dem Verkäufer vereinbart wurden. Hierzu hat der Bundesfinanzhof in zwei Fällen entschieden, dass diese [...] >> weiterlesen

errichtender Gebäude

Neu zu errichtende Immobilien werden häufig bereits vor Baubeginn bzw. Fertigstellung erworben. Ist der Gegenstand des Erwerbs das bebaute Grundstück, d. h., der Kauf des Grundstücks und die Errichtung des Gebäudes sind miteinander verbunden, unterliegt der Vorgang insgesamt der Grunderwerbsteuer.

Im Zuge der Fertigstellung fallen oftmals zusätzlich zum Kaufpreis zu vergütende Zusatzleistungen oder Sonderwünsche (z. B. für Bodenbeläge oder Pflasterungen) an, die nachträglich mit dem Verkäufer vereinbart wurden. Hierzu hat der Bundesfinanzhof in zwei Fällen entschieden, dass diese [...] >> weiterlesen

16.042025Vorfälligkeitsentschädigung als Werbungskosten bei Weitervermietung

Autor: badewitz

geschrieben am 16.04.2025 05:35 Uhr, abgelegt in Mai 2025

Vorfälligkeitsentschädigungen und Bearbeitungskosten, die für eine vorzeitige Ablösung eines zur Finanzierung eines vermieteten Grundstücks aufgenommenen Darlehens entstehen, können als Werbungskosten bei den Einkünften aus Vermietung und Verpachtung abziehbar sein. Dies hat das Niedersächsische Finanzgericht bestätigt.

Voraussetzung ist, dass diese Aufwendungen in wirtschaftlichem Zusammenhang mit den Einkünften aus Vermietung und Verpachtung stehen (§ 9 Abs. 1 Satz 3 Nr. 1 EStG). Dies ist bei Schuldzinsen dann der Fall, wenn die Darlehensvaluta, auf die Schuldzinsen gezahlt werden, zur Erzielung von Vermietungseinkünften aufgenommen und tatsächlich verwendet worden [...] >> weiterlesen

Voraussetzung ist, dass diese Aufwendungen in wirtschaftlichem Zusammenhang mit den Einkünften aus Vermietung und Verpachtung stehen (§ 9 Abs. 1 Satz 3 Nr. 1 EStG). Dies ist bei Schuldzinsen dann der Fall, wenn die Darlehensvaluta, auf die Schuldzinsen gezahlt werden, zur Erzielung von Vermietungseinkünften aufgenommen und tatsächlich verwendet worden [...] >> weiterlesen

16.042025Solidaritätszuschlag nicht verfassungswidrig

Autor: badewitz

geschrieben am 16.04.2025 05:30 Uhr, abgelegt in Mai 2025

Seit 1995 wird der Solidaritätszuschlag in Höhe von 5,5 % auf die Einkommen- und Körperschaftsteuer erhoben, um den wiedervereinigungsbedingten finanziellen Mehrbedarf des Bundes zu bewältigen. Mit Wirkung ab 2021 wurde eine sog. Gleitzonenregelung eingeführt, wonach Einkommensteuerpflichtige erst dann (sukzessive) mit dem Solidaritätszuschlag belastet werden, wenn ihr Einkommen bestimmte Grenzen überschreitet.

So wird 2025 bis zu einem zu versteuernden Einkommen von ca. 73.000 Euro (Ehegatten: 147.000 Euro) kein Zuschlag und nach Anwendung einer Gleitzone ab einem Einkommen von ca. 114.000 Euro (Ehegatten: 228.000 Euro) der volle [...] >> weiterlesen

So wird 2025 bis zu einem zu versteuernden Einkommen von ca. 73.000 Euro (Ehegatten: 147.000 Euro) kein Zuschlag und nach Anwendung einer Gleitzone ab einem Einkommen von ca. 114.000 Euro (Ehegatten: 228.000 Euro) der volle [...] >> weiterlesen

20.032025Besonderes Verlustausgleichsverbot bei Termingeschäften abgeschafft

Autor: badewitz

geschrieben am 20.03.2025 10:52 Uhr, abgelegt in April 2025

Einkünfte aus Termingeschäften oder aus der Veräußerung eines als Termingeschäft ausgestalteten Finanzinstruments gehören zu den Einkünften aus Kapitalvermögen (vgl. § 20 Abs. 2 Nr. 3 EStG). Wurden dabei allerdings entsprechende Verluste erzielt, waren diese nur sehr eingeschränkt mit anderen Einkünften ausgleichsfähig (§ 20 Abs. 6 Satz 5 EStG). Dies galt sinngemäß auch für Verluste infolge der ganzen oder teilweisen Uneinbringlichkeit einer Kapitalforderung oder der Ausbuchung oder Übertragung wertloser Kapitalanlagen (§ 20 Abs. 6 Satz 6 EStG). Durch das Jahressteuergesetz 2024 wurden diese beiden Regelungen [...] >> weiterlesen

waren diese nur sehr eingeschränkt mit anderen Einkünften ausgleichsfähig (§ 20 Abs. 6 Satz 5 EStG). Dies galt sinngemäß auch für Verluste infolge der ganzen oder teilweisen Uneinbringlichkeit einer Kapitalforderung oder der Ausbuchung oder Übertragung wertloser Kapitalanlagen (§ 20 Abs. 6 Satz 6 EStG). Durch das Jahressteuergesetz 2024 wurden diese beiden Regelungen [...] >> weiterlesen

waren diese nur sehr eingeschränkt mit anderen Einkünften ausgleichsfähig (§ 20 Abs. 6 Satz 5 EStG). Dies galt sinngemäß auch für Verluste infolge der ganzen oder teilweisen Uneinbringlichkeit einer Kapitalforderung oder der Ausbuchung oder Übertragung wertloser Kapitalanlagen (§ 20 Abs. 6 Satz 6 EStG). Durch das Jahressteuergesetz 2024 wurden diese beiden Regelungen [...] >> weiterlesen

waren diese nur sehr eingeschränkt mit anderen Einkünften ausgleichsfähig (§ 20 Abs. 6 Satz 5 EStG). Dies galt sinngemäß auch für Verluste infolge der ganzen oder teilweisen Uneinbringlichkeit einer Kapitalforderung oder der Ausbuchung oder Übertragung wertloser Kapitalanlagen (§ 20 Abs. 6 Satz 6 EStG). Durch das Jahressteuergesetz 2024 wurden diese beiden Regelungen [...] >> weiterlesen20.032025 Schenkungsteuer bei niedrig verzinsten Darlehen

Autor: badewitz

geschrieben am 20.03.2025 10:49 Uhr, abgelegt in April 2025

Wird ein Darlehen zu einem geringeren als dem marktüblichen Zinssatz gewährt, ist der Zinsverzicht grundsätzlich als eine der Schenkungsteuer unterliegende freigebige Zuwendung anzusehen. Eine Steuer kann sich dann ergeben, wenn die persönlichen Freibeträge (ggf. zusammen mit anderen Zuwendungen) überschritten werden.  Der Empfänger eines niedrig verzinsten Darlehens erlangt durch die Kapitalnutzung zu einem niedrigeren Zinssatz als dem marktüblichen eine Vermögensmehrung bzw. Bereicherung. Der Zuwendende verzichtet insoweit auf einen Ertrag, den er bei Kapitalüberlassung zum marktüblichen Zins satz erzielt hätte.

Der Empfänger eines niedrig verzinsten Darlehens erlangt durch die Kapitalnutzung zu einem niedrigeren Zinssatz als dem marktüblichen eine Vermögensmehrung bzw. Bereicherung. Der Zuwendende verzichtet insoweit auf einen Ertrag, den er bei Kapitalüberlassung zum marktüblichen Zins satz erzielt hätte.

Eine Schenkungsteuerpflicht setzt das Bewusstsein der Beteiligten [...] >> weiterlesen

Der Empfänger eines niedrig verzinsten Darlehens erlangt durch die Kapitalnutzung zu einem niedrigeren Zinssatz als dem marktüblichen eine Vermögensmehrung bzw. Bereicherung. Der Zuwendende verzichtet insoweit auf einen Ertrag, den er bei Kapitalüberlassung zum marktüblichen Zins satz erzielt hätte.

Der Empfänger eines niedrig verzinsten Darlehens erlangt durch die Kapitalnutzung zu einem niedrigeren Zinssatz als dem marktüblichen eine Vermögensmehrung bzw. Bereicherung. Der Zuwendende verzichtet insoweit auf einen Ertrag, den er bei Kapitalüberlassung zum marktüblichen Zins satz erzielt hätte.Eine Schenkungsteuerpflicht setzt das Bewusstsein der Beteiligten [...] >> weiterlesen

20.032025Verdienstausfallentschädigung einer Versicherung – Spätere Erstattung

Autor: badewitz

geschrieben am 20.03.2025 10:46 Uhr, abgelegt in April 2025

Verdienstausfallentschädigung einer Versicherung – Spätere Erstattung der Steuerlast

Entstehen infolge eines Unfalls oder eines medizinischen Behandlungsfehlers körperliche Beeinträchtigungen oder sogar eine Erwerbsunfähigkeit, zahlt die Versicherung des Schädigers ggf. eine Verdienstausfallentschädigung. Zivilrechtlich hat der Schädiger auch die auf den Verdienstausfall entfallende Einkommensteuer zu tragen, weil die Zahlung als Ersatz für entgangene oder entgehende Einnahmen im Sinne von § 24 Nr. 1 Buchst. a EStG regelmäßig der Einkommensteuer unterliegt.

Versicherung des Schädigers ggf. eine Verdienstausfallentschädigung. Zivilrechtlich hat der Schädiger auch die auf den Verdienstausfall entfallende Einkommensteuer zu tragen, weil die Zahlung als Ersatz für entgangene oder entgehende Einnahmen im Sinne von § 24 Nr. 1 Buchst. a EStG regelmäßig der Einkommensteuer unterliegt.

Der Bundesfinanzhof hatte einen Fall zu entscheiden, in dem zunächst nur auf sog. Nettolohn-Basis entschädigt wurde. Das Gericht ging dabei [...] >> weiterlesen

Entstehen infolge eines Unfalls oder eines medizinischen Behandlungsfehlers körperliche Beeinträchtigungen oder sogar eine Erwerbsunfähigkeit, zahlt die

Versicherung des Schädigers ggf. eine Verdienstausfallentschädigung. Zivilrechtlich hat der Schädiger auch die auf den Verdienstausfall entfallende Einkommensteuer zu tragen, weil die Zahlung als Ersatz für entgangene oder entgehende Einnahmen im Sinne von § 24 Nr. 1 Buchst. a EStG regelmäßig der Einkommensteuer unterliegt.

Versicherung des Schädigers ggf. eine Verdienstausfallentschädigung. Zivilrechtlich hat der Schädiger auch die auf den Verdienstausfall entfallende Einkommensteuer zu tragen, weil die Zahlung als Ersatz für entgangene oder entgehende Einnahmen im Sinne von § 24 Nr. 1 Buchst. a EStG regelmäßig der Einkommensteuer unterliegt.Der Bundesfinanzhof hatte einen Fall zu entscheiden, in dem zunächst nur auf sog. Nettolohn-Basis entschädigt wurde. Das Gericht ging dabei [...] >> weiterlesen